آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

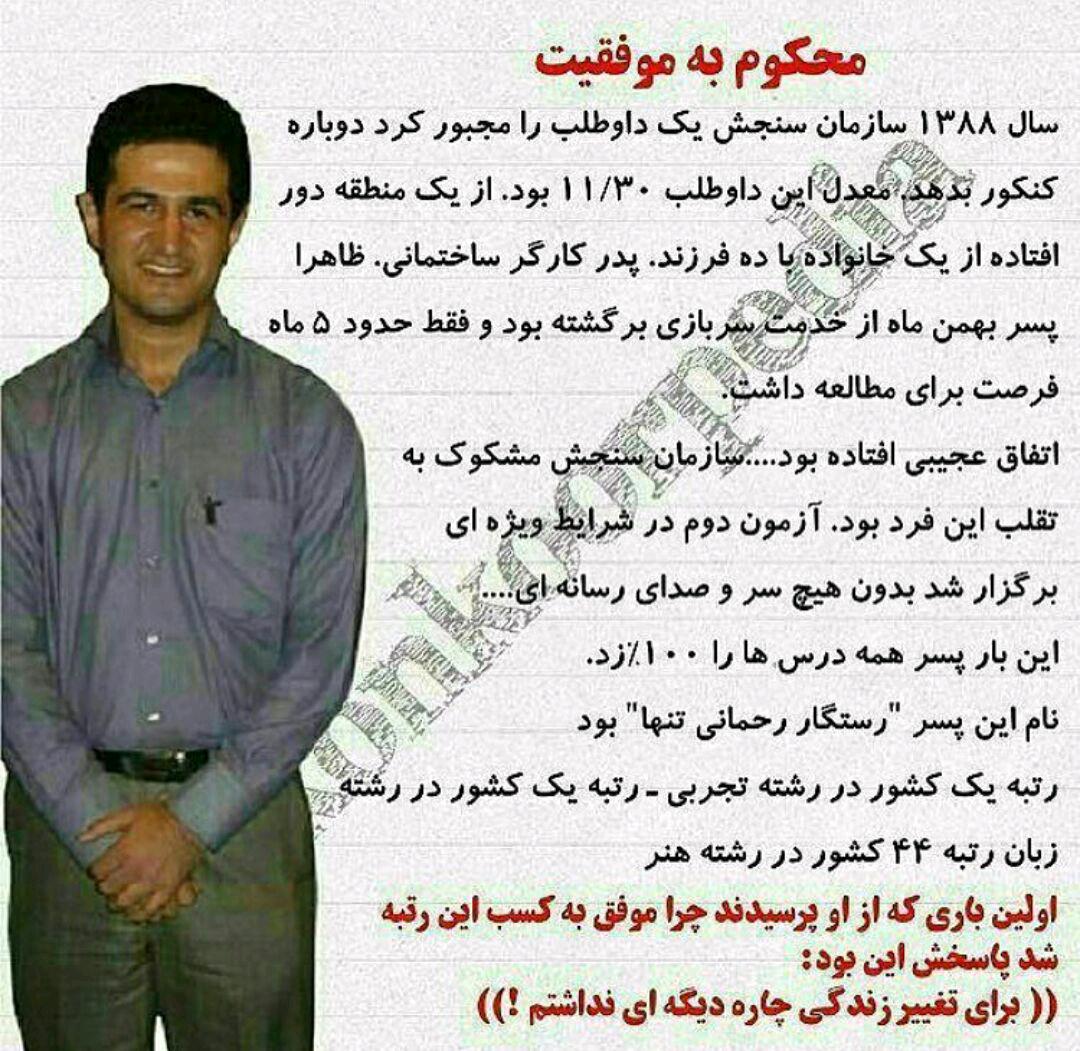

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

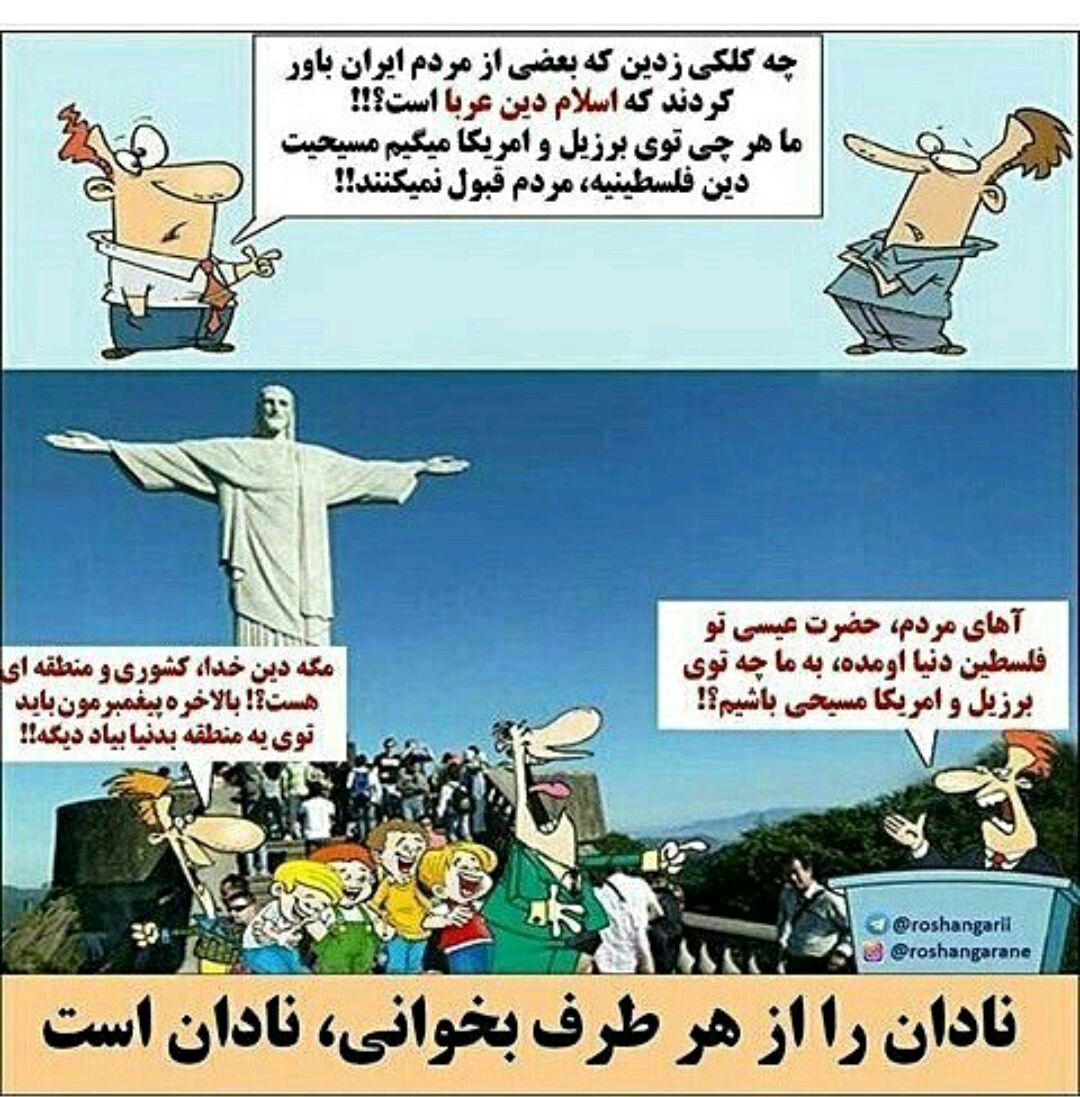

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

جمله انگیزشی بصورت یک عکس پیشنهادات دواین جانسون در خصوص زندگی

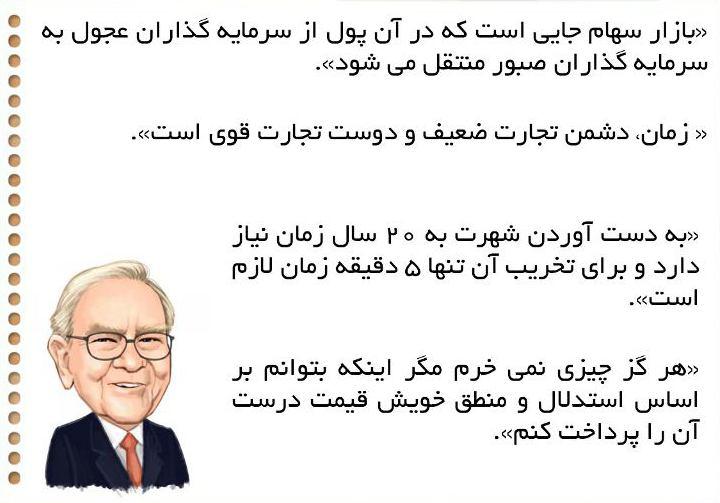

پیشنهادات دواین جانسون در خصوص زندگی سخنانی از وارن بافت

سخنانی از وارن بافت سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک) سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)تصادفی

سه نکته از بزرگان سرمایه گذاری دنیا + نگاه راهبردی

سه نکته از بزرگان سرمایه گذاری دنیا + نگاه راهبردی داستان دو دانه(تاثیر گذار بخوانید حتما)

داستان دو دانه(تاثیر گذار بخوانید حتما) سخنی تاثیر گذار از موفقیت و موفق شدن

سخنی تاثیر گذار از موفقیت و موفق شدن رویکرد ویژگی های شخصیتی کارآفرینان

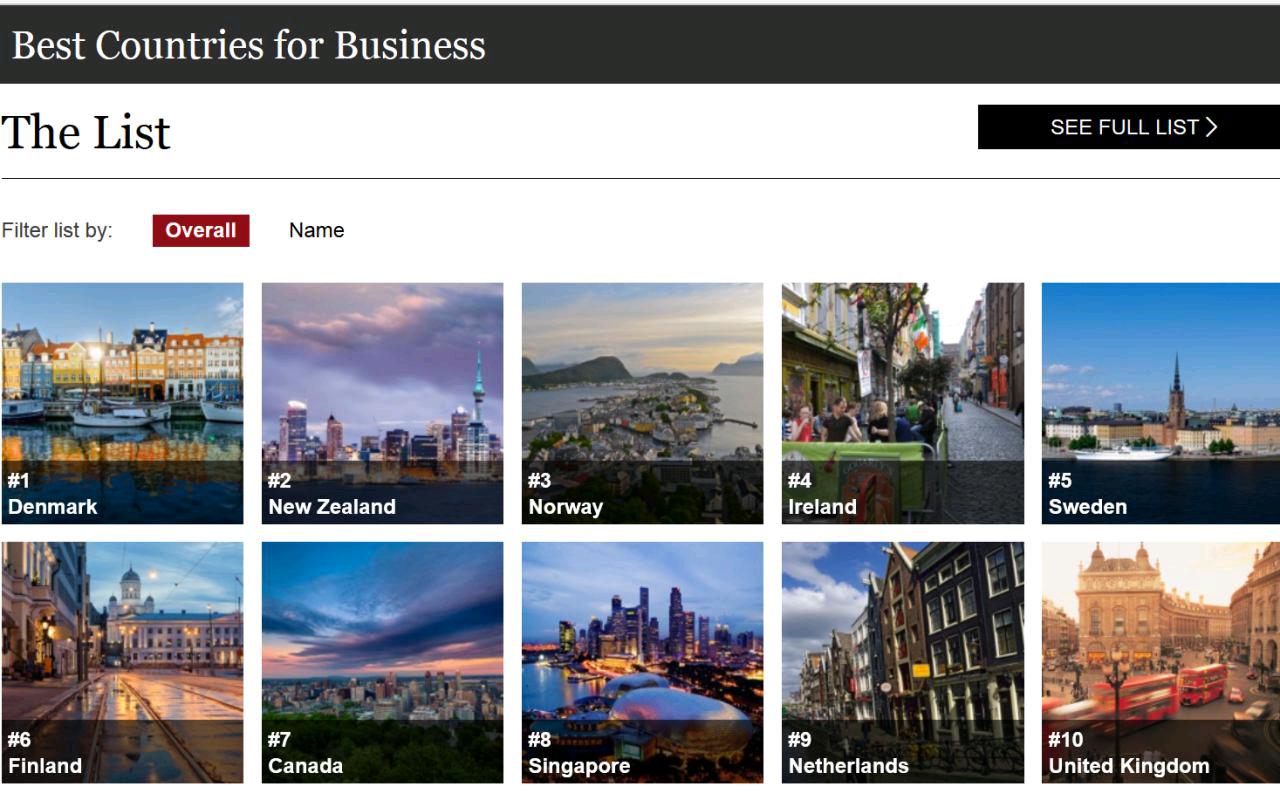

رویکرد ویژگی های شخصیتی کارآفرینان فضاي كسبوكار ايران و جهان

فضاي كسبوكار ايران و جهان چگونه عرت نفس پایین(کمبود عزت نفس)را تشخیص دهیم؟

چگونه عرت نفس پایین(کمبود عزت نفس)را تشخیص دهیم؟ 10 خودرو برتر نمایشگاه فرانکفورت معرفی شدند

10 خودرو برتر نمایشگاه فرانکفورت معرفی شدند قدرت شفا دهنده ی شوخی وخنده

قدرت شفا دهنده ی شوخی وخنده کسب و کاری ایجاد کنید که

کسب و کاری ایجاد کنید که می خواهید یک روزه پولدار شوید؟

می خواهید یک روزه پولدار شوید؟ 10 کشور برتر دنیا برای کسب و کار

10 کشور برتر دنیا برای کسب و کار چرا برخی کارمندان کم کارند؟

چرا برخی کارمندان کم کارند؟ توصیه 10 مرحله ای ریچارد برانسون برای دستیابی به هر هدفی

توصیه 10 مرحله ای ریچارد برانسون برای دستیابی به هر هدفی کتاب معجزه(شکرگزاری نعمت های خداوند)

کتاب معجزه(شکرگزاری نعمت های خداوند) ضرب المثل جیک جیک مستونت بود

ضرب المثل جیک جیک مستونت بود کیفیت محصول و خدمات

کیفیت محصول و خدمات پرورش آلوئه ورا با حداقل سرمایه

پرورش آلوئه ورا با حداقل سرمایه ضبط اموال دو تابعیتی ها؛ مانع جذب سرمایه گذاران ایرانی خارج از کشور

ضبط اموال دو تابعیتی ها؛ مانع جذب سرمایه گذاران ایرانی خارج از کشور اسناد خزانه اسلامی چیست و چگونه از طریق خرید و فروش آن سود کنیم؟

اسناد خزانه اسلامی چیست و چگونه از طریق خرید و فروش آن سود کنیم؟ چگونه پولدار شويم؟(بخش اول)

چگونه پولدار شويم؟(بخش اول)تبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

نحوه تعيين قيمت سهام

چکيده:

بورس اوراق بهادار مكاني است، كه در آن انواع مختلف اوراق بهادار مانند سهام عادي، اوراق قرضه، اختيار معامله اوراق بهادار و قراردادهاي آتي مورد دادو ستد قرار ميگيرد.

قيمت سهام:

بورس اوراق بهادار مكاني است، كه در آن انواع مختلف اوراق بهادار مانند سهام عادي، اوراق قرضه، اختيار معامله اوراق بهادار و قراردادهاي آتي مورد دادو ستد قرار ميگيرد.

مهمترين وظيفه بورس اوراق بهادار، ايجاد يك بازار كارآ و پيوسته براي اوراق بهادار است به گونه اي كه هر لحظه بتوان اوراق بهادار را به قيمت عادلانه ونزديك به قيمت معامله قبلي خريد و فروش گردد. بنابراين بورس بايد بتواند نقدينگي كافي را براي سرمايهگذاران ايجاد كند. در چنين بازاري، سرمايهگذاران خواهند توانست كه اوراق بهادار خود را سريعاً به نقد تبديل و يا داراييهاي نقدي خود را صرف سرمايهگذاري در اوراق بهادار نمايند.

وظيفه مهم ديگر بورس، تعيين قيمت اوراق بهادار است. قيمت در اين بازار براساس عرضه و تقاضا ي اوراق بهادار تعيين ميشود. تمام سفارشهاي خريد و فروش اوراق بهادار از اقصي نقاط كشور به محل بورس ارسال و با توجه به حجم عرضه و تقاضا، قيمت سهام تعيين ميگردد.

يك بازار كارآ بايد اين امكان را فراهم آورد كه براساس اطلاعات منتشر شده در بازار، اوراق بهادار مورد ارزيابي قرار گيرد و آثار آن در قيمت اوراق بهادار منعكس گردد ؛ به عبارت ديگر، بورس اوراق بهادار نسبت به تحولات و رويدادهاي مختلف حساسيت نشان ميدهد. در كشورهاي ديگر، شركتهايي كه قصد فروش سهام به عموم را دارند براي عرضه سهام به عموم و تعيين ارزش سهام از خدمات موسسات تهيه سرمايه و يا بانكهاي سرمايهگذاري استفاده ميكنند. اين موسسات كه داراي تجربيات طولاني در تعيين ارزش سهام شركتها هستند، با توجه به اوضاع عموميبازار سرمايه وتجزيه و تحليل وضعيت مالي ودورنماي سودآوري شركت و همچنين قيمت سهام شركتهاي مشابه، اقدام به تعيين قيمت سهام ميكنند. اين موسسات علاوه بر تعيين قيمت سهام، مسئوليت فروش و عرضه عموميسهام را نيز به عهده دارند.

قيمت سهام شركتهايي كه سهام آنها براي اولين بار به عموم عرضه ميشود به دليل بالا بودن ريسك و نگراني مربوط به عدم سابقه قيمت معاملاتي و نامشخص بودن قابليت نقدينگي معمولاً كمتر از قيمت سهام شركتهاي مشابهي كه داراي سابقه طولاني معاملات سهام هستند، درنظر گرفته ميشود. با توجه به اينكه در كشورهاي ديگر مقررات خاصي در مورد افشاي اطلاعات جامع در مورد شركتهايي كه سهامشان قرار است به عموم عرضه گردد وجود دارد، اين موسسات مسئوليت تهيه كتابچه اطلاعات مربوط به شركت را نيز به عهده ميگيرند. اين اطلاعات توسط اين موسسات تهيه و صحت و جامعيت آن توسط مراجع رسميتائيد ميشود ودر نتيجه تا حدود زيادي اعتماد مردم به سرمايهگذاري در سهام عرضه شده را افزايش ميدهد.(راعي،تلنگي،1383)

مدلهاي تعيين ارزش سهام عادي:

در تئوريهاي مالي، ارزش اوراق بهادار از طريق محاسبه ارزش فعلي عايدات آينده آنها به دست مي آيد، به عبارت ديگر، براي تعيين ارزش اوراق بهادار، ابتدا بايد ميزان عايدات ناشي از اوراق بهادار را همراه با زمان دريافت آنها تعيين نمودو سپس با توجه به نرخ تنزيلي كه با ميزان ريسك اينگونه اوراق بهادار متناسب باشد، ارزش فعلي آنها را محاسبه كرد. چون نرخ تنزيل و يا نرخ بازده مورد توقع سرمايهگذاران تابعي از ميزان ريسك عايدات آينده است، لذا نرخ تنزيل مورد استفاده بايد با ريسك عايدات آيندهآنها متناسب باشد. بنابراين براي تعيين ارزش سهام عادي، ابتدا بايد سه عنصر اصلي تعيين ارزش يعني:

(1)ميزان عايدات آينده، (2) زمان دريافت عايدات، (3) ميزان عدم اطمينان نسبت به تحقق عايدات ،مشخص گردد.

همانگونه كه قبلاَ اشاره شد، ميزان عايدي كه به يك سهم عادي تعلق ميگيرد، تابعي از ميزان سود خالص شركت است. ميزان سود خالص شركت نيز تابعي از ميزان فروش و حجم هزينه هاي ثابت و متغير عملياتي و غيرعملياتي شركت است. با توجه به متغير بودن اين عوامل و نوسان پذيري آنها از يك سال به سال بعد، امكان تخمين دقيق سود شركت در سالهاي آينده وجود ندارد. البته ميتوان، توان كسب سود شركت را با توجه به عوامل دروني و بروني شركت تعيين كرد.

اگر درآمد متعلق به هر سهم را با EPS و نرخ بازده مورد توقع سهامداران عادي را با K نشان دهيم و اگر شركت صددرصد سود خود را تقسيم كند، ارزش هر سهم به طريق زير قابل محاسبه خواهد بود.

مدل بدون رشد:

اگر ميزان سرمايهگذاري شركت در هر سال را فقط به ميزان استهلاك دارائيهايش فرض كنيم، دراين صورت ظرفيت توليد و توان كلي كسب سود شركت ثابت مي ماند كه ميتوان آن را با EPS نشان داد دراين صورت ارزش هر سهم برابر خواهد بود با:

با توجه به اينكه جمع كسرهاي داخل پرانتز برابر با 1/K است. خواهيم داشت:

معادله5-2

به عبارت ديگر براي تعيين ارزش هر سهم كافي است درآمد متعلق به هر سهم را به نرخ بازده مورد توقع سهامداران ( نرخ تنزيل ) تقسيم كنيم.

مدل با رشد:

در مدل قبل، فرض براين بود كه شركت هيچ گونه سرمايهگذاري جديدي انجام نميدهد و اگر شركت به منظور توسعه فعاليت خود، به سرمايهگذاري تمام يا قسمتي از سود خود اقدام كند، قدرت كسب سودش افزايش يافته، سودهاي آينده آن رشد خواهد يافت. نرخ رشد سودهاي آينده به ميزان سرمايهگذاري، و نرخ بازدهي اين سرمايهگذاري بستگي دارد. اگر درصد سود سرمايهگذاري شده را با b و نرخ بازده سرمايهگذاري را با r و نرخ رشد سود را با g نشان دهيم نرخ رشد برابر خواهد بود با: g = b.r

و ميزان سود نقدي تقسيمي (D) به سهامداران برابر خواهد بود با:

D = (1-b)EPS

در چنين حالتي ارزش يك سهم برابر خواهد بود با:

با توجه به اينكه

EPS2=EPS1(1+g) = EPS1(1+br)

EPSn=EPS1(1+g)n-1=EPS1(1+br)n-1

با جايگزيني معادلات فوق در فرمول تعيين ارزش خواهيم داشت:

اگر فرض كنيم كه K>br باشد ( كه فرض معقولي است ) فرمول فوق خلاصه خواهد شد:

معادله6-2

لذا در اين فرمول مشاهده ميشود كه ارزش يك سهم، تابعي از درآمد متعلق به هر سهم (EPS)، درصد سود سرمايهگذاري شده (b)، نرخ بازدهي سرمايهگذاري (r) و نرخ بازده مورد توقع سهامداران (K) است.

ارزش تعيين شده براي هر سهم طبق معادله6-2 در دو حالت برابر با ارزش تعيين شده طبق معادله5-2 است.

اول : موقعي كه شركت سود خود را سرمايهگذاري ننموده (b = 0 ) و تمام آن را تقسيم كند ؛ در اين صورت معادله6-2 به شكل زير درخواهد آمد:

كه شبيه معادله5-2 است

دوم: موقعي كه نرخ بازده سرمايهگذاري شركت با نرخ بازده مورد توقع سهامداران برابراست (r = k ). در اين صورت معادله6-2 به شكل زير درخواهد آمد.

به عبارت ديگر براي آن دسته از شركتهايي كه نرخ بازده سرمايهگذاريشان با نرخ بازده مورد توقع سهامداران برابر است، معادله5-2ميتواند براي تعيين ارزش سهام بكار رود. با توجه به اينكه نرخ بازده مورد توقع سهامداران تابعي از نرخ بازده ساير فرصتهاي سرمايهگذاري مشابه است، شركتها ميتوانند با سرمايهگذاري مجدد سود، موجبات افزايش ارزش سهام را فراهم نمايند مشروط براين كه نرخ بازده سرمايهگذاريشان بيشتر از نرخ بازده سرمايهگذاري ساير شركتهاي مشابه باشد.

برخي شركتها ميتوانند فرصتهاي سرمايهگذاري بسيار سود آور را به لحاظ برخورداري از موقعيتهاي انحصاري براي مدت محدودي داشته باشند. اين موقعيتهاي انحصاري ميتواند ناشي از مزيتهاي تكنولوژي، نزديكي به مواد اوليه، برخورداري از وضعيت رقابتي مناسب در بازار و حمايتهاي دولتي و گمركي باشد. لذا براي آنگونه شركتها به جاي در نظر گرفتن يك نرخ رشد بايد چند نرخ رشد را كه با نرخ بازدهي فرصتهاي سرمايهگذاري در مقاطع زماني مختلف متناسب است، در نظر گرفت.(صالح آبادي،سياح،1384)

نحوه تعيين قيمت در بورس ايران

در بورس، كميته قيمت گذاري، مسئوليت تعيين قيمت پايه براي سهاميكه در بورس پذيرفته ميشوند را به عهده دارد. فرمول مورد استفاده براي تعيين قيمت پايه به شرح زير است:

ارزش هر سهم

در اين فرمول EPS1، پيشبيني درآمد هر سهم در سال بعد و K نرخ تنزيل و يا نرخ بازده مورد توقع سهامداران است. براي محاسبه EPS1 ابتدا ميانگين EPS براي سه سال قبل محاسبه ميگردد و سپس براساس نرخ رشد EPS در سه سال گذشته ميانگين نرخ رشد سالانه و قيمت پايه به شرح زير محاسبه ميگردد:

قيمت پايه

همانگونه كه ملاحظه ميگردد، كميته قيمت گذاري در تعيين قيمت پايه به عامل رشد سودهاي آينده توجه نموده است، ولي در تعيين ارزش سهم از مدلي استفاده كرده كه فرض ميكند سودهاي آينده رشدي ندارند. همانطور كه در بخش قبلي توضيح داديم، سهاميكه سود آنها رشدي ندارد براساس فرمول زير قابل محاسبه هستند:

ارزش هر سهم

در مورد آن دسته از سهاميكه به خاطر سرمايهگذاريهاي آينده، انتظار ميرود سودشان افزايش يابد، فرمول تعيين ارزش به شرح زير است:

ارزش هر سهم

مزايا و معايب نسبتهاي قيمت به سود هر سهم و ارزش دفتري به ارزش بازار سهام :

الف) مزايا:

1. مفيد بودن: اين ضرايب، ابزار مفيدي جهت ارزش گذاري شركتها ميباشند.

2. سادگي: اين ضرايب به خاطر سادگي محاسبات ميتوانند روشهاي خوبي براي ارزشيابي شركتها باشند.

3. مربوط بودن: اين ضرايب همان ضرايبي هستند كه سرمايهگذاران براي سرمايهگذاري از آن استفاده مينمايند.

ب ) معايب:

1. مبتدي بودن: به علت ابتداعي بودن اين ضرايب كه چند متغير با يكديگر تأثيرگذارند اين ضرايب عملاً كارايي خود را از دست ميدهند.

2. ايستاد بودن (غيرپويا): ضرايب فوق ارزش شركت را در يك لحظه از زمان نشان ميدهند و نميتوانند پويايي شركت در حال رقابت را اندازهگيري كنند.

بازده سهام:

بازده مثبت سرمايهگذاري شامل دو قسمت يعني سود تقسيم شده و ديگري منفعت ناشي از افزايش ارزش سهام ميباشد. از طرف ديگر، كاهش قيمت سهام عادي در بازار، معني بازدهي منفي ( براي سهام ) است. پيشبيني بازده به طور كامل امكان پذير نيست از اين رو صاحبان سهام عادي هنگام خريد اين اوراق ريسك ميكنند.

شركت براي اينكه بتواند ثروت صاحبان خود را به حداكثر برساند بايد به گونه اي عمل كند، كه از مجموع دو رقم متعلق به سود سهام پرداختي و افزايش قيمت سهام در بازار، مطلوبترين تركيب به دست آيد. اگر چه امكان دارد دست شركت در تعيين سياست تقسيم سود، كاملاً باز باشد، ولي نميتواند در قيمت سهام در بازار تأثيري داشته باشد، يعني شركت ميتواند در مورد مقدار و دفعاتي كه سود سهم ميپردازد اعمال نظر كند، ولي قيمت بازار سهام شركت به روابط متقابل خريداران و فروشندگان سهام در بازار بستگي دارد.

قيمت سهام شركت به دو عامل بستگي دارد:

1. قدرت سودآوري شركت و

2. درجه عدم اطمينان ( ريسك ) نسبت به دريافت سودهاي آتي.

پس يكي از اطلاعات مورد نياز سرمايهگذاران آگاهي از ريسك سرمايهگذاري مربوطه است زيرا بازده بدون ريسك امكان پذير نيست و از اين جهت تصميمات سرمايهگذاري برپايه درك و تنظيم ريسك و بازده مورد انتظار بنا مي شود.(جهانخاني،پارسائيان،1375)

تاریخ ارسال پست: 13 / 8 / 1399 ساعت: 11:17 بعد از ظهر

راهبرد قمار در زندگی و بازار

من یک اسکناس ٢٠ دلاری دارم.

آن را به هر قیمتی که بخواهید به شما می فروشم، فقط دقت کنید هر مبلغی را بگویید باید پرداخت کنید.

پیشنهادها از یک دلار شروع می شود و با گام های یک دلاری بالا می رود، ولی نکتهای كه وجود دارد این است که افراد دیگر هم می توانند روی این اسکناس ٢٠ دلاری پیشنهاد قیمت دهند و اگر کسی توانست قیمت بالاتری از شما پیشنهاد داده و شمارا شکست دهد، شما همچنان باید به اندازه پیشنهاد آخرتان به من پول بدهید و در ازای آن چیزی دریافت نخواهید کرد!

افراد در ابتدا از اینکه میتوانند یک اسکناس بیست دلاری را ۲ یا ۵ یا ۱۰ دلار بخرند، هیجان زده میشوند، پول مفت است، ولی در قیمت های ۱۷ و ۱۸ دلار یک جنگ تمام عیار بین پیشنهادهای دو نفر که می فهمند ممکن است در انتها مجبور شوند، پول خیلی زیادی را برای هیچ پرداخت کنند، در میگیرد.

آن ها برای آن که نبازند، پشت سر هم پیشنهادهای بالاتری میدهند!

ناگهان شخصی برای یک اسکناس ۲۰ دلاری ۲۱ دلار پیشنهاد می دهد؛ که در حقیقت منطقی است، چون در این قیمت برنده ۱ دلار می بازد (با احتساب بیست دلاری که دریافت می کند.) در حالی که بازنده ۲۰ دلار خواهد باخت.

از اینجا همه چیز بالا میگیرد، جنگ برای برد تبدیل میشود به جنگ برای کمتر باختن، و باعث می شود تا پیشنهادها برای یک اسکناس ۲۰ دلاری به طور کاذب بالا برود.

استاد مدیریت دانشگاه وارتون آدام گرنت ( Adam Grant ) که در جلسات مشاوره از این بازی استفاده می کند، میگوید که یک افسر ارتش یک بار حدود ۵۰۰ دلار برای یک اسکناس ۲۰ دلاری پرداخت.

استاد مدرسه کسب و کارِ هاروارد مکس بیزرمن (Max Bazerman) ادعا می کند که حدود ۱۷۰۰۰ دلار از به مزایده گذاشتن یک اسکناس ۲۰دلاری بین دانشجو هایش بدست آورده و حداقل یک دانشجو بوده است، که ۲۰۴دلار برای یکعدد اسکناس ۲۰ دلاری پرداخت کرده است.

طبق دانسته های روانشناسان افراد بیشتر از آنکه از بردن لذت ببرند از باخت متنفرند.

به این نکته «بیزاری از باخت» گفته میشود که از عوامل اصلی ضرر در بورس و سایر بازارهای مالی یا زندگی شخصی است.

شما هنگامی که در معامله سود می کنید، به سرعت جایگاه خود را تثبیت می کنید و به آن اجازه رشد بیشتر نمی دهید ولی وقتی در ضرر هستید به آن اجازه رشد و بزرگ شدن می دهید، چون ناخوداگاه ذهن شما از ضرر متنفر است و همین بیزاری از باخت عامل اصلی حباب قیمتی نیز هست.

تحلیل راهبردی:

در زندگی یا تصمیمات مالی مهم حتما از مشاوران با تجربه استفاده کنید!

زیرا مواردی از این دست می تواند کل روند زندگی را تحت تاثیر قرار دهد.

هیچ گاه در رقابت کاذب برای بدست آوردن شخص،کالا و... قرار نگیرید!

زیرا نقطه ضعف یا پافشاری شما عاملی برای پرداخت هزینه ای است که هیچ گاه تناسبی با خواسته شما ندارد.

خواسته یا تمایل خود را بر پایه تمایلات دیگران پایه ریزی نکنید و نیازهای واقعی خود را ملاک قرار دهید.

در نهایت تحت تاثیر جو بوجود آمده قرار نگرفته و بیشتر از بهای چیزی هیچ هزینه ای اعم از مادی یا عاطفی نپردازید.

تاریخ ارسال پست: 27 / 11 / 1395 ساعت: 6:1 بعد از ظهر

ترفندهایی که کسب وکارهای خرد و مصرفی برای بیشتر خرج کردن مشتری به کار می گیرند:

1- هدیه رایگان: هیچ چیز در دنیا رایگان نیست، محصول اصلی را با دیگر محصولات مشابه مقایسه کنید، می بینید که هدیه شما شاید خیلی هم گران باشد.

2- یکی بخر دو تا ببر: مشابه حالت پیشین باید قیمت بالای همان محصول خریداری شده را هم در نظر داشت. البته می شود فرض کرد در نگاه شرکت و از نظر حسابداری این کار به گردش بیشتر موجودی و کاهش ذخیره انبار می انجامد که در شرایط تورمی یا هزینه بالای انبارداری ترفند موثری است.

3- کمیابی: با عبارت هایی نظیر "چند قلم دیگر بیشتر نمانده است"، "به هر نفر فقط دو تا" و مانند آن حس ضرورت در مشتری تحریک می شود، خود را در برابر قفسه های رو به خالی شدن در فروشگاه تصور کنید، محرک خوبی نیست؟

4- انتظار در صف: در فرنگ گاهی مجبورید از شب تا صبح برای یک خرید عالی پشت در فروشگاه ها بخوابید یا در جاهای دیگر در صف انتظار بکشید، خستگی باعث می شود که توان شما کاهش یابد و بدون تمرکز کافی نسبت به کوچکترین پیشنهاد تخفیف واکنش نشان دهید و خرید را انجام دهید.

5- تخفیف های قابل توجه: کافی است درصد قابل توجهی تخفیف ارائه کنند تا دست وپای مشتری برای خرید سست شود، نوعی حس زیان بالقوه از نخریدن به مشتری وارد می شود، بدون آنکه از قیمت اولیه که تخفیف روی آن اعمال شده است خبر داشته باشد. هرچند در ایران نیاز به تایید اتحادیه برای ارائه چنین تخفیف هایی است، ولی راه برای دور زدن زیاد است. گفته شده است اگر این تخفیف در جاهایی مانند داروخانه به صورت دستنویس باشد اثرش بیشتر هم هست.

6- محرک های روانی: بیرون آمدن از یک فروشگاه با سبد خالی برای مشتری جالب نیست، به ویژه در فروشگاه های بزرگ و در مسیر خروج بسیاری از اقلام کوچک و ارزان را در دسترس شما می گذارند، وقتی در صف پرداخت هستید، مراقب قفسه های دلفریب اطراف باشید.

کانال تلگرامی ما

https://telegram.me/joinchat/CpyMq0BT2QhELQqOq49UFg

تاریخ ارسال پست: 16 / 10 / 1395 ساعت: 9:43 بعد از ظهر

منش مجموعه کل ارزش ها،عقاید و شخصیت یک فرد است.منش،خودرادر اعمال و رفتارمان جلوه گر می سازد.دراین دنیا لازم است که منش انسانی،حتی بیشتر از گرانبهاترین الماس ها هم مورد مراقبت قرار گیرد.جرج واشنگتن گفته است:((آرزو دارم که بتوانم همیشه در کمال شرافت و قاطعیت از چیزی که برایم از هرمقامی بارزش تر است،محافظت نمایم،آن منش یک انسان درستکار است.

با وجود این که این موضوع یک دیدگاه عمومی و اثبات شده ای نیست،اما این نقش و طبع یک رهبر است که در یک دوره ی تاریخی می تواند نقش تعیین کننده ای ایفا کند.درستکاری در هرزمان و مکانی پسندیده است.درمسیر موفقیت خطرات زیادی وجود دارد که برای گرفتارنشدن دردام این خطرات انسان باید طبع بالا و تلاش زیادی را از خودنشان دهد.هم چنین عیب جویان به راحتی نمی توانند به طبع و منش ایراد بگیرند.

چگونه است که بیشتر مردم از موفقیت خوششان می آید ولی از افراد موفق متنفر هستند؟هرزمان که شخصی خود رااز حد متوسط به بالا می کشد،عده ای پیدا خواهند شد که تلاش می کنند او رااز بالا به زیر بکشند.آن ها زمانی که می بینند شخصی به قله های رفیع موفقیت رسیده-جایی که او اولین کسی نیست که به آنجا رسیده-به نظرشان آن فرد بسیار خوش شانس بوده است،ولی باید در نظر داشت که او برای رسیدن به آنجا به سختی تلاش کرده است.درزندگی و در هر حرفه ای،یک فرد موفق ار طرف دیگران مورد حسادت قرار می گیرد.اجازه ندهید که خرده گیری ها،شما را از رسیدن به هدف بازدارند.مردم عادی به منظور اجتناب از انتقادهادر حاشیه ی امن حرکت می کنند واین کار راباهیچ چیز نگفتن،هیچ کارنکردن وبهتر نبودن به انجام می رسانند.هرقدر که در کارها بیشتر موفق باشید،احتمال خطر مورد انتقاد قرار گرفتن،بیشتر می شود.گویی رابطه ای بین موفقیت و انتقاد وجود دارد.هر قدر موفقیت ها بیشتر شود ایرادگیری ها نیز زیادتر می شوند.

یک منتقد،کسی است که قیمت هرچیزی را می داند ولی ارزش هیچ چیز را نمی داند.

اسکار وایلد

عده ای دیگر از مردم وجود دارند که فقط تازمانی به دیگران کمک می کنند که آن ها نیز بتوانند کمکی متقابل کنند.اما همین قدر که دیگران بتوانند به خودشان کمک کنند،این گروه از مردم زندگی را تا حد غیر قابل تصوری سخت فلاکت با ر می سازند.این نیز بخشی از زندگی است.اگر ما موفقیتی به دست آوردیم،باید کینه و بد خواهی دیگران را هم تحمل کنیم.یک چنین رفتاری از حسادت ناشی می شود.

تاریخ ارسال پست: 22 / 5 / 1395 ساعت: 11:19 قبل از ظهر