آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

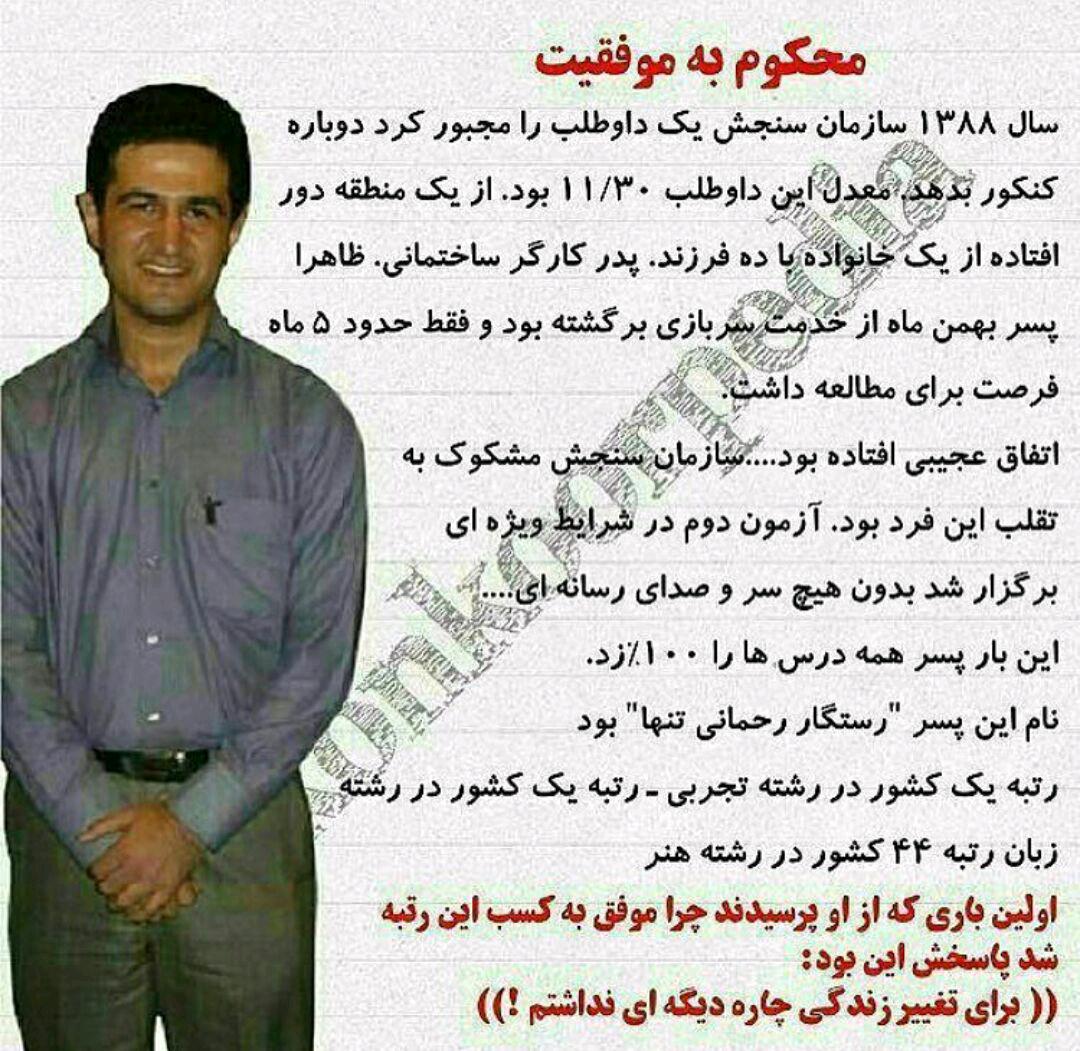

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

جمله انگیزشی بصورت یک عکس پیشنهادات دواین جانسون در خصوص زندگی

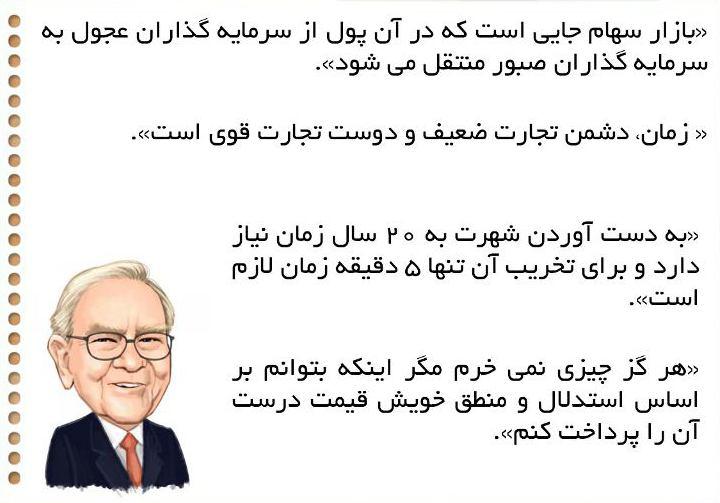

پیشنهادات دواین جانسون در خصوص زندگی سخنانی از وارن بافت

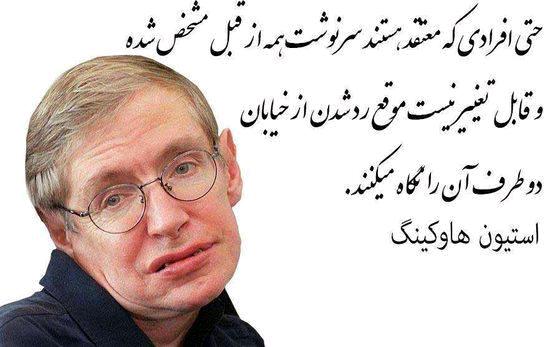

سخنانی از وارن بافت سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک) سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

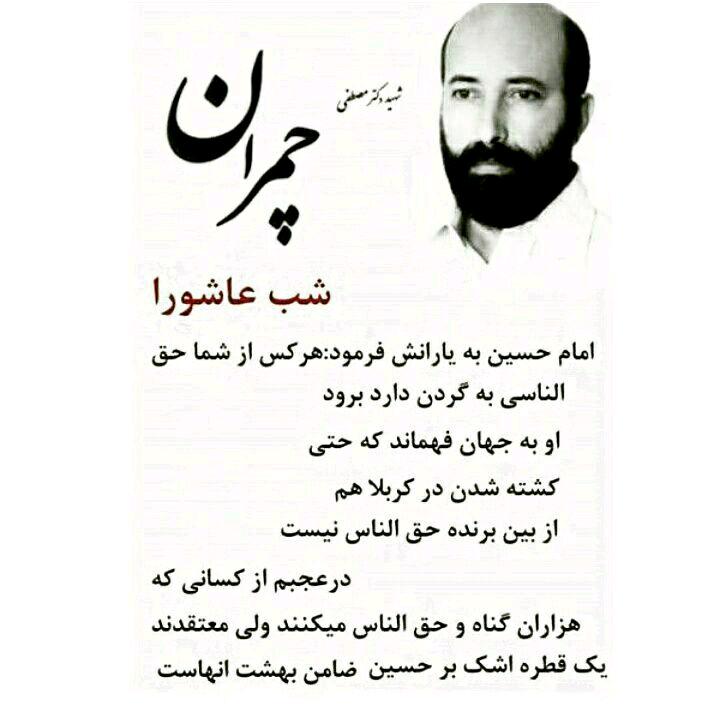

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)تصادفی

درس زندگی از قطره آب و سنگ

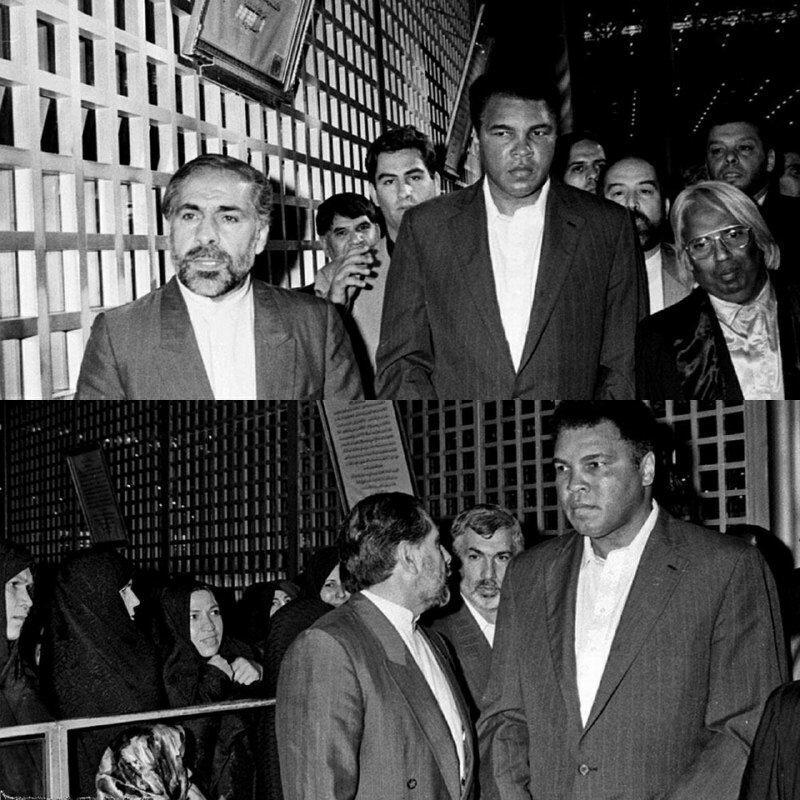

درس زندگی از قطره آب و سنگ محمد علی کلی در حرم امام خمینی

محمد علی کلی در حرم امام خمینی داستان دو دانه(تاثیر گذار بخوانید حتما)

داستان دو دانه(تاثیر گذار بخوانید حتما) ما چیزها را به گونه ای که خود هستیم،می بینیم نه آن چنان که آن ها هستند

ما چیزها را به گونه ای که خود هستیم،می بینیم نه آن چنان که آن ها هستند نفس نگرش((من همه چیز را می دانم))

نفس نگرش((من همه چیز را می دانم)) رفتار افراد را مثبت تفسیر کنید

رفتار افراد را مثبت تفسیر کنید همه اتفاقات خوب ، برای انسانهای مثبت اندیش می افتد

همه اتفاقات خوب ، برای انسانهای مثبت اندیش می افتد استراتژی عقاب در طوفان

استراتژی عقاب در طوفان میزان سرمایه گذاری مستقیم خارجی در نقاط مختلف جهان در سال 2015

میزان سرمایه گذاری مستقیم خارجی در نقاط مختلف جهان در سال 2015 جسمخدمتگذارذهناست

جسمخدمتگذارذهناست برنده ها خیرخواه هستند

برنده ها خیرخواه هستند کاریزما چیست؟

کاریزما چیست؟ درخواب هم پول در بیاورید

درخواب هم پول در بیاورید مانند یک مورچه منطقی باشیم و بزرگ بیندیشیم

مانند یک مورچه منطقی باشیم و بزرگ بیندیشیم اهداف عمده برای موفقیت یک آژانس تبلیغاتی

اهداف عمده برای موفقیت یک آژانس تبلیغاتی پارادیگما؛ پدیده ای که باعث کوری و تحلیل و تصمیم اشتباه می شود

پارادیگما؛ پدیده ای که باعث کوری و تحلیل و تصمیم اشتباه می شود شرایط ثبت نام در سامانه سهام عدالت

شرایط ثبت نام در سامانه سهام عدالت درس های کارآفرینی از جک ما (بنیان گذار علی بابا)

درس های کارآفرینی از جک ما (بنیان گذار علی بابا) مرابحه و تورق؛ ابزارهای تامین مالی مردمی برای بنگاه های کوچک اقتصادی

مرابحه و تورق؛ ابزارهای تامین مالی مردمی برای بنگاه های کوچک اقتصادی جملاتی ناب از موفق ترین افراد

جملاتی ناب از موفق ترین افرادتبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

5 اصل اساسی که "سرمایه گذاران هوشمند" از آنها پیروی می کنند...

سلطان بازار سهام جهان؛ وارن بافت در حرفه و روش "سرمایه گذاری بر اساس ارزش ذاتی" از هیچکس به اندازه استاد و مربی، کارفرما، شریک و دوست سابق خود یعنی"بنجامین گراهام" که البته پایه گذار این روش می باشد، تاثیر نپذیرفته است.

او در جاهای مختلف و در پاسخ به این سوال که کدام کتاب را در زمینه سرمایه گذاری توصیه می کند؛ بلافاصله به "سرمایه گذار هوشمند"

"The Intelligent Investor by Benjamin Graham"

اشاره کرده و گفته:"بهترین کتابی که در زمینه سرمایه گذاری تا بحال نوشته شده است"!

خواندن آن برای اولین بار در سال 1949 زندگی وارن را به کلی متحول کرد و تا امروز که با پیروی از اصول، قوانین و مفاهیم آن؛ امپراطوری461 میلیارد دلاری برکشایر هثوی را ساخته، به آن پایبند است!

او همچنین توصیه می کند: وقتی نوسانات بازار زیاد می شود و قیمت ها با سرعت تغییر می کنند و هیچ چیز قطعی و مشخص نیست و وسوسه می شوید بخرید یا بفروشید (چیزی شبیه اوضاع کنونی بازار ایران)، این کتاب را باز کنید و دوباره بخوانید!

به اعتقاد وارن و بسیاری از سرمایه گذاران بزرگ، اصولی که بنجامین سرمایه گذاری های هوشمندانه خود را بر آنها بنا نهاده و در کتاب خود مفصل به آنها پرداخته؛ نه به یک قرن پیش و بازاری که در آن فعالیت داشته محدود می شود، بلکه هم اکنون و در همه بازارهای جهانی نیز کماکان بسیار کاربردی و گره گشاست!

1- یک برگه سهام؛ فقط یک سمبل دستگاه نمایش بهای سهام و یا تصویری که در صفحه نمایشگر نشان داده می شود، نیست! بلکه مدرکی برای مالکیت یک کاروکسب واقعیِ دارای ارزش پایه ای است که (آن ارزش) بستگی به قیمت آن سهام ندارد!

2- بازار یک پاندول است که برای همیشه بین خوشبینی ناپایدار (که قیمت سهام را خیلی گران می کند) و بدبینی بدون توجیه (که قیمت سهام را خیلی ارزان می کند) تاب می خورد! سرمایه گذار هوشمند یک واقعگرا است که سهام را به خوشبین می فروشد و از بدبین می خرد!

3- ارزش آتی هر سرمایه گذاری؛ تابعی از ارزش کنونی آن است. هرچه قیمت بیشتری برای یک سهام بپردازید؛ بازده سرمایه گذاری شما در آینده کمتر می شود!

4- مهم نیست که چقدر با ملاحظه و محتاط هستید. تنها ریسکی که هیچ فرد سرمایه گذاری نمی تواند آنرا حذف کند، ریسک اشتباه کردن است! با معیار قرار دادن و تاکید بر اصل ساده "حاشیه امنیت" و اینکه "هرگز گران نخرید، مهم نیست که یک سرمایه گذاری چقدر هیجان انگیز است"؛ شما می توانید از اشتباهات خود بکاهید!

وارن: بیزینسی که 83 میلیون دلار می ارزد را با 80 میلیون دلار نمی خرید چرا که باید حاشیه امنیت زیادی (برای پوشش ریسک) در نظر بگیرید. وقتی یک پل می سازید، شما تاکید می کنید که تحمل کامیون با وزن 13.5 تن را دارد، اما در عمل با کامیون 4.5 تنی از روی آن گذر می کنید!

5- راز موفقیت مالی شما در درون خودتان نهفته است. اگر تبدیل به یک متفکر انتقادی بشوید که هیچ واقعیتی در وال استریت (بازار) را بدون شواهد و دلایل کافی نمی پذیرد و باور نمی کند، و با اعتماد به نفس و صبورانه سرمایه گذاری کنید، خواهید توانست پیوسته حتی از بدترین بازارهای خرسی هم منتفع شوید. با بسط و توسعه انضباط و جسارت خود، خواهید توانست مانع تسلط "مود نوسانی" دیگران بر سرنوشت مالی خود شوید!

و در پایان؛

اینکه سرمایه گذاری شما چگونه رفتار می کند، بسیار کم اهمیت تر از آن است که خود شما چگونه رفتار می کنید!

و سخن آخر؛ یک توصیه دیگر از وارن!

او در بخشی از نامه سالیانه (2005) خود خطاب به سهامداران برکشایر هثوی نوشت:

در زمانهای خیلی قدیم، سِراسحاق نیوتون سه قانون حرکت را به ما معرفی کرد که حاصل نبوغ او بود. اما استعداد او به درد سرمایه گذاری نمی خورد: او پول خیلی زیادی در حباب قیمتی دریای جنوب (انگلستان-1711) از دست داد که در توضیح آن می گوید: "من می توانم حرکت ستاره ها را محاسبه کنم اما حماقت بشر را نه!" اگر او با این ضرر و زیان آسیب ندیده بود، قانون چهارم حرکت را کشف کرده بود:

"برای سرمایه گذاران به طور کلی، با افزایش حرکت، بازده کم می شود!"

در شرایط متلاطم بازار هر چه جو روانی موجب افزایش حرکت ها و انجام معاملات بیشتر می شود، کمیسیون و حق مشاوره به کارگزاران و مشاوران و...بیشتر می شود و از سود سهامداران و سرمایه گذاران کم می شود! علاوه بر آن؛ در چنین شرایطی قیمت ها واقعی نبوده و هر لحظه احتمال باخت کل سرمایه هم وجود دارد!

به همین دلیل؛ در نظر وارن، راهبرد انفعالی "بخر و نگه دار" یا همان روش سرمایه گذاری هوشمندانه مبتنی بر ارزش ذاتی و اصول 5 گانه فوق، در هر شرایطی بهتر از راهبرد فعال "خرید و فروش های فوری سفته جویانه" مبتنی بر هیجانات و احساسات زود گذر است!

امیرعباس زینت بخش

کانال تلگرامی عشق پول،دنیای تجارت کلیک کنید

تاریخ ارسال پست: 12 / 4 / 1397 ساعت: 11:3 قبل از ظهر