آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

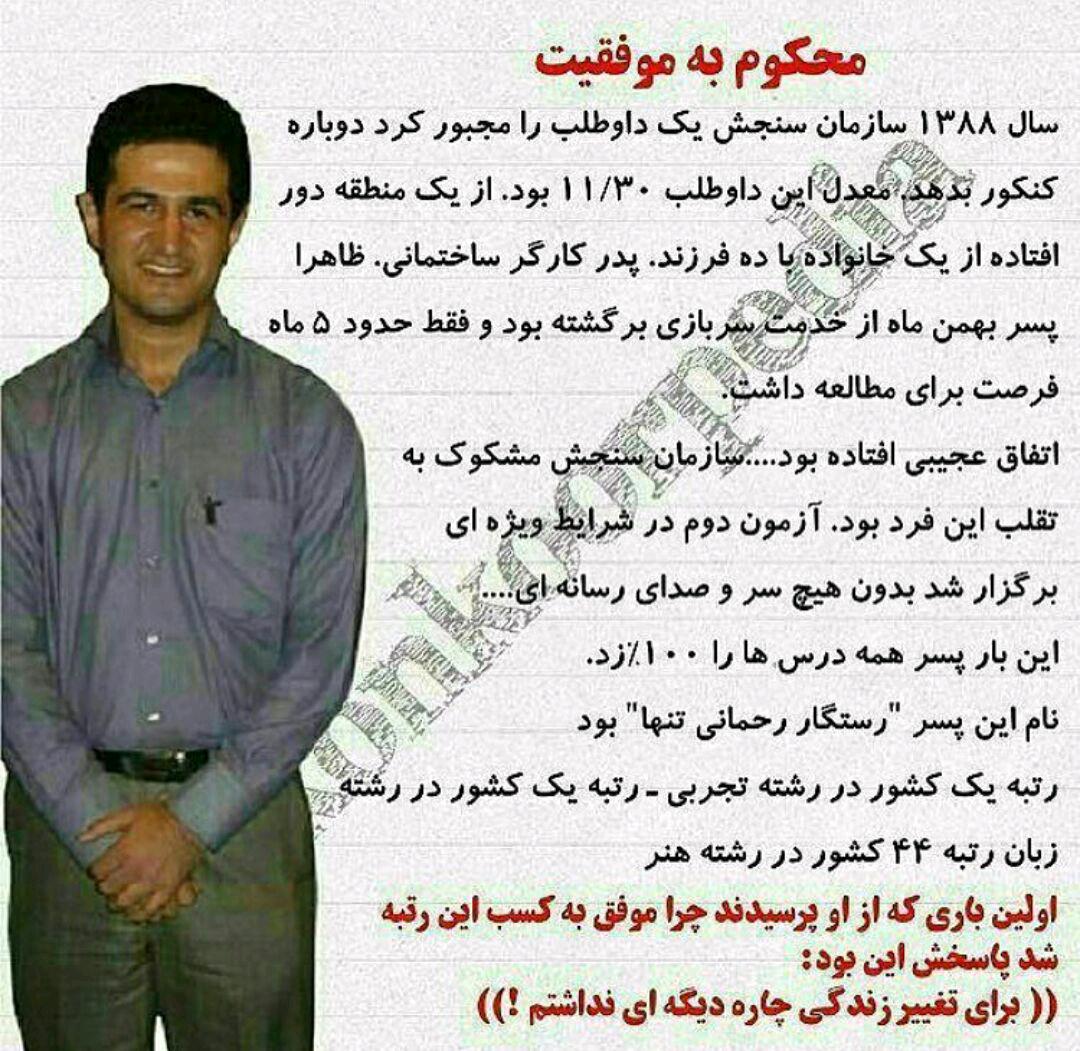

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

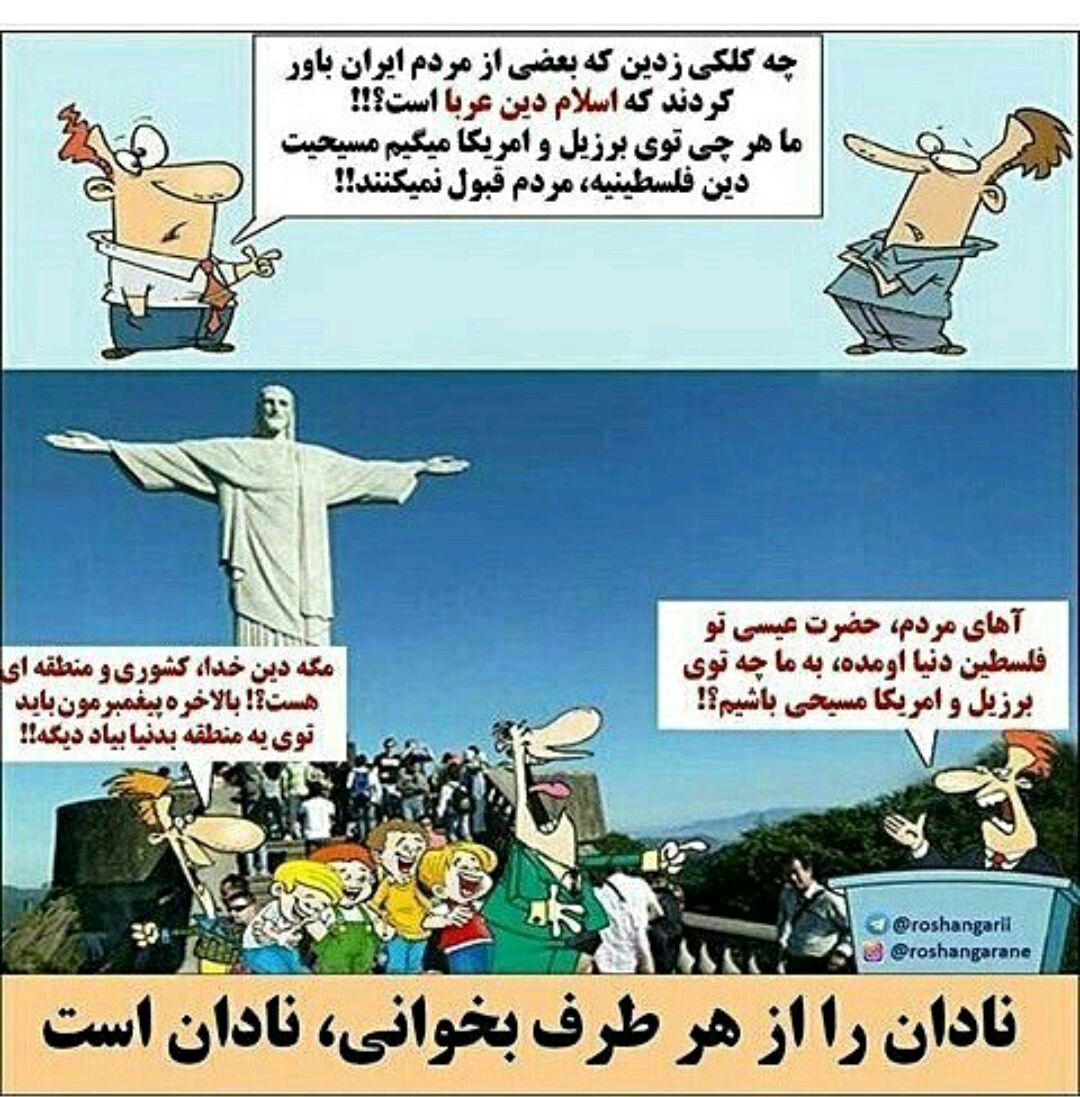

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

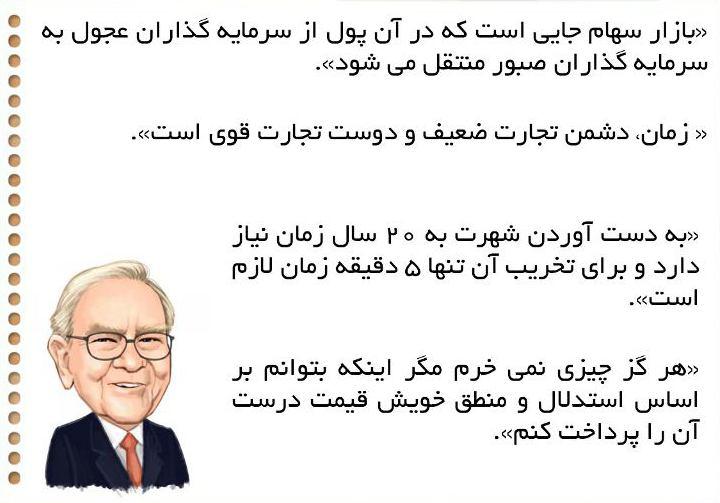

جمله انگیزشی بصورت یک عکس سخنانی از وارن بافت

سخنانی از وارن بافت پیشنهادات دواین جانسون در خصوص زندگی

پیشنهادات دواین جانسون در خصوص زندگی سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک) سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)تصادفی

فرهنگی زیبا در کشور آلمان

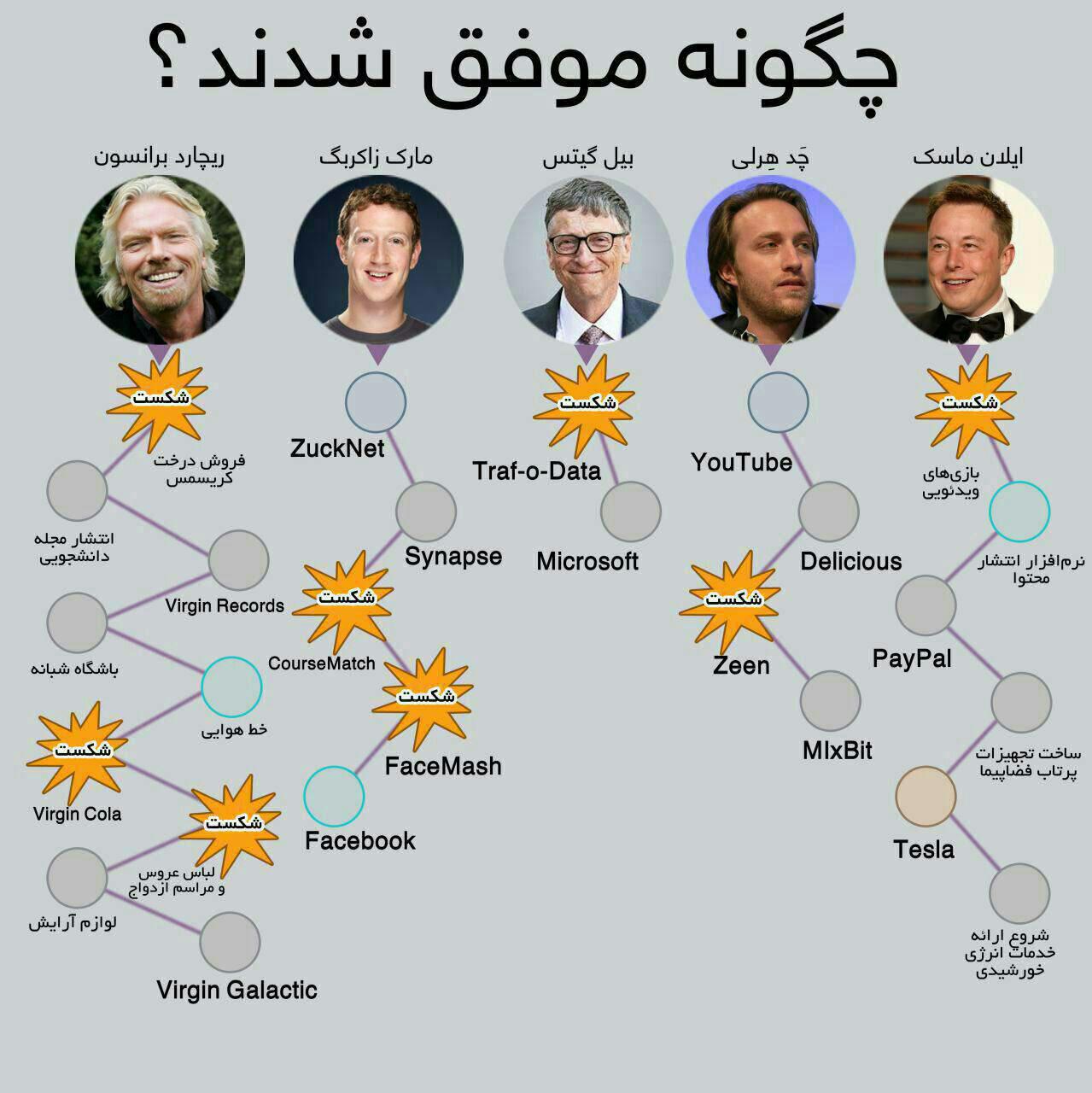

فرهنگی زیبا در کشور آلمان چگونه این افراد موفق شدند؟

چگونه این افراد موفق شدند؟ زیان های انگیزش ترس

زیان های انگیزش ترس عوامل موثر بر ایجاد بی انگیزه شدن

عوامل موثر بر ایجاد بی انگیزه شدن داستان زندگی یک فرد موفق

داستان زندگی یک فرد موفق اول به فکر دیگران باشیم بعد به فکر خودمان راز پیشرفت در زندگی

اول به فکر دیگران باشیم بعد به فکر خودمان راز پیشرفت در زندگی سخنی از رابرت کیوساکی

سخنی از رابرت کیوساکی آگاهی به شما کمک می کند تا به هدفی برسید که می دانید مقصد آن کجاست

آگاهی به شما کمک می کند تا به هدفی برسید که می دانید مقصد آن کجاست دلایل شکست کسب و کار

دلایل شکست کسب و کار دستمزد بازیگران زن سینمای ایران چقدر است؟

دستمزد بازیگران زن سینمای ایران چقدر است؟ اختلاف بین چیزی که افراد می گویند و آنچه که ما برداشت می کنیم ریشه در ارتباطات غیرکلامی یا همان زبا

اختلاف بین چیزی که افراد می گویند و آنچه که ما برداشت می کنیم ریشه در ارتباطات غیرکلامی یا همان زبا 13 عادت انسانهای ثروتمند

13 عادت انسانهای ثروتمند راههای مدیریت رابطه منفی با رییس

راههای مدیریت رابطه منفی با رییس کتاب زندگی خود را دوباره بسازید

کتاب زندگی خود را دوباره بسازید ۱۰عادتی که شما را از موفقیت باز می دارد

۱۰عادتی که شما را از موفقیت باز می دارد فواید "خنده درمانی" چیست؟

فواید "خنده درمانی" چیست؟ با جسارت، سازنده باشید

با جسارت، سازنده باشید طرح کسب و کارم را در چه زمان هایی به روز کنم؟

طرح کسب و کارم را در چه زمان هایی به روز کنم؟ چگونه امنیت شغلی خود را تضمین کنیم؟

چگونه امنیت شغلی خود را تضمین کنیم؟ مدیرانتان را مدیریت کنید!

مدیرانتان را مدیریت کنید!تبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

نحوه تعيين قيمت سهام

چکيده:

بورس اوراق بهادار مكاني است، كه در آن انواع مختلف اوراق بهادار مانند سهام عادي، اوراق قرضه، اختيار معامله اوراق بهادار و قراردادهاي آتي مورد دادو ستد قرار ميگيرد.

قيمت سهام:

بورس اوراق بهادار مكاني است، كه در آن انواع مختلف اوراق بهادار مانند سهام عادي، اوراق قرضه، اختيار معامله اوراق بهادار و قراردادهاي آتي مورد دادو ستد قرار ميگيرد.

مهمترين وظيفه بورس اوراق بهادار، ايجاد يك بازار كارآ و پيوسته براي اوراق بهادار است به گونه اي كه هر لحظه بتوان اوراق بهادار را به قيمت عادلانه ونزديك به قيمت معامله قبلي خريد و فروش گردد. بنابراين بورس بايد بتواند نقدينگي كافي را براي سرمايهگذاران ايجاد كند. در چنين بازاري، سرمايهگذاران خواهند توانست كه اوراق بهادار خود را سريعاً به نقد تبديل و يا داراييهاي نقدي خود را صرف سرمايهگذاري در اوراق بهادار نمايند.

وظيفه مهم ديگر بورس، تعيين قيمت اوراق بهادار است. قيمت در اين بازار براساس عرضه و تقاضا ي اوراق بهادار تعيين ميشود. تمام سفارشهاي خريد و فروش اوراق بهادار از اقصي نقاط كشور به محل بورس ارسال و با توجه به حجم عرضه و تقاضا، قيمت سهام تعيين ميگردد.

يك بازار كارآ بايد اين امكان را فراهم آورد كه براساس اطلاعات منتشر شده در بازار، اوراق بهادار مورد ارزيابي قرار گيرد و آثار آن در قيمت اوراق بهادار منعكس گردد ؛ به عبارت ديگر، بورس اوراق بهادار نسبت به تحولات و رويدادهاي مختلف حساسيت نشان ميدهد. در كشورهاي ديگر، شركتهايي كه قصد فروش سهام به عموم را دارند براي عرضه سهام به عموم و تعيين ارزش سهام از خدمات موسسات تهيه سرمايه و يا بانكهاي سرمايهگذاري استفاده ميكنند. اين موسسات كه داراي تجربيات طولاني در تعيين ارزش سهام شركتها هستند، با توجه به اوضاع عموميبازار سرمايه وتجزيه و تحليل وضعيت مالي ودورنماي سودآوري شركت و همچنين قيمت سهام شركتهاي مشابه، اقدام به تعيين قيمت سهام ميكنند. اين موسسات علاوه بر تعيين قيمت سهام، مسئوليت فروش و عرضه عموميسهام را نيز به عهده دارند.

قيمت سهام شركتهايي كه سهام آنها براي اولين بار به عموم عرضه ميشود به دليل بالا بودن ريسك و نگراني مربوط به عدم سابقه قيمت معاملاتي و نامشخص بودن قابليت نقدينگي معمولاً كمتر از قيمت سهام شركتهاي مشابهي كه داراي سابقه طولاني معاملات سهام هستند، درنظر گرفته ميشود. با توجه به اينكه در كشورهاي ديگر مقررات خاصي در مورد افشاي اطلاعات جامع در مورد شركتهايي كه سهامشان قرار است به عموم عرضه گردد وجود دارد، اين موسسات مسئوليت تهيه كتابچه اطلاعات مربوط به شركت را نيز به عهده ميگيرند. اين اطلاعات توسط اين موسسات تهيه و صحت و جامعيت آن توسط مراجع رسميتائيد ميشود ودر نتيجه تا حدود زيادي اعتماد مردم به سرمايهگذاري در سهام عرضه شده را افزايش ميدهد.(راعي،تلنگي،1383)

مدلهاي تعيين ارزش سهام عادي:

در تئوريهاي مالي، ارزش اوراق بهادار از طريق محاسبه ارزش فعلي عايدات آينده آنها به دست مي آيد، به عبارت ديگر، براي تعيين ارزش اوراق بهادار، ابتدا بايد ميزان عايدات ناشي از اوراق بهادار را همراه با زمان دريافت آنها تعيين نمودو سپس با توجه به نرخ تنزيلي كه با ميزان ريسك اينگونه اوراق بهادار متناسب باشد، ارزش فعلي آنها را محاسبه كرد. چون نرخ تنزيل و يا نرخ بازده مورد توقع سرمايهگذاران تابعي از ميزان ريسك عايدات آينده است، لذا نرخ تنزيل مورد استفاده بايد با ريسك عايدات آيندهآنها متناسب باشد. بنابراين براي تعيين ارزش سهام عادي، ابتدا بايد سه عنصر اصلي تعيين ارزش يعني:

(1)ميزان عايدات آينده، (2) زمان دريافت عايدات، (3) ميزان عدم اطمينان نسبت به تحقق عايدات ،مشخص گردد.

همانگونه كه قبلاَ اشاره شد، ميزان عايدي كه به يك سهم عادي تعلق ميگيرد، تابعي از ميزان سود خالص شركت است. ميزان سود خالص شركت نيز تابعي از ميزان فروش و حجم هزينه هاي ثابت و متغير عملياتي و غيرعملياتي شركت است. با توجه به متغير بودن اين عوامل و نوسان پذيري آنها از يك سال به سال بعد، امكان تخمين دقيق سود شركت در سالهاي آينده وجود ندارد. البته ميتوان، توان كسب سود شركت را با توجه به عوامل دروني و بروني شركت تعيين كرد.

اگر درآمد متعلق به هر سهم را با EPS و نرخ بازده مورد توقع سهامداران عادي را با K نشان دهيم و اگر شركت صددرصد سود خود را تقسيم كند، ارزش هر سهم به طريق زير قابل محاسبه خواهد بود.

مدل بدون رشد:

اگر ميزان سرمايهگذاري شركت در هر سال را فقط به ميزان استهلاك دارائيهايش فرض كنيم، دراين صورت ظرفيت توليد و توان كلي كسب سود شركت ثابت مي ماند كه ميتوان آن را با EPS نشان داد دراين صورت ارزش هر سهم برابر خواهد بود با:

با توجه به اينكه جمع كسرهاي داخل پرانتز برابر با 1/K است. خواهيم داشت:

معادله5-2

به عبارت ديگر براي تعيين ارزش هر سهم كافي است درآمد متعلق به هر سهم را به نرخ بازده مورد توقع سهامداران ( نرخ تنزيل ) تقسيم كنيم.

مدل با رشد:

در مدل قبل، فرض براين بود كه شركت هيچ گونه سرمايهگذاري جديدي انجام نميدهد و اگر شركت به منظور توسعه فعاليت خود، به سرمايهگذاري تمام يا قسمتي از سود خود اقدام كند، قدرت كسب سودش افزايش يافته، سودهاي آينده آن رشد خواهد يافت. نرخ رشد سودهاي آينده به ميزان سرمايهگذاري، و نرخ بازدهي اين سرمايهگذاري بستگي دارد. اگر درصد سود سرمايهگذاري شده را با b و نرخ بازده سرمايهگذاري را با r و نرخ رشد سود را با g نشان دهيم نرخ رشد برابر خواهد بود با: g = b.r

و ميزان سود نقدي تقسيمي (D) به سهامداران برابر خواهد بود با:

D = (1-b)EPS

در چنين حالتي ارزش يك سهم برابر خواهد بود با:

با توجه به اينكه

EPS2=EPS1(1+g) = EPS1(1+br)

EPSn=EPS1(1+g)n-1=EPS1(1+br)n-1

با جايگزيني معادلات فوق در فرمول تعيين ارزش خواهيم داشت:

اگر فرض كنيم كه K>br باشد ( كه فرض معقولي است ) فرمول فوق خلاصه خواهد شد:

معادله6-2

لذا در اين فرمول مشاهده ميشود كه ارزش يك سهم، تابعي از درآمد متعلق به هر سهم (EPS)، درصد سود سرمايهگذاري شده (b)، نرخ بازدهي سرمايهگذاري (r) و نرخ بازده مورد توقع سهامداران (K) است.

ارزش تعيين شده براي هر سهم طبق معادله6-2 در دو حالت برابر با ارزش تعيين شده طبق معادله5-2 است.

اول : موقعي كه شركت سود خود را سرمايهگذاري ننموده (b = 0 ) و تمام آن را تقسيم كند ؛ در اين صورت معادله6-2 به شكل زير درخواهد آمد:

كه شبيه معادله5-2 است

دوم: موقعي كه نرخ بازده سرمايهگذاري شركت با نرخ بازده مورد توقع سهامداران برابراست (r = k ). در اين صورت معادله6-2 به شكل زير درخواهد آمد.

به عبارت ديگر براي آن دسته از شركتهايي كه نرخ بازده سرمايهگذاريشان با نرخ بازده مورد توقع سهامداران برابر است، معادله5-2ميتواند براي تعيين ارزش سهام بكار رود. با توجه به اينكه نرخ بازده مورد توقع سهامداران تابعي از نرخ بازده ساير فرصتهاي سرمايهگذاري مشابه است، شركتها ميتوانند با سرمايهگذاري مجدد سود، موجبات افزايش ارزش سهام را فراهم نمايند مشروط براين كه نرخ بازده سرمايهگذاريشان بيشتر از نرخ بازده سرمايهگذاري ساير شركتهاي مشابه باشد.

برخي شركتها ميتوانند فرصتهاي سرمايهگذاري بسيار سود آور را به لحاظ برخورداري از موقعيتهاي انحصاري براي مدت محدودي داشته باشند. اين موقعيتهاي انحصاري ميتواند ناشي از مزيتهاي تكنولوژي، نزديكي به مواد اوليه، برخورداري از وضعيت رقابتي مناسب در بازار و حمايتهاي دولتي و گمركي باشد. لذا براي آنگونه شركتها به جاي در نظر گرفتن يك نرخ رشد بايد چند نرخ رشد را كه با نرخ بازدهي فرصتهاي سرمايهگذاري در مقاطع زماني مختلف متناسب است، در نظر گرفت.(صالح آبادي،سياح،1384)

نحوه تعيين قيمت در بورس ايران

در بورس، كميته قيمت گذاري، مسئوليت تعيين قيمت پايه براي سهاميكه در بورس پذيرفته ميشوند را به عهده دارد. فرمول مورد استفاده براي تعيين قيمت پايه به شرح زير است:

ارزش هر سهم

در اين فرمول EPS1، پيشبيني درآمد هر سهم در سال بعد و K نرخ تنزيل و يا نرخ بازده مورد توقع سهامداران است. براي محاسبه EPS1 ابتدا ميانگين EPS براي سه سال قبل محاسبه ميگردد و سپس براساس نرخ رشد EPS در سه سال گذشته ميانگين نرخ رشد سالانه و قيمت پايه به شرح زير محاسبه ميگردد:

قيمت پايه

همانگونه كه ملاحظه ميگردد، كميته قيمت گذاري در تعيين قيمت پايه به عامل رشد سودهاي آينده توجه نموده است، ولي در تعيين ارزش سهم از مدلي استفاده كرده كه فرض ميكند سودهاي آينده رشدي ندارند. همانطور كه در بخش قبلي توضيح داديم، سهاميكه سود آنها رشدي ندارد براساس فرمول زير قابل محاسبه هستند:

ارزش هر سهم

در مورد آن دسته از سهاميكه به خاطر سرمايهگذاريهاي آينده، انتظار ميرود سودشان افزايش يابد، فرمول تعيين ارزش به شرح زير است:

ارزش هر سهم

مزايا و معايب نسبتهاي قيمت به سود هر سهم و ارزش دفتري به ارزش بازار سهام :

الف) مزايا:

1. مفيد بودن: اين ضرايب، ابزار مفيدي جهت ارزش گذاري شركتها ميباشند.

2. سادگي: اين ضرايب به خاطر سادگي محاسبات ميتوانند روشهاي خوبي براي ارزشيابي شركتها باشند.

3. مربوط بودن: اين ضرايب همان ضرايبي هستند كه سرمايهگذاران براي سرمايهگذاري از آن استفاده مينمايند.

ب ) معايب:

1. مبتدي بودن: به علت ابتداعي بودن اين ضرايب كه چند متغير با يكديگر تأثيرگذارند اين ضرايب عملاً كارايي خود را از دست ميدهند.

2. ايستاد بودن (غيرپويا): ضرايب فوق ارزش شركت را در يك لحظه از زمان نشان ميدهند و نميتوانند پويايي شركت در حال رقابت را اندازهگيري كنند.

بازده سهام:

بازده مثبت سرمايهگذاري شامل دو قسمت يعني سود تقسيم شده و ديگري منفعت ناشي از افزايش ارزش سهام ميباشد. از طرف ديگر، كاهش قيمت سهام عادي در بازار، معني بازدهي منفي ( براي سهام ) است. پيشبيني بازده به طور كامل امكان پذير نيست از اين رو صاحبان سهام عادي هنگام خريد اين اوراق ريسك ميكنند.

شركت براي اينكه بتواند ثروت صاحبان خود را به حداكثر برساند بايد به گونه اي عمل كند، كه از مجموع دو رقم متعلق به سود سهام پرداختي و افزايش قيمت سهام در بازار، مطلوبترين تركيب به دست آيد. اگر چه امكان دارد دست شركت در تعيين سياست تقسيم سود، كاملاً باز باشد، ولي نميتواند در قيمت سهام در بازار تأثيري داشته باشد، يعني شركت ميتواند در مورد مقدار و دفعاتي كه سود سهم ميپردازد اعمال نظر كند، ولي قيمت بازار سهام شركت به روابط متقابل خريداران و فروشندگان سهام در بازار بستگي دارد.

قيمت سهام شركت به دو عامل بستگي دارد:

1. قدرت سودآوري شركت و

2. درجه عدم اطمينان ( ريسك ) نسبت به دريافت سودهاي آتي.

پس يكي از اطلاعات مورد نياز سرمايهگذاران آگاهي از ريسك سرمايهگذاري مربوطه است زيرا بازده بدون ريسك امكان پذير نيست و از اين جهت تصميمات سرمايهگذاري برپايه درك و تنظيم ريسك و بازده مورد انتظار بنا مي شود.(جهانخاني،پارسائيان،1375)

تاریخ ارسال پست: 13 / 8 / 1399 ساعت: 11:17 بعد از ظهر

پيش به سوي بهبود بازارهاي سرمايه

بازارهاي سرمايه كارآ

اوراق بهادار مالي بيانگر ادعا بر جريانهاي نقدي آتي است؛ بنابراين ارزش ذاتي آن، ارزش حال جريانهاي نقدي است كه مالك اوراق بهادار انتظار دارد دريافت كند.

از جنبه نظري، فرصتهاي سودآور نشاندهنده وجود سهام «كمتر ارزشگذاري شده» و «بيشتر ارزشگذاري شده» است كه سرمايهگذاران را تحريك ميكند تا معامله كنند و معاملات آنها باعث ميشود تا قيمت سهام به سمت ارزش حال جريانهاي نقدي آتي حركت كند، چون اطلاعات جديد به شكل تصادفي موضع مطلوب يا نامطلوب نسبت به انتظارات دارند. تغيير قيمت سهام در يك بازار كارآ بايد تصادفي باشد كه منجر به قضيه مشهور «گام زدن تصادفي» در قيمت سهام ميشود؛ بنابراين سرمايهگذاران نميتوانند بازدههاي غيرعادي بالا (با ريسك تعديل شده) در بازار كارآ بهدست آورند جايي كه قيمتها، ارزش ذاتي را منعكس ميسازند.

آنطور كه يوجين فاما (1991)توضيح ميدهد، كارآيي بازار حالت طيف گونه دارد. هر اندازه هزينههاي معاملاتي، شامل هزينههاي كسب اطلاعات و معامله كردن، در بازاري پايينتر باشد آن بازار كارآتر است. در آمريكا، اطلاعات قابلاطمينان درباره بنگاهها نسبتا ارزان به دست ميآيد (به دلايلي مثل الزام به افشاي اطلاعات و نيز فناوري ارائه اطلاعات) و معامله اوراق بهادار ارزان است. به اين دلايل تصور ميشود كه بازارهاي اوراق بهادار آمريكا نسبتا كارآ است.

كارآيي اطلاعات قيمت سهام به دو طريق اصلي اهميت دارد. نخست اينكه سرمايهگذاران برايشان مهم است كه آيا راهبردهاي مختلف معامله كردن، قابليت كسب بازدههاي اضافهتر (يعني جلو زدن از بازار) را دارد. دوم اگر قيمت سهام به درستي همه اطلاعات را منعكس كند، سرمايهگذاري جديد به سمت با ارزشترين مورد استفاده خود ميرود.

رياضيدان فرانسوي لوين باشيله نخستين تحليل دقيق بازده بازار سهام را در پاياننامه خود انجام داد. اين كار عالي توانست استقلال آماري را در بازدههاي سهام مستند سازد. (يعني بازده امروز سهام هيچ علامتي درباره ميزان يا جهت بازده فردا نميدهد) و اين يافته باعث شد تا بازده سهام را به صورت گام تصادفي، بسيار بيشتر از نظريه بازارهاي كارآ مدلسازي كند. متاسفانه كار باشليه عمدتا در خارج از رشته رياضي تا دهه 1950 ناديده گرفته شد. يكي از اولين افراد كه محتواي اطلاعاتي بالقوه قيمتهاي سهام را تشخيص داد جان بور ويليامز (1938) در بررسي ارزش ذاتي بود كه استدلال كرد قيمت سهام براساس بنيانهاي اقتصادي است. نگاه جايگزين كه تا پيش از ويليامز غلبه داشت شايد به بهترين نحو با تمثيل مسابقه زيبايي جان مينارد كينز شرح داده شود كه هر تحليلگر سهام آن سهامي را توصيه نميكند كه او بهتر از همه فكر ميكند، بلكه در عوض آن سهامي را در نظر ميگيرد كه فكر ميكند ساير تحليلگران بهترين ميدانند؛ بنابراين به نظر كينز قيمت سهام، بيش از آنكه براساس بنيادهاي اقتصادي تعيين شود بر پايه سفتهبازي است. در بلندمدت، قيمتها توسط سفتهبازي حركت ميكند كه احيانا به آن سمتي ميل ميكند كه بر اساس بنيانهاي اقتصادي باشد، اما آن طور كه كينز در متني ديگر اشاره ميكند «در بلندمدت ما همه مردهايم.»

تا پيش از دهه 1950 توجه اندكي به بازده سهام و معناي اقتصادي آن ميشد چون درك اندكي از نقش بازارهاي سهام در تخصيص سرمايه وجود داشت. اين از نظر افتادگي از چندين عامل ناشي ميشد: (1) تاكيد كينز بر ماهيت سوداگرانه قيمت سهام باعث شد عده بسياري باور كنند كه بازار سهام چيزي بيشتر از «قماربازي» نيست بدون اينكه نقش اقتصادي اساسي داشته باشد، (2) بيشتر اقتصاددانان طي بحران بزرگ و عصر پس از جنگ جهاني دوم، بر سرمايهگذاري تحت هدايت دولت تاكيد كردند و (3) شركتهاي امروزي و نياز فوري به تهيه مبالغ عظيم سرمايه، پيشرفت نسبتا جديدي است، اما اختراع قدرت محاسباتي در دهه 1950 كه تحليل تجربي دقيق با مجموعه دادههاي بيشتر را شدنيتر ساخت، توجه دوباره پژوهشگران دانشگاهي را برانگيخت.

در 1953، آماردان انگليسي موريس كندال، استقلال آماري در بازدههاي هفتگي از شاخصهاي گوناگون سهام انگليس را مستند كرد. هري رابرتس (1959) نتايج مشابهي براي شاخص صنعتي داوجونز پيدا كرد و بعدا يوجن فاما (1965) شواهد جامعي نه فقط از استقلال آماري بازده سهام ارائه داد، بلكه نتيجه گرفت كه فنون مختلف «نمودارگراها» (يعني تحليلگران فني) هيچ قدرت پيشبيني نداشتند. در حالي كه اين شواهد معمولا در طرفداري از مدل گام تصادفي بازده سهام ديده ميشد، هيچ درك رسمي از معناي اقتصادي آن وجود نداشت و برخي به اشتباه اين تصادفي بودن را نشانه اين ميديدند كه بازده سهام بيارتباط با بنيانها است؛ بنابراين معني يا محتواي اقتصادي نداشت. خوشبختانه اثر به موقع ساموئلسون (1965) و بنويت ماندلبروت (1966) تبيين كرد كه چنين تصادفي بودن بازدهها بايد از بازار سهام خوش كاركرد انتظار برود. بينش كليدي آنها اين بود كه رقابت به ما ميفهماند سرمايهگذاري در سهام يك «بازي عادلانه» است؛ يعني معاملهگر سهام نبايد انتظار غلبه بر بازار بدون داشتن برتري اطلاعاتي را داشته باشد. اساس «بازي عادلانه» اين است كه قيمت سهام امروز بيانگر انتظارات سرمايهگذاران با توجه به همه اطلاعات موجود است. پس قيمت در فردا بايد تغيير كند فقط اگر انتظارات سرمايهگذاران از رويدادهاي آينده تغيير كند و مادامي كه انتظارات سرمايهگذاران نااريب است چنين تغييراتي بايد به صورت تصادفي مثبت يا منفي باشد. اين نوع نگاه جديد ريشه در گسترش نظريه انتظارات عقلايي اقتصاد كلان داشت؛ بنابراين برخي اقتصاددانان، نظريه بازار كارآ را «نظريه بازارهاي عقلايي» مينامند. بعدها پذيرفته شد كه مدل «بازي عادلانه» جايي هم براي تغيير قيمت مثبت در نظر ميگيرد كه براي پاداشدهي به سرمايهگذاران ريسكگريز ضروري است.

در 1970، يوجن فاما مقاله اكنون مشهور خود «بازارهاي سرمايه كارآ: مروري بر كارهاي نظري تجربي» را منتشر كرد. فاما آثار موجود را يكپارچه كرد و با تعريف سه نوع متفاوت كارآيي بازار، به تمركز و جهتگيري پژوهشهاي آينده كمك كرد: نوع ضعيف، نوع نيمه قوي و نوع قوي. در نوع ضعيف بازار كارآ، بازده آينده را نميتوان از بازده گذشته يا ساير شاخصهاي بازاري مثل حجم معاملات يا نسبت اختيار فروش به اختيار خريد پيشبيني كرد. در بازار كارآي نيمهقوي، قيمتهاي بازار همه اطلاعات در دسترس عموم درباره بنيانهاي اقتصادي شامل دادههاي بازار عمومي (به شكل ضعيف) و نيز محتواي گزارشات مالي، پيشبينيهاي اقتصادي، اعلانهاي شركت و غيره را بازتاب ميدهد. تفكيك بين قالبهاي ضعيف يا نيمهقوي، اساسا به اين معنا است كه مشاهده دادههاي بازار عمومي بدون هزينه است، در صورتي كه اگر قيمتها تمام اطلاعات در دسترس عموم مثل دادههاي حسابداري، اطلاعات عمومي درباره رقابت و دانش خاص صنعت را بازتاب دهند به سطح بالاي تحليل بنيادي نياز است. در قالب قوي كه بالاترين سطح كارآيي بازار را داريم، قيمتها همه اطلاعات عمومي و خصوصي را منعكس ميكنند. اين قالب افراطي عمدتا يك حالت محدودكننده است، چون كه مستلزم حتي اطلاعات خصوصي مديران شركت درباره بنگاه خودشان است كه قبلا در قيمت سهام

آمده است.

روش ساده تفكيك بين سه نوع كارآيي بازار، به رسميت شناختن اين واقعيت است كه قالب ضعيف مانع از سودآور شدن فقط تحليل فني ميشود، در حالي كه قالب نيمه قوي دلالت دارد كه حتي كساني كه اطلاعات انحصاري دارند نميتوانند انتظار كسب بازده مازاد داشته باشند. سانفورد گراسمن و جوزف استيگليتز (1980) تشخيص دادند كه سطوح شديدا بالاي كارآيي بازار، سازگاري دروني ندارند: جلوي فرصتهاي سودآور لازم براي انگيزهدهي به تحليل اوراق بهادار كه براي توليد اطلاعات لازم است را ميگيرد. حرف اصلي آنها اين است كه نواقص بازار، شامل هزينههاي تحليل و معامله اوراق بهادار، كارآيي بازار را محدود ميكند؛ بنابراين ما بايد انتظار ديدن سطوح كارآيي متفاوت بين بازارها را داشته باشيم كه بستگي به هزينههاي تحليلگري و معامله دارد. هر چند كارآيي با قالب ضعيف اجازه تحليل بنيادي سودآور را ميدهد، تصور يك بازار كه كمتر از قالب ضعيف باشد؛ اما به يك معناي نسبتا كارآ مشكل است؛ بنابراين بهتر است كه كارآيي بازار را به معناي كليتر و پيوستهاي تعريف كنيم، به طوري كه واكنش قيمت سريعتر را مساوي با كارآيي اطلاعاتي بيشتر بگيريم.

در حالي كه بيشتر پژوهشهاي تجربي دهه 1970 از كارآيي بازار نيمه قوي حمايت ميكرد، تعدادي از ناسازگاريهاي آشكار در اواخر دهه 1970 و ابتداي دهه 1980 بهوجود آمد. اين به اصطلاح نابهنجاريها چنين مواردي را شامل ميشد «اثر بنگاه كوچك» و «اثر ژانويه» كه هر دو با هم، تمايل سهام سرمايهسازي كوچك را به كسب بازدههاي بيش از اندازه به ويژه در ژانويه مستند ميسازند، اما اقتصاددانان مالي امروزه بيشتر نابهنجاريها را به تصريح نادرست مدل قيمتگذاري دارايي يا اصطكاك بازار نسبت ميدهند. براي مثال اثرات بنگاه كوچك و ژانويه اكنون اين طور درك ميشود كه پاداشهاي ضروري براي جبران سرمايهگذاران سهام كوچك داده ميشود كه نقدشوندگي كمتري به ويژه در آغاز سال دارند. فاما (1998) نيز اشاره ميكند كه نابهنجاريها گاهي اوقات مستلزم كمواكنشي و برخي اوقات زياده واكنشي است؛ بنابراين ميتوان آنها را به صورت رويدادهاي تصادفي ديد كه اغلب ديده ميشوند موقعي كه دورههاي زماني با روششناسي متفاوتي به كار ميرود.

چالشهاي جديتر به نظريه بازار كارآ از پژوهش در بازدههاي بلندمدت ظاهر شد. رابرت شيلر (1981) استدلال كرد كه بازده شاخص سهام نوسان زيادي نسبت به كل سود سهام دارد و عده بسياري اين يافته را نشانه تاييد نظر كينز ديدند كه قيمت سهام را عمدتا سفتهبازان تغيير ميدهند به جاي اينكه ناشي از بنيانهاي اقتصاد باشد. در كاري مرتبط ورنر ديونت و ريچارد تالر (1985)، شواهدي از واكنش زيادي در سهام تكي طي دورههاي سه تا پنج ساله ارائه دادند. يعني اينكه قيمت سهمهايي كه عملكرد نسبتا خوبي طي افقهاي سه تا پنج سال داشتهاند ميل به بازگشت به ميانگينهاي خود طي سه تا پنج سال بعدي دارند كه منجر به بازده مازاد منفي ميشود. قيمت سهمهايي كه عملكرد نسبتا ضعيفي داشتهاند ميل به برگشت به ميانگين دارند و منجر به بازده مازاد مثبت ميشود. اين را «برگشت به ميانگين» مينامند. لورنس سامرز (1986) نشان داد كه در تئوري، قيمتها ميتوانند نوسانات كوتاه مدت و بلندمدتي از مقادير بنيادي داشته باشند كه قابلرديابي با بازدههاي افق كوتاه مدت نيست. پشتيباني تجربي اضافي از بد قيمتگذاري را ناراسيمهان جگاديش و شريدان تيميان (1993) كردند كه دريافتند آن سهمهايي كه بازدههاي نسبتا بالا يا پايين طي فواصل زماني سه يا دوازده ماهه كسب ميكنند به اين روند طي سه تا دوازده ماه بعدي ادامه ميدهند.

اين ناكارآييهاي آشكارا به پيدايش مكتب فكري جديدي به نام ماليه رفتاري كمك كرد كه با شواهدي از حوزه روانشناسي كه مردم هنگام شكلگيري انتظارات، دچار خطاهاي شناختي منظمي ميشوند با فرض انتظارات عقلايي برخورد كرد. يك چنين خطايي كه «واكنش زيادي» را در قيمت سهام تبيين ميكند «يابنده بيانگر» است كه ادعا ميكند آدمها سعي ميكنند روندهايي را شناسايي كنند حتي در جايي كه روندي وجود ندارد و اين رفتار منجر به باور اشتباهي ميشود كه الگوهاي آينده شباهت به الگوهاي گذشته اخير دارد. از طرف ديگر، ميزان تغييرات در بازده سهام را ميتوان با «تكيهگاه» تبيين كرد، ميل به اينكه باورهاي اوليه را وزن زيادي بدهد و اطلاعات جديد مرتبط را وزن اندكي بدهد. نتيجه اين ميشود كه جنبش مشاهده شده در افقهاي مياني را ميتوان در افقهاي زماني طولانيتر برونيابي كرد تا واكنش زيادي بسط يابد، اما اين دلالت بر هر راهبرد تجاري به آساني قابليت استخراجي ندارد، چون نقطهاي جنبش متوقف ميشود و واكنش كمتر شروع ميشود كه هرگز تا پس از وقوع آن معلوم نميشود.

مقاومت با اين نظر كه قيمت سهام به شكل منظم زياد، واكنش نشان ميدهد همچنين تفسير رفتاري از اين شواهد، در دو جبهه پيش ميرود. نخست فاما و كنت فرنج (1988) دريافتند كه سهام بازدههاي بزرگتري طي شرايط اقتصادي دشوارتر بهدست ميآورند، زماني كه سرمايه نسبتا كميابتر بوده و پاداش ريسك مربوط به نرخهاي بهره بالا است. نرخهاي بهره بالاتر ابتدائا قيمتها را به زير ميكشد، اما سرانجام قيمتها با بهبود شرايط كسبوكار باز ميگردند؛ بنابراين الگوي بازگشت به ميانگين در مورد بازدههاي كل را شاهد خواهيم بود. دوم اينكه هواداران نظريه بازار كارآ استدلال كردند كه ناتواني شناختي افراد معين تاثير اندكي بر بازار سهام دارد، چون سهام بد قيمتگذاري شده بايد سرمايهگذاران عقلايي را جذب كند كه سهام كم قيمتگذاري شده را خريداري و سهام زياده قيمتگذاري شده را ميفروشند.

منتقدان نظريه بازار كارآ به هر دو اين اتهامات پاسخ دادند. در واكنش به شواهد فاما و فرنچ، جيمز پتربا و لورنس سامرز استدلال كردند كه الگوي بازگشت به ميانگين در بازده شاخص كل، بيش از آن نوسانپذير است كه فقط با شرايط اقتصادي ادواري توضيح داده شود. آنها ادعا كردند كه برگشت ميانگين افراطي، مشابه با ماجراي نوسانپذيري افراطي شيلر از قيمتهايي ناشي شد كه از بنيانهاي اقتصاد فاصله ميگيرند. قيمتگذاري اشتباه ميتواند دوام آورد، چون كه فرصتهاي اندكي براي معاملات آربيتراژ ريسك پايين فراهم ميسازد. براي مثال چگونه بايد يك نفر به حباب در سهام اينترنتي انتهاي دهه 1990 واكنش نشان دهد؟ پيش فروش بيشتر اين سهام دشوار بود و حتي اگر امكان فروش داشت، يك پيشفروشكننده كاملا آگاه و عقلايي با اين ريسك مواجه بود كه معاملهگراني كه كاملا عقلايي نيستند (همچنين مشهور به «معاملهگران اختلالزا») باعث خواهند شد تا قيمتها از بنيانهاي خود فاصله بگيرند؛ بنابراين بازار لزوما تصحيح نميشود، به محض اينكه معاملهگران عقلايي قيمتگذاري اشتباه را تشخيص دهند. در عوض، تصحيح زماني رخ ميدهد كه قيمتگذاري اشتباه چنان بزرگ شود كه معاملهگران اختلالزا اعتماد خود را به روند از دست بدهند يا معاملهگران عقلايي در واكنش به ريسك اضافي كه معاملهگران اختلالزا ايجاد كردند، وارد شوند.

مشهورترين مثال از ناسازگاري آشكار با نظريه بازار كارآ، سقوط بازار سهام در 1987 و آغاز حركات قيمت سهام اينترنت در اواخر دهه 1990 بود. برخي اقتصاددانان، قطعا يك اقليت، معتقدند كه سقوط 1987 و جهش و افت سهام اينترنت با كارآيي بازار سازگار هستند. براي مثال مارك ميچل و جفري نتر (1989) استدلال كردند كه افول شديد بازار در روزهاي پيش از سقوط بازار در 1987 توسط يك واكنش ابتدائا عقلايي به پيشنهاد مالياتي غيرمنتظره رخ داد كه در مقابل باعث خشكيدن موقت نقدينگي به علت حجم فروش بسيار بالاتر از آنچه بازار آمادگي پذيرش داشت، گرديد. بورسها، معاملهگران و تنظيمگران از اين تجربه درس گرفتند تا بازارها را كارآتر بسازند. يورتون مالكيل (2003) حباب اينترنت را تحليل كرد و اشاره نمود كه تعيين حجم شركت اينترنتي مشكل است و در حالي كه معاملهگران در بيشتر موارد پس از واقعه اشتباه ميكردند، هيچ فرصت آربيتراژ استفاده نشده آشكاري وجود نداشت.

جدا از اينكه آيا چنين حالتي استثنا يا قاعده است شرايط مساعد بازار در انتهاي دهه 1990 براي سهام فناوري يا اينترنت نشاندهنده نقش حياتي بازار سهام در تخصيص منابع است. بنگاهي كه سهامش اضافه ارزش يافته است، بهسرعت متوجه ميشود كه تامين منابع مالي بيشتر از طريق عرضه ثانويه آسانتر است، چون قيمتهاي بالاتر به معناي اين است كه درصد كوچكتري از مالكيت بنگاه را بايد عرضه كرد تا مبلغ معيني سرمايه تهيه شود. شرايط مساعد همچنين براي بنگاههاي سهامي خاص، تامين مالي از طريق وارد بورس كردن سهام خود را آسانتر ميسازد. افزون بر اين، بازار IPO به اصطلاح داغ، بنگاههاي سرمايه مخاطرهپذير را ترغيب ميكند تا منابع خود را در صنايع و بخشهاي داغ سرمايهگذاري كنند به اميد اينكه بنگاهها را در چنين بازار مساعدي وارد

بورس كنند.

عده بسياري چنين شرايط بازار مساعدي را با ارزشگذاري گزينههاي رشد بازار و ايجاد انگيزه لازم تا بخش ايجاد سرمايه را ممكن سازد سازگار ميبينند، اما در حاليكه شرايط بازار مساعد توانايي جذب سرمايه لازم براي رشد صنعت جديد نوپا را دارد، به نظر ميرسد كه بازار سهام فناوري و اينترنت در انتهاي دهه 1990 زيادي گرم شد و سرمايه بيش از حدي جذب اين بخش شد؛ بنابراين در انتهاي دهه 1990، آن بازدهياي كه يك سرمايهگذار در اين بخش ميتوانست به نحو عقلايي انتظار داشته باشد به زير آنچه شرايط اقتصادي ميتوانستند توجيه كنند سقوط كرده بود و همچنين زير آنچه بيشتر سرمايهگذاران واقعا انتظار داشتند.

در حاليكه قيمتها با نوسانات طولاني و كند خود از بنيانهاي اقتصاد فاصله ميگيرند، نظريه بازار كارآ دست كم به دو شيوه مهم هنوز مفيد است. نخست طي افقهاي كوتاهتر، از قبيل روز، هفته يا ماه، شواهد قابلملاحظهاي وجود دارد كه نظريه بازار كارآ توانايي تبيين جهت تغيير قيمت سهام را دارد. يعني واكنش قيمت سهام به اطلاعات جديد، تقريب خوبي از تغيير ارزش ذاتي سهام است. دوم اينكه نظريه بازار كارآ به صورت يك محك عمل ميكند كه قيمتها چگونه بايد رفتار كنند اگر سرمايهگذاري و ساير منابع به نحو كارآ تخصيص يابند. اينكه بازارها دقيقا چقدر به اين محك نزديك باشند به شفافيت اطلاعات، كارآمدي تنظيم و احتمال بيرون راندن معاملهگران اخلالزا توسط آربيتراژهاي عقلايي بستگي دارد. در واقع كارآيي اطلاعات قيمت سهام بين بازارها و كشورها فرق ميكند. هر آنچه كه نواقص بازار سرمايه باشد، به نظر ميرسد بديل بهتري براي تخصيص سرمايهها وجود ندارد.

در واقع جنبش خصوصيسازي دهههاي 1990 و 2000 نشان ميدهد كه اكثر دولتها شامل چين، اينك اين واقعيت را تشخيص دادهاند؛ بنابر اين پژوهشهاي دانشگاهي در اين حوزه، احتمال زيادي ميرود روي شرايطي متمركز شوند كه كارآيي اطلاعاتي بازارهاي سرمايه را تبيين كرده و بهبود ميبخشد به جاي اينكه بررسي كند آيا بازارهاي سرمايه كارآ هستند يا خير.

تاریخ ارسال پست: 22 / 1 / 1399 ساعت: 1:31 قبل از ظهر

فروش استقراضی (Short selling)

اگر با بازار سهام و اوراق بهادار سروکار دارید، احتمالا میدانید که روند بازار سهام بهگونهای است که معمولا یک سرمایهگذار، سهام (یا اوراق بهادار یا هر نوع دارایی مالی دیگری) را خریداری میکند و هنگامی که با گذشت زمان قیمت آن افزایش یافت، آن را میفروشد و از این طریق سود بهدست میآورد. اما گاهی میتوان هنگام اُفت شاخصهای بازار، از سقوط ارزش یک سهام به سود دست یافت. ابزاری که به این منظور بهکار میرود، فروش استقراضی (Short selling) نام دارد.

فروش استقراضی معاملهی بسیار پرمخاطرهای است چراکه خلاف جهت بازار حرکت میکند و به زمانبندی دقیق نیاز دارد. برای استفاده از این ابزار ابتدا باید با تقریب بالایی سقوط ارزش سهام در آینده را حدس بزنید. بهعبارت دیگر باید تقریبا مطمئن باشید قیمت سهامی که در حال حاضر قصد فروش استقراضی آن را دارید، در آینده اُفت خواهد کرد. از آنجا که قیمت سهام معمولا رو به بالا گرایش دارد و در طول زمان افزایش مییابد، فروش استقراضی به زمانبندی دقیق بازار نیاز دارد و به همین دلیل استفاده از آن کمی دشوار به نظر میرسد.

برای روشن شدن موضوع فرض کنید با بررسی عملکرد یک شرکت به این نتیجه رسیدهاید که فروش محصولات یا خدمات این شرکت با مشکل روبهرو شده است و بنابراین درآمد آن رو به کاهش است. فرض کنید قصد دارید ۱۰۰ سهم از این شرکت را بهصورت استقراضی بفروشید. کارگزارتان، ۱۰۰ سهم را از صاحب آن قرض خواهد گرفت (یا از سهمهایی که خود در اختیار دارد به شما قرض میدهد) و با دریافت کارمزد خود، سهام را به شما تحویل میدهد. کارگزار به صاحب سهام اطمینان میدهد که در آینده سهام او را پس خواهد داد. حال شما باید بلافاصله سهام قرضگرفته شده را به قیمت فعلی بازار به فروش برسانید. اگر حدستان درست باشد و در آینده قیمت سهام سقوط کند، شما با خرید دوبارهی آن سهام (هنگامی که قیمت آن کاهش یافت) موضع کوتاهمدت (short position) خود را پوشش میدهید و سهام قرضی را به کارگزار خود تحویل خواهید داد. کارگزار شما نیز سهام را به صاحب اصلی آن باز میگرداند. مابهالتفاوت قیمت فروش سهام و خرید مجدد آن با کسر هزینهای که به کارگزار بابت کارمزد پرداختهاید، سودی خواهد بود که از فروش استقراضی بهدست آوردهاید.

چنانچه پیشبینیهای شما نادرست از آب در بیاید و قیمت سهام بهجای آنکه اُفت کند بهطور صعودی افزایش بیابد، ضرر خواهید کرد و این زیان میتواند نامحدود باشد؛ چراکه سهام شرکت موردِنظر شما ممکن است پیوسته بالا و بالاتر برود. اما شما مجبورید که سهام فروختهشده را جایگزین کنید. در این حالت تا زمانی که موضع کوتاهمدت خود را پوشش ندهید بهطور نامحدود ضرر خواهید کرد.

به علت ریسک بالا و زیانی که ممکن است به دلیل پیشبینی نادرست متوجه سرمایهگذار شود، استفاده از فروش استقراضی شاید کمی دشوار به نظر برسد. با این حال در صورت پیشبینی درست، فروش استقراضی ممکن است عاقلانه باشد.

در فروش استقراضی سرمایهگذارانی که در تشخیص و شناسایی شرکتهای با عملکرد بد و قیمت بالا (قیمتی بالاتر از ارزش واقعی سهام) نسبت به شرکتهای با عملکرد خوب و قیمت پایین (قیمتی پایینتر از ارزش واقعی سهام) مهارت بیشتری دارند، موفق خواهند بود. (توجه داشته باشید که در طی زمان قیمت سهم به سمت قیمت واقعی آن میل خواهد کرد.) این مهارت در تعداد کمتری از تحلیلگران وجود دارد و به همین دلیل معمولا کارگزاران و تحلیلگران بر سهامی که باید بخرند تمرکز میکنند نه بر سهامی که باید بفروشند. بنابراین خبرهای خوب (در مورد خرید سهامهای سودآور) بیشتر از خبرهای بد از سوی این افراد مورد توجه قرار میگیرد.

• سبد سهامی (پورتفولیو) که هم شامل موضع کوتاهمدت است و هم موضع بلندمدت را دربرمیگیرد، بهطور کلی نسبت به سبد سهامی که فقط موضع بلندمدت دارد از نوسان کمتری برخوردار است. با این حال فروش استقراضی آنطور که به نظر میرسد آسان نیست و سودآوری اطمینان بخشی نیز ندارد. از سوی دیگر ریسک فروش استقراضی بسیار بالاست. زیان نامحدود از ریسکهای شناختهشدهی فروش استقراضی است (بهعنوان مثال اگر قیمت سهام بهطور مرتب افزایش بیابد، بهطور نامحدود ضرر خواهید کرد). یکی دیگر از ریسکهای فروش استقراضی، فشار ناگهانی (short squeeze) است که سبب آسیبپذیری این فروشندگان میشود. فشار ناگهانی به این صورت است که در هنگام افزایش قیمت سهام، سرمایهگذاران نسبت به خریداری آن اقدام میکنند. از سوی دیگر فروشندگان استقراضی نیز برای پوشش زیانهای خود سهام را میخرند و این سبب افزایش تقاضا میشود. به مجرد افزایش تقاضا، قیمت سهام مزبور بهسرعت رشد میکند. این موضوع بهویژه برای شرکتهای کوچک که نقدینگی کمی دارند بسیار پرخطر است. حتی اگر قیمت سهام بیش از حد بالا باشد، باز هم ممکن است به روند افزایشی خود ادامه بدهد و بیشتر از چیزی که هست افزایش بیابد و شما ناگزیر خواهید بود برای پوشش موضع خود آن را خریداری کنید. بهتر است برای میزان ضرر و زیان خود محدودیت قائل شوید.

در فروش استقراضی فروشنده خلاف جهت روند بازار حرکت میکند. بهطور معمول، روند بازار در درازمدت بهصورت صعودی پیش میرود. هنگامی که سهامی را خریداری میکنید که از پایین بودن ارزش آن مطمئن هستید، باید از اینکه منتظر بمانید تا سودآوری آن سهام روی غلتک بیفتد احساس رضایت کنید (درصورتیکه افقهای سرمایهگذاری شما به اندازهی کافی طولانی باشند). اما در فروش استقراضی در نهایت باید سهام را به هر قیمتی که در بازار عرضه میشود خریداری کنید تا آن را به صاحبش بازگردانید. درصورتیکه بیشتر صبر کنید، ممکن است بازار در مسیر رو به بالای خود به حرکت ادامه بدهد. قوانین SEC (کمیسیون بورس و اوراق بهادار آمریکا) به سرمایهگذاران اجازه میدهد تا از فروش استقراضی فقط در مورد سهامی استفاده کنند که قیمت آن یا به صورت صعودی در حال افزایش است یا تقریبا ثابت است و بهصورت بسیار جزئی (به سمت بالا) تغییر میکند. به عبارت دیگر نمیتوانید سهامی را که در حال حاضر قیمت آن در حال کاهش است، بهصورت استقراضی بفروشید. این قاعده برای ممانعت از کار سوداگرانی تدوین شده است که از طریق فروش استقراضی سنگین در زمان کاهش قیمت سهام و سپس خرید مجدد آنها، به سودهای کلان دست مییابند و سبب بههمریختگی نظم بازار میشوند.

پولی که از فروش استقراضی بهدست میآید، در واقع بهعنوان وثیقه نزد صاحبِ اصلیِ سهامِ قرضگرفته شده قرار دارد و در دسترس فروشندهی سهام نخواهد بود. بنابراین فروشنده از این پول بهرهای کسب نخواهد کرد (گرچه برخی از مؤسسات و سازمانهای بزرگ، بهرهی پول را در قالب تخفیف به فروشنده پرداخت میکنند).

روشنده باید هرگونه سود بهدستآمده را پرداخت کند و علاوه بر آن باید مالیات بر سود سرمایهی کوتاهمدت را نیز (صرفنظر از اینکه چه مدت در موضع کوتاهمدت بوده است) بپردازد.

بهطور کلی فروش استقراضی روش قابل اطمینانی به شمار نمیرود و بنابراین نمیتوان استفاده از آن را به همه توصیه کرد. اما اگر تصمیم گرفتهاید که بهعنوان یک راهبرد کلی آن را بهکار ببندید، باید هوشمندانه عمل کنید و با تنظیم دقیق قیمت و زمانبندی بازار، ریسک فروشتان را کاهش بدهید. برای ضرر و زیان خود محدودیتی در نظر بگیرید و به موقع موضعتان را پوشش بدهید )محدودهی زیان معمولا ۲۰ درصد از کل مبلغ سرمایهگذاری است). معمولا فروشندگان وسوسه میشوند اندکی بیشتر صبر کنند بلکه قیمت سهام بیشتر افت کند؛ در برابر این وسوسه مقاومت کنید. به این فکر کنید که ممکن است قیمت سهامی که به فروش رساندهاید مدام افزایش بیابد. فروش استقراضی موفق بیش از هر چیز به زمانبندی دقیق بستگی دارد و همین امر سبب شده است این کار بیشتر به تحلیل فنی شبیه باشد تا تحلیل بنیادی.

بازار هدف فروش استقراضی می تواند شرکتهای ذیل باشد :

شرکتهای کوچکی که توسط سرمایهگذاران بهسرعت سرمایهشان افزایش یافته است ، بهویژه شرکتهایی که ارزش آنها بهسختی تعیین میشود / شرکتهایی که نسبت قیمت به سود هر سهم (P/E) آنها بالاتر از آن است که بتواند با سرعت رشد آنها توجیه شود/ شرکتهایی که محصولات بیکیفیت دارند یا خدماتی ارائه میکنند که کاربرد چندانی ندارد / شرکتهایی که در حال ورود به رقابتهای جدید هستند و شرکتهایی که امور مالی ضعیفی دارند (ترازنامهی بد ، جریان نقدینگی منفی و نظایر آن) / شرکتهایی که فقط بر یک محصول خاص متمرکز هستند.

کانال تلگرامی عشق پول،دنیای تجارت کلیک کنید

تاریخ ارسال پست: 13 / 7 / 1396 ساعت: 1:53 بعد از ظهر