آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

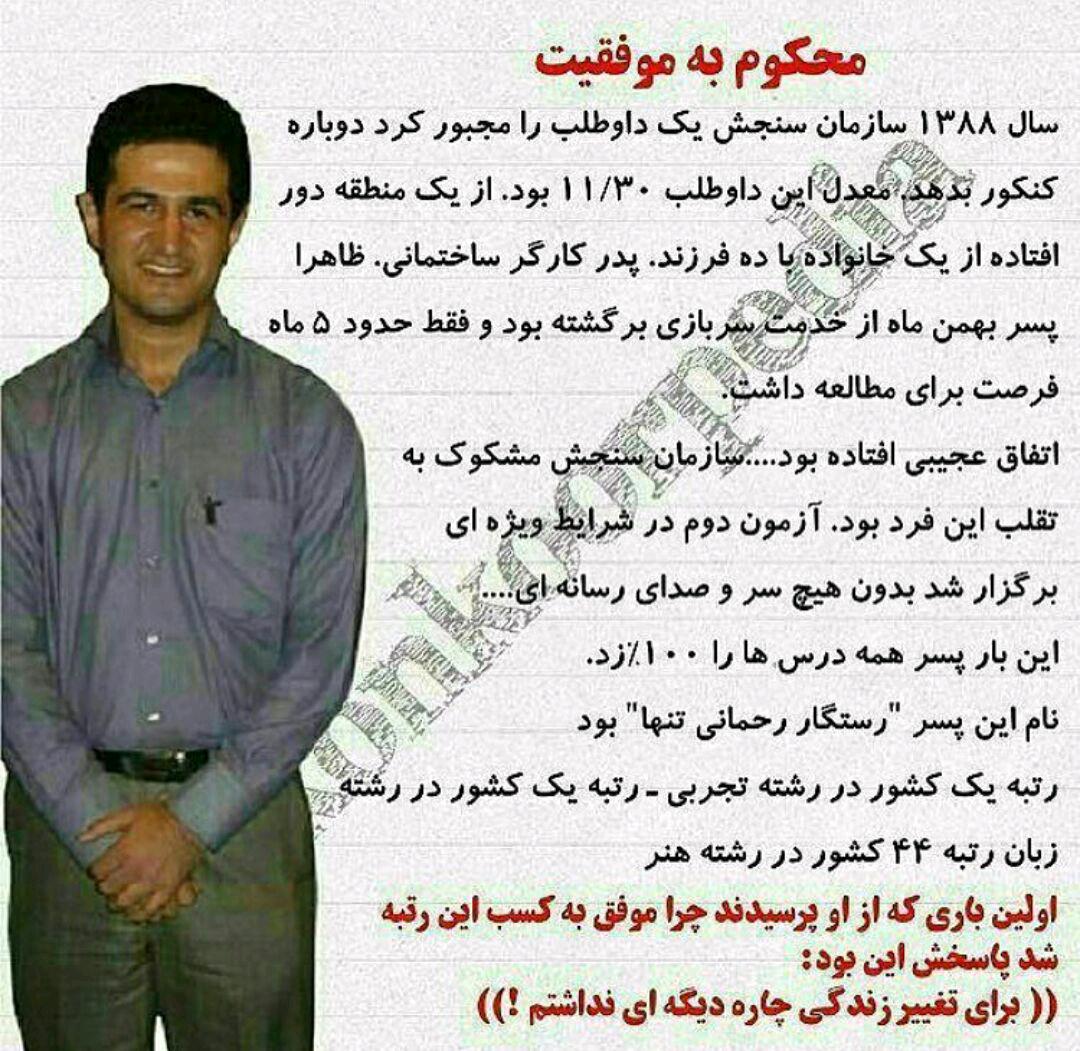

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

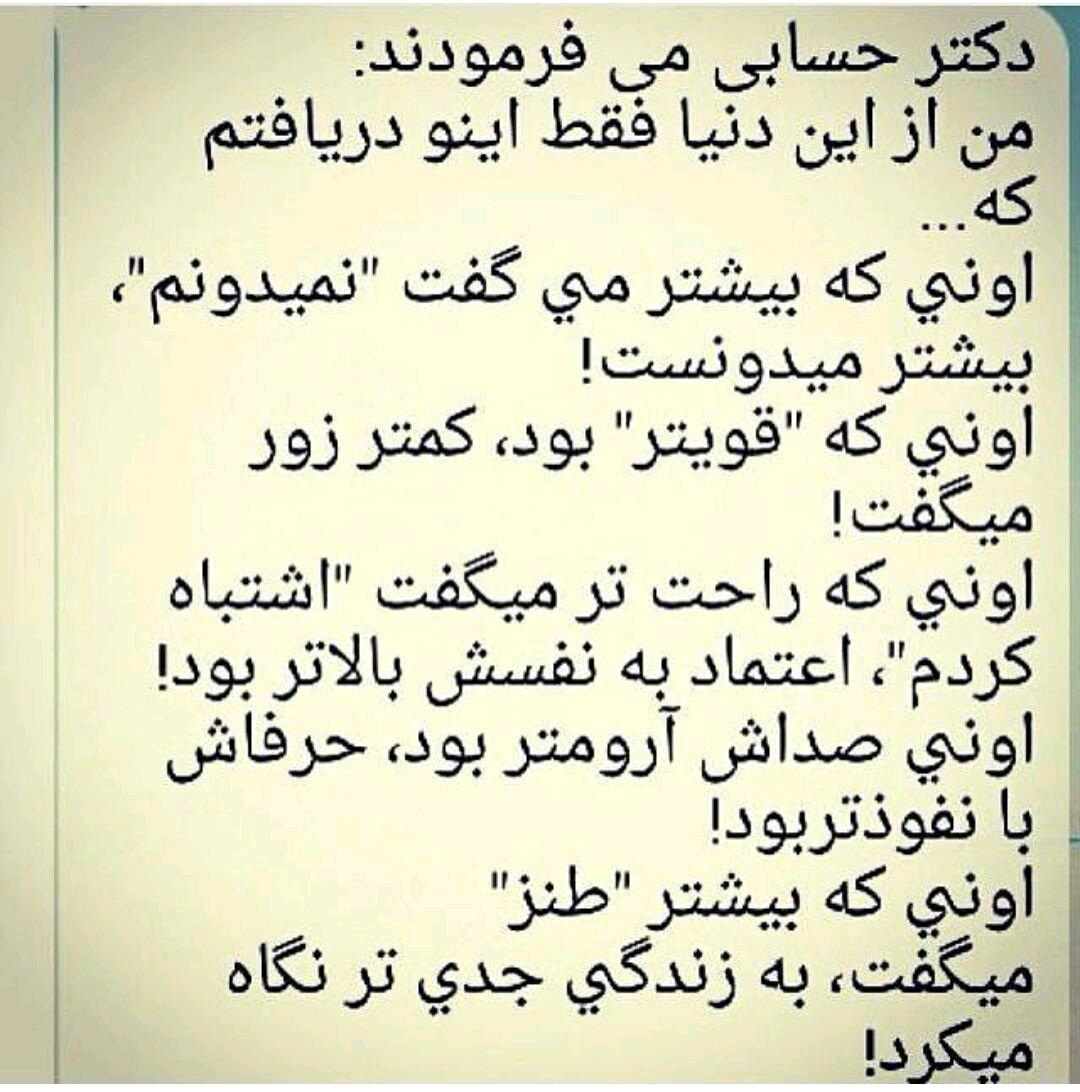

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

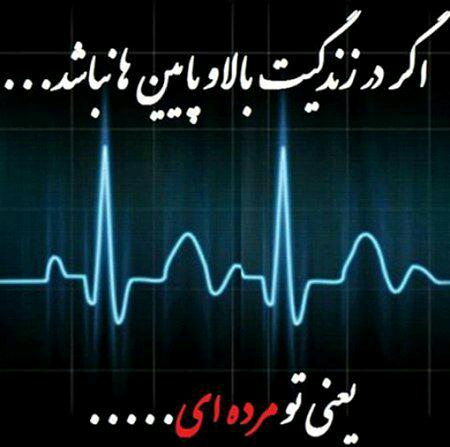

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

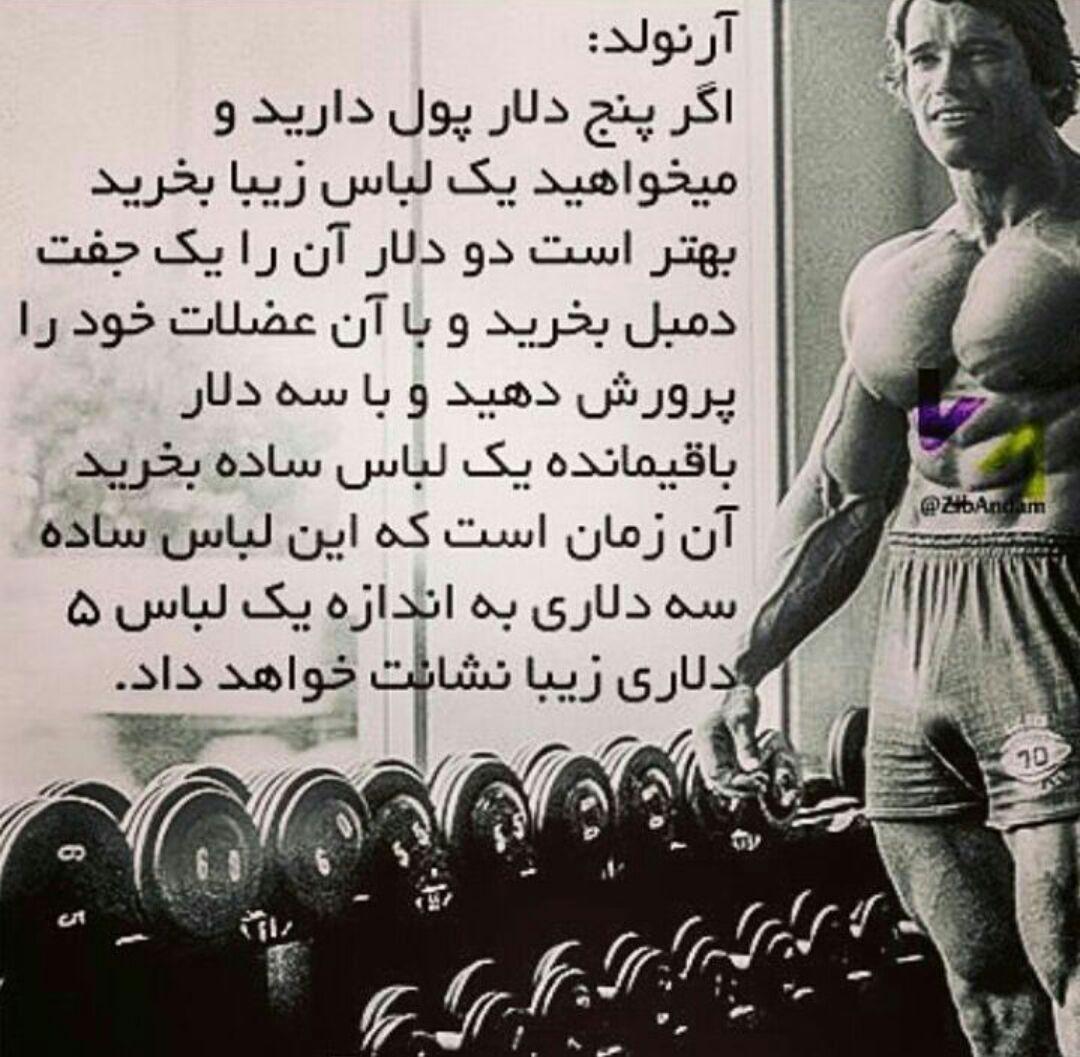

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

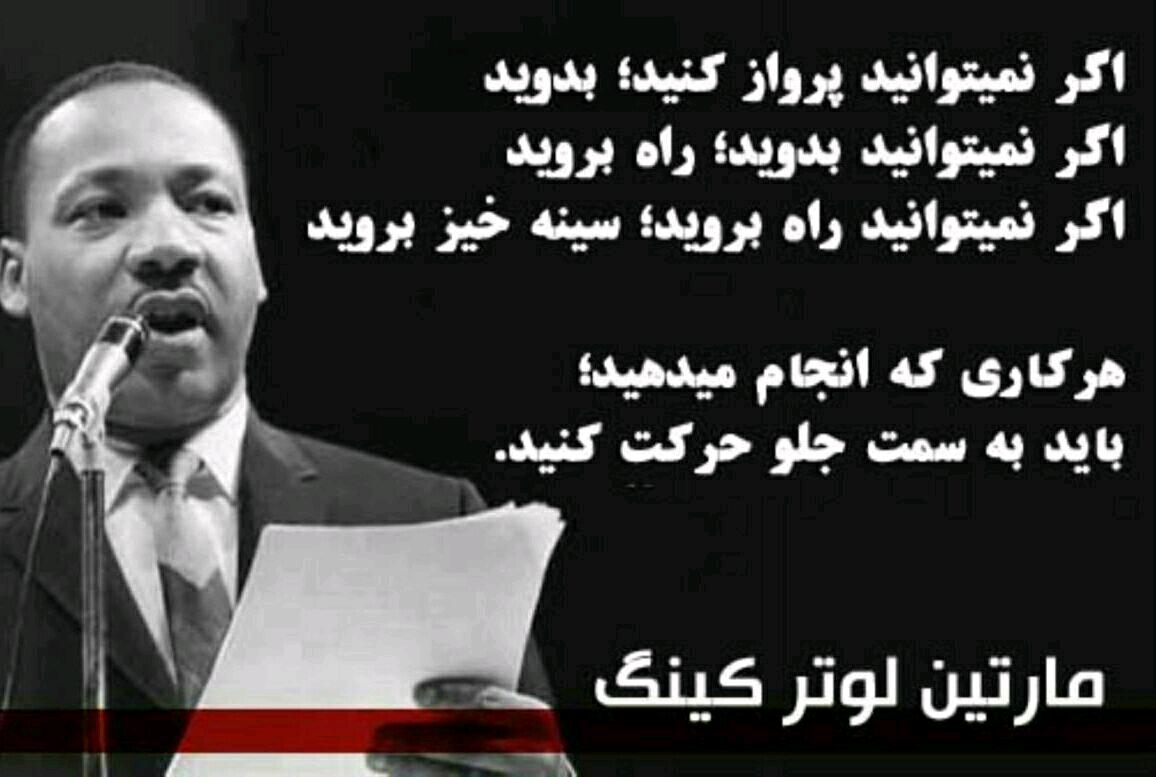

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

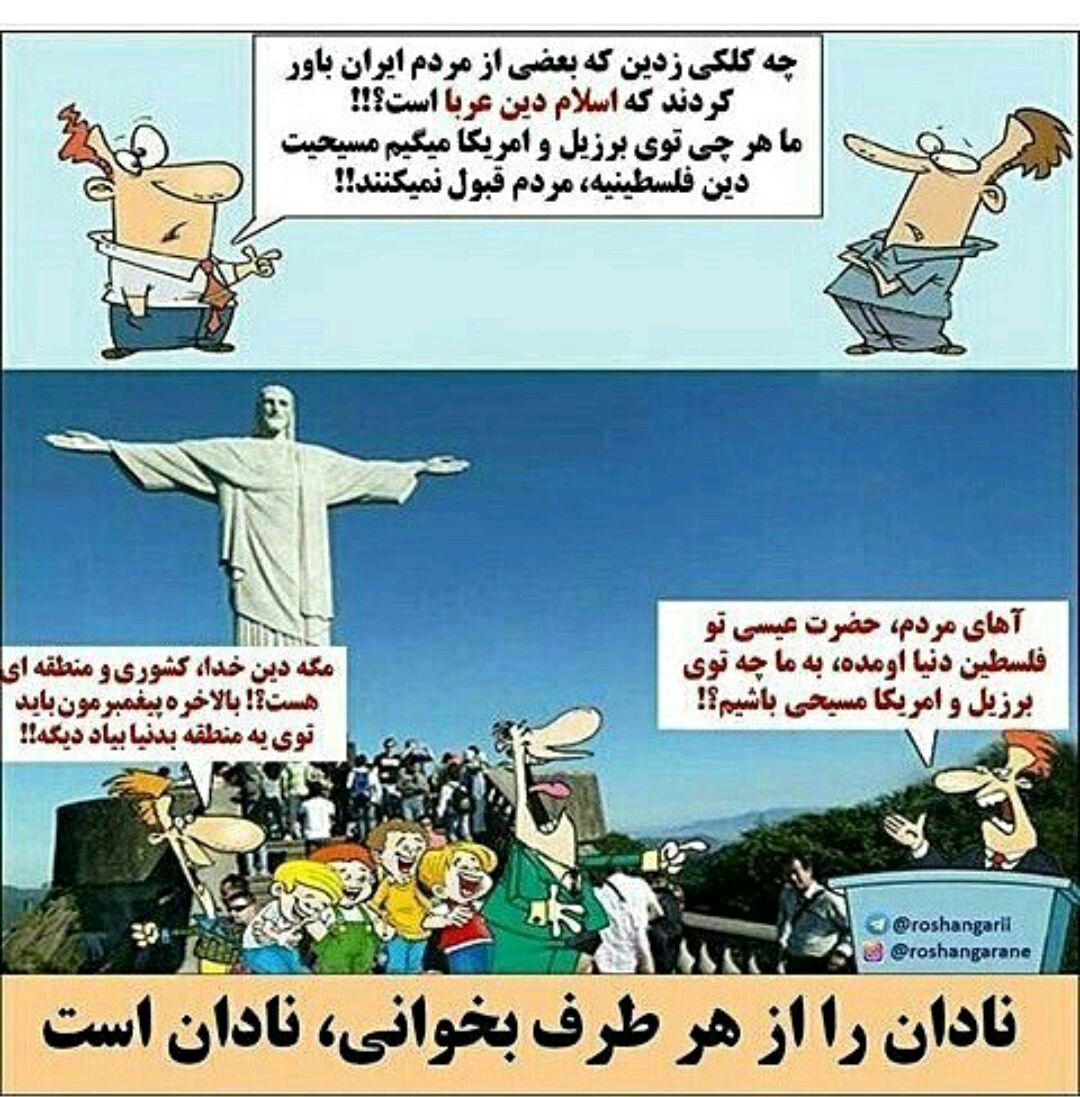

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

جمله انگیزشی بصورت یک عکس پیشنهادات دواین جانسون در خصوص زندگی

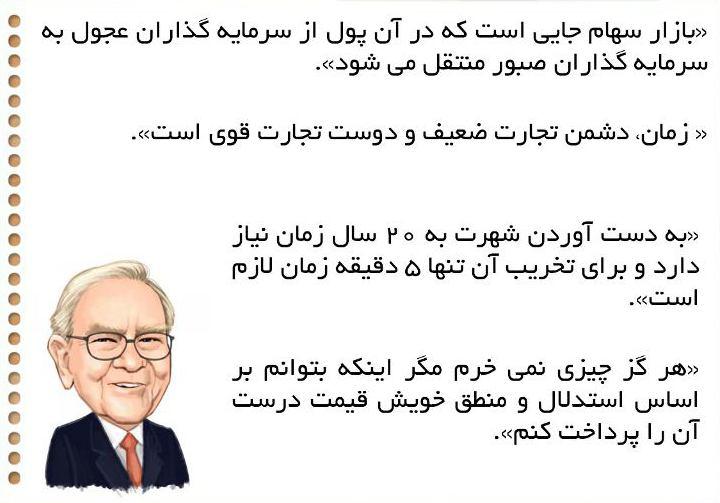

پیشنهادات دواین جانسون در خصوص زندگی سخنانی از وارن بافت

سخنانی از وارن بافت سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک) سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)تصادفی

سخت تلاش کن....

سخت تلاش کن.... راز موفقیت از زبان ۱۰ میلیاردر جهان

راز موفقیت از زبان ۱۰ میلیاردر جهان داستانی برای انسان های تنبل(وقتی که پسر بزرگی شدم)+خیلی جالبه بخونید

داستانی برای انسان های تنبل(وقتی که پسر بزرگی شدم)+خیلی جالبه بخونید معرفی افرادی که در راه خودشان شکست های زیادی خورده اند ولی باز دوباره دوباره بلند شده اند

معرفی افرادی که در راه خودشان شکست های زیادی خورده اند ولی باز دوباره دوباره بلند شده اند امتیازات و فواید داشتن عزت نفس بالا

امتیازات و فواید داشتن عزت نفس بالا بزرگترین نقاط قوت ما می توانند تبدیل به بزرگترین نقاط ضعف ما بشوند

بزرگترین نقاط قوت ما می توانند تبدیل به بزرگترین نقاط ضعف ما بشوند نفس نگرش((من همه چیز را می دانم))

نفس نگرش((من همه چیز را می دانم)) اعتبارسنجي مشتريان اعتباري در بانكداري نوين

اعتبارسنجي مشتريان اعتباري در بانكداري نوين اعتبار داشتن در نزد دیگران چه ارزشی دارد

اعتبار داشتن در نزد دیگران چه ارزشی دارد درک کنید و توجه نمایید با افکار مثبت

درک کنید و توجه نمایید با افکار مثبت با طعنه زدن دیگران را خراب نکنید

با طعنه زدن دیگران را خراب نکنید کلید جذب آرزوها

کلید جذب آرزوها

۳ قانون موفقیت در اقتصاد

۳ قانون موفقیت در اقتصاد تئوری سوسک در توسعه شخصی

تئوری سوسک در توسعه شخصی از چهار حیوان در بازار به عنوان نماد نام برده می شود

از چهار حیوان در بازار به عنوان نماد نام برده می شود بهرهای که هماکنون بانکها به سپردهها میپردازند از کجا میآید؟

بهرهای که هماکنون بانکها به سپردهها میپردازند از کجا میآید؟ ۱۰ دلیل که چرا باید عاشق شکست باشیم.

۱۰ دلیل که چرا باید عاشق شکست باشیم. چهارده ويژگي افراد خلاق

چهارده ويژگي افراد خلاق اثر "پیگمالیون" یا تاثیر انتظار بر واقعیت چیست؟

اثر "پیگمالیون" یا تاثیر انتظار بر واقعیت چیست؟تبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

نحوه تعيين قيمت سهام

چکيده:

بورس اوراق بهادار مكاني است، كه در آن انواع مختلف اوراق بهادار مانند سهام عادي، اوراق قرضه، اختيار معامله اوراق بهادار و قراردادهاي آتي مورد دادو ستد قرار ميگيرد.

قيمت سهام:

بورس اوراق بهادار مكاني است، كه در آن انواع مختلف اوراق بهادار مانند سهام عادي، اوراق قرضه، اختيار معامله اوراق بهادار و قراردادهاي آتي مورد دادو ستد قرار ميگيرد.

مهمترين وظيفه بورس اوراق بهادار، ايجاد يك بازار كارآ و پيوسته براي اوراق بهادار است به گونه اي كه هر لحظه بتوان اوراق بهادار را به قيمت عادلانه ونزديك به قيمت معامله قبلي خريد و فروش گردد. بنابراين بورس بايد بتواند نقدينگي كافي را براي سرمايهگذاران ايجاد كند. در چنين بازاري، سرمايهگذاران خواهند توانست كه اوراق بهادار خود را سريعاً به نقد تبديل و يا داراييهاي نقدي خود را صرف سرمايهگذاري در اوراق بهادار نمايند.

وظيفه مهم ديگر بورس، تعيين قيمت اوراق بهادار است. قيمت در اين بازار براساس عرضه و تقاضا ي اوراق بهادار تعيين ميشود. تمام سفارشهاي خريد و فروش اوراق بهادار از اقصي نقاط كشور به محل بورس ارسال و با توجه به حجم عرضه و تقاضا، قيمت سهام تعيين ميگردد.

يك بازار كارآ بايد اين امكان را فراهم آورد كه براساس اطلاعات منتشر شده در بازار، اوراق بهادار مورد ارزيابي قرار گيرد و آثار آن در قيمت اوراق بهادار منعكس گردد ؛ به عبارت ديگر، بورس اوراق بهادار نسبت به تحولات و رويدادهاي مختلف حساسيت نشان ميدهد. در كشورهاي ديگر، شركتهايي كه قصد فروش سهام به عموم را دارند براي عرضه سهام به عموم و تعيين ارزش سهام از خدمات موسسات تهيه سرمايه و يا بانكهاي سرمايهگذاري استفاده ميكنند. اين موسسات كه داراي تجربيات طولاني در تعيين ارزش سهام شركتها هستند، با توجه به اوضاع عموميبازار سرمايه وتجزيه و تحليل وضعيت مالي ودورنماي سودآوري شركت و همچنين قيمت سهام شركتهاي مشابه، اقدام به تعيين قيمت سهام ميكنند. اين موسسات علاوه بر تعيين قيمت سهام، مسئوليت فروش و عرضه عموميسهام را نيز به عهده دارند.

قيمت سهام شركتهايي كه سهام آنها براي اولين بار به عموم عرضه ميشود به دليل بالا بودن ريسك و نگراني مربوط به عدم سابقه قيمت معاملاتي و نامشخص بودن قابليت نقدينگي معمولاً كمتر از قيمت سهام شركتهاي مشابهي كه داراي سابقه طولاني معاملات سهام هستند، درنظر گرفته ميشود. با توجه به اينكه در كشورهاي ديگر مقررات خاصي در مورد افشاي اطلاعات جامع در مورد شركتهايي كه سهامشان قرار است به عموم عرضه گردد وجود دارد، اين موسسات مسئوليت تهيه كتابچه اطلاعات مربوط به شركت را نيز به عهده ميگيرند. اين اطلاعات توسط اين موسسات تهيه و صحت و جامعيت آن توسط مراجع رسميتائيد ميشود ودر نتيجه تا حدود زيادي اعتماد مردم به سرمايهگذاري در سهام عرضه شده را افزايش ميدهد.(راعي،تلنگي،1383)

مدلهاي تعيين ارزش سهام عادي:

در تئوريهاي مالي، ارزش اوراق بهادار از طريق محاسبه ارزش فعلي عايدات آينده آنها به دست مي آيد، به عبارت ديگر، براي تعيين ارزش اوراق بهادار، ابتدا بايد ميزان عايدات ناشي از اوراق بهادار را همراه با زمان دريافت آنها تعيين نمودو سپس با توجه به نرخ تنزيلي كه با ميزان ريسك اينگونه اوراق بهادار متناسب باشد، ارزش فعلي آنها را محاسبه كرد. چون نرخ تنزيل و يا نرخ بازده مورد توقع سرمايهگذاران تابعي از ميزان ريسك عايدات آينده است، لذا نرخ تنزيل مورد استفاده بايد با ريسك عايدات آيندهآنها متناسب باشد. بنابراين براي تعيين ارزش سهام عادي، ابتدا بايد سه عنصر اصلي تعيين ارزش يعني:

(1)ميزان عايدات آينده، (2) زمان دريافت عايدات، (3) ميزان عدم اطمينان نسبت به تحقق عايدات ،مشخص گردد.

همانگونه كه قبلاَ اشاره شد، ميزان عايدي كه به يك سهم عادي تعلق ميگيرد، تابعي از ميزان سود خالص شركت است. ميزان سود خالص شركت نيز تابعي از ميزان فروش و حجم هزينه هاي ثابت و متغير عملياتي و غيرعملياتي شركت است. با توجه به متغير بودن اين عوامل و نوسان پذيري آنها از يك سال به سال بعد، امكان تخمين دقيق سود شركت در سالهاي آينده وجود ندارد. البته ميتوان، توان كسب سود شركت را با توجه به عوامل دروني و بروني شركت تعيين كرد.

اگر درآمد متعلق به هر سهم را با EPS و نرخ بازده مورد توقع سهامداران عادي را با K نشان دهيم و اگر شركت صددرصد سود خود را تقسيم كند، ارزش هر سهم به طريق زير قابل محاسبه خواهد بود.

مدل بدون رشد:

اگر ميزان سرمايهگذاري شركت در هر سال را فقط به ميزان استهلاك دارائيهايش فرض كنيم، دراين صورت ظرفيت توليد و توان كلي كسب سود شركت ثابت مي ماند كه ميتوان آن را با EPS نشان داد دراين صورت ارزش هر سهم برابر خواهد بود با:

با توجه به اينكه جمع كسرهاي داخل پرانتز برابر با 1/K است. خواهيم داشت:

معادله5-2

به عبارت ديگر براي تعيين ارزش هر سهم كافي است درآمد متعلق به هر سهم را به نرخ بازده مورد توقع سهامداران ( نرخ تنزيل ) تقسيم كنيم.

مدل با رشد:

در مدل قبل، فرض براين بود كه شركت هيچ گونه سرمايهگذاري جديدي انجام نميدهد و اگر شركت به منظور توسعه فعاليت خود، به سرمايهگذاري تمام يا قسمتي از سود خود اقدام كند، قدرت كسب سودش افزايش يافته، سودهاي آينده آن رشد خواهد يافت. نرخ رشد سودهاي آينده به ميزان سرمايهگذاري، و نرخ بازدهي اين سرمايهگذاري بستگي دارد. اگر درصد سود سرمايهگذاري شده را با b و نرخ بازده سرمايهگذاري را با r و نرخ رشد سود را با g نشان دهيم نرخ رشد برابر خواهد بود با: g = b.r

و ميزان سود نقدي تقسيمي (D) به سهامداران برابر خواهد بود با:

D = (1-b)EPS

در چنين حالتي ارزش يك سهم برابر خواهد بود با:

با توجه به اينكه

EPS2=EPS1(1+g) = EPS1(1+br)

EPSn=EPS1(1+g)n-1=EPS1(1+br)n-1

با جايگزيني معادلات فوق در فرمول تعيين ارزش خواهيم داشت:

اگر فرض كنيم كه K>br باشد ( كه فرض معقولي است ) فرمول فوق خلاصه خواهد شد:

معادله6-2

لذا در اين فرمول مشاهده ميشود كه ارزش يك سهم، تابعي از درآمد متعلق به هر سهم (EPS)، درصد سود سرمايهگذاري شده (b)، نرخ بازدهي سرمايهگذاري (r) و نرخ بازده مورد توقع سهامداران (K) است.

ارزش تعيين شده براي هر سهم طبق معادله6-2 در دو حالت برابر با ارزش تعيين شده طبق معادله5-2 است.

اول : موقعي كه شركت سود خود را سرمايهگذاري ننموده (b = 0 ) و تمام آن را تقسيم كند ؛ در اين صورت معادله6-2 به شكل زير درخواهد آمد:

كه شبيه معادله5-2 است

دوم: موقعي كه نرخ بازده سرمايهگذاري شركت با نرخ بازده مورد توقع سهامداران برابراست (r = k ). در اين صورت معادله6-2 به شكل زير درخواهد آمد.

به عبارت ديگر براي آن دسته از شركتهايي كه نرخ بازده سرمايهگذاريشان با نرخ بازده مورد توقع سهامداران برابر است، معادله5-2ميتواند براي تعيين ارزش سهام بكار رود. با توجه به اينكه نرخ بازده مورد توقع سهامداران تابعي از نرخ بازده ساير فرصتهاي سرمايهگذاري مشابه است، شركتها ميتوانند با سرمايهگذاري مجدد سود، موجبات افزايش ارزش سهام را فراهم نمايند مشروط براين كه نرخ بازده سرمايهگذاريشان بيشتر از نرخ بازده سرمايهگذاري ساير شركتهاي مشابه باشد.

برخي شركتها ميتوانند فرصتهاي سرمايهگذاري بسيار سود آور را به لحاظ برخورداري از موقعيتهاي انحصاري براي مدت محدودي داشته باشند. اين موقعيتهاي انحصاري ميتواند ناشي از مزيتهاي تكنولوژي، نزديكي به مواد اوليه، برخورداري از وضعيت رقابتي مناسب در بازار و حمايتهاي دولتي و گمركي باشد. لذا براي آنگونه شركتها به جاي در نظر گرفتن يك نرخ رشد بايد چند نرخ رشد را كه با نرخ بازدهي فرصتهاي سرمايهگذاري در مقاطع زماني مختلف متناسب است، در نظر گرفت.(صالح آبادي،سياح،1384)

نحوه تعيين قيمت در بورس ايران

در بورس، كميته قيمت گذاري، مسئوليت تعيين قيمت پايه براي سهاميكه در بورس پذيرفته ميشوند را به عهده دارد. فرمول مورد استفاده براي تعيين قيمت پايه به شرح زير است:

ارزش هر سهم

در اين فرمول EPS1، پيشبيني درآمد هر سهم در سال بعد و K نرخ تنزيل و يا نرخ بازده مورد توقع سهامداران است. براي محاسبه EPS1 ابتدا ميانگين EPS براي سه سال قبل محاسبه ميگردد و سپس براساس نرخ رشد EPS در سه سال گذشته ميانگين نرخ رشد سالانه و قيمت پايه به شرح زير محاسبه ميگردد:

قيمت پايه

همانگونه كه ملاحظه ميگردد، كميته قيمت گذاري در تعيين قيمت پايه به عامل رشد سودهاي آينده توجه نموده است، ولي در تعيين ارزش سهم از مدلي استفاده كرده كه فرض ميكند سودهاي آينده رشدي ندارند. همانطور كه در بخش قبلي توضيح داديم، سهاميكه سود آنها رشدي ندارد براساس فرمول زير قابل محاسبه هستند:

ارزش هر سهم

در مورد آن دسته از سهاميكه به خاطر سرمايهگذاريهاي آينده، انتظار ميرود سودشان افزايش يابد، فرمول تعيين ارزش به شرح زير است:

ارزش هر سهم

مزايا و معايب نسبتهاي قيمت به سود هر سهم و ارزش دفتري به ارزش بازار سهام :

الف) مزايا:

1. مفيد بودن: اين ضرايب، ابزار مفيدي جهت ارزش گذاري شركتها ميباشند.

2. سادگي: اين ضرايب به خاطر سادگي محاسبات ميتوانند روشهاي خوبي براي ارزشيابي شركتها باشند.

3. مربوط بودن: اين ضرايب همان ضرايبي هستند كه سرمايهگذاران براي سرمايهگذاري از آن استفاده مينمايند.

ب ) معايب:

1. مبتدي بودن: به علت ابتداعي بودن اين ضرايب كه چند متغير با يكديگر تأثيرگذارند اين ضرايب عملاً كارايي خود را از دست ميدهند.

2. ايستاد بودن (غيرپويا): ضرايب فوق ارزش شركت را در يك لحظه از زمان نشان ميدهند و نميتوانند پويايي شركت در حال رقابت را اندازهگيري كنند.

بازده سهام:

بازده مثبت سرمايهگذاري شامل دو قسمت يعني سود تقسيم شده و ديگري منفعت ناشي از افزايش ارزش سهام ميباشد. از طرف ديگر، كاهش قيمت سهام عادي در بازار، معني بازدهي منفي ( براي سهام ) است. پيشبيني بازده به طور كامل امكان پذير نيست از اين رو صاحبان سهام عادي هنگام خريد اين اوراق ريسك ميكنند.

شركت براي اينكه بتواند ثروت صاحبان خود را به حداكثر برساند بايد به گونه اي عمل كند، كه از مجموع دو رقم متعلق به سود سهام پرداختي و افزايش قيمت سهام در بازار، مطلوبترين تركيب به دست آيد. اگر چه امكان دارد دست شركت در تعيين سياست تقسيم سود، كاملاً باز باشد، ولي نميتواند در قيمت سهام در بازار تأثيري داشته باشد، يعني شركت ميتواند در مورد مقدار و دفعاتي كه سود سهم ميپردازد اعمال نظر كند، ولي قيمت بازار سهام شركت به روابط متقابل خريداران و فروشندگان سهام در بازار بستگي دارد.

قيمت سهام شركت به دو عامل بستگي دارد:

1. قدرت سودآوري شركت و

2. درجه عدم اطمينان ( ريسك ) نسبت به دريافت سودهاي آتي.

پس يكي از اطلاعات مورد نياز سرمايهگذاران آگاهي از ريسك سرمايهگذاري مربوطه است زيرا بازده بدون ريسك امكان پذير نيست و از اين جهت تصميمات سرمايهگذاري برپايه درك و تنظيم ريسك و بازده مورد انتظار بنا مي شود.(جهانخاني،پارسائيان،1375)

تاریخ ارسال پست: 13 / 8 / 1399 ساعت: 11:17 بعد از ظهر

با چه سرمايهاي بايد وارد بورس اوراق بهادار شويم؟

بر اساس اين گزارش آگاهي از اينكه چه مبلغي بايد در بازار سهام سرمايه گذاري كنيد، به شكل باور نكردني در تعيين مسير مالي و سرمايه گذاري شما مهم است، همه ما بر اساس ويژگي شخصي، ثروت خالص، و ريسك پذيري متفاوت هستيم.

يك پيشنهاد ساده اين است كه "50 درصد ثروت خالص خود را در بازار سهام سرمايه گذاري كنيد ". اين پيشنهاد براي كسي كه قصد آغاز فعاليت در اين مسير را دارد بسيار مبهم و نامعين است.

اين نوشتار سعي مي كند به شما نشان دهد كه زماني كه مي خواهيد تصميم بگيريد چقدر پول در بازار اوراق بهادار سرمايه گذاري كنيد، چه عواملي مهم است . سرانجام فقط شما تصميم خواهيد گرفت كه چه ميزان سرمايه را به بازار سهام بياوريد، با اين حال اينها عوامل مهمي هستند كه شما بدان نياز داريد.

*سن شما:

جوانترها پشتكار بيشتري دارند و مي توانند بيشتر در بازار حضور داشته باشند چون كه وقت بيشتر براي بدست آوردن پولي كه شايد در بازار از دست داده اند، را دارند. سرمايه گذاران و كساني كه نزديك به سن بازنشستگي هستند اين نعمت را ندارند و مجبورند به سرمايه گذاري محتاطانه روي آورند، زيرا اشخاص بازنشسته در وضعيت استاندارد زندگي خودشان معمولاً به سود پول سرمايهگذاري شده خود متكي هستند. آنها احتياج دارند كه كمتر سرمايه گذاري كنند تا خطرشان هم كاهش پيدا كند.

- مي خواهيد چقدر فعال باشيد؟

به طور كلي، پذيرش ريسك بيشتر، انتظار از نفع و زيان را بالا مي برد، به عبارت ديگر با سرمايه گذاري بيشتر ريسك بيشتري مي پذيريد.(حتي اگر در سهام كم خطر سرمايه گذاري كنيد)، بنابراين از خودتان درباره اهداف فعلي و بلندمدت بپرسيد و تعيين كنيد كه به چه ميزان مي توانيد در يك دوره زماني فعال باشيد.

- در بورس به خود چه نمره اي مي دهيد؟

من فقط 25درصد دارايي خالص خود را در بورس سرمايه گذاري مي كنم. با وجود اين فكر مي كنم براي سالهاي باقيمانده، بايد ريسك بيشتري را بپذيرم،زيرا دانش، مهارت و تجربه بيشتري كسب خواهم كرد. شما هم ببينيد كه در حال حاضر به خود چه نمره اي در سرمايه گذاري مي دهيد.

- پولي كه براي معيشت به آن نياز داريد را سرمايه گذاري نكنيد.

پولي كه به سادگي نمي توانيد به دست آوريد را سرمايه گذاري نكنيد، پولي را كه در بازار سهام، سرمايه گذاري مي كنيد هرگز، هرگز، هرگز از پولي نباشد كه نمي توانيد از عهده از دست دادن آن برآييد. صرفنظر از اينكه چه مقدار سرمايه گذاري شده ، اگر پولي كه به آن در زندگي خود نياز داريد، سرمايه گذاري كنيد، خطر و فشار زيادي را به خودتان تحميل كرده ايد.

- فقط به اندازه اي سرمايه گذاري كنيد كه به راحتي تحمل از دست دادن آنرا داشته باشيد:

تا زماني كه همه ما اميدواريم در سرمايه گذاري خود موفق مي شويم، فرض اينكه كه احتمالاً نمي توانيم هر مبلغي را كه سرمايه گذاري كرده ايم از دست بدهيم، غيرواقعي است. پس زماني كه از خود مي پرسيد "چقدر بايد سرمايه گذاري كنم؟ " به ياد داشته باشيد كه احتياج به درك اين واقعيت داريد كه در چه آستانه اي اگر همه پولي را كه سرمايه گذاري كرده ايد از دست رود، راحت هستيد. نه فقط اين مطلب به شما در تعيين سطح خطري كه مي پذيريد كمك خواهد كرد، بلكه شما را درباره سرمايه گذاريتان حساس نخواهد كرد. با تمام اين مفروضات كه بدان اشاره شد، شما بايد يك برآورد دقيق از اين كه چه مقدار پول بايد سرمايه گذاري شود، داشته باشيد.

- افسانه هاي متداول درباره بازار سرمايه:

من به عنوان سرمايه گذاري كه در بازار سرمايه فعاليت مي كند، تعداد زيادي باورهاي كاملاً غلط و غيرواقعي راجع به بازار سرمايه شنيده ام.گاهي اوقات باورهاي مضر و عقايد نادرست موجب دادن نظرهاي غلط و مخرب در قبال سبد سرمايه گذاري شما مي شود. در ادامه به چند نمونه از اين افسانه ها در بازار آمريكا اشاره مي شود.

1- فروش استقرضي سهام (Short Selling) يك فعاليت ضد آمريكايي است

عقيده آن است كه زمانيكه شما اقدام به فروش استقراضي مي كنيد، در واقع اعتقاد داريد كه در آينده شركت عملكرد ضعيف تري خواهد داشت و شما منفعت كسب مي كنيد. با اين كار شما اقتصاد را به سمت شكست و سقوط پيش مي بريد در حاليكه واقعيت آن است كه فروش استقراضي سهام هيچ تفاوتي با خريد سهام زماني كه وقت مناسبي براي خريد است، ندارد. واقعيت اين است كه شركت هايي كه نقطه درخشاني در اقتصاد ما ندارند و در تقديرشان شكست نوشته شده است، آيا فروش استقراضي يا خريد سهام به عمليات شركت مي تواند كمك كند؟

2- كسب پول توسط گروهي، به معني آن است كه گروه ديگر پول خود را از دست داده اند.

اين عقيده وجود دارد كه بازار سرمايه بازاري با مجموع صفر (zero-sun) است و يا به عبارت ديگر برد يكي، باخت ديگري را به همراه دارد. در حقيقت طرفداران اين عقيده باور دارند كه پول هرگز در بورس اوراق بهادار زياد نمي شود، بلكه به سادگي از يك سرمايه گذار نادان به يك سرمايه گذار زرنگ منتقل مي شود در حاليكه اين يك عقيده و باور نيرنگ آميز بازار سرمايه است كه در بعضي مواقع مي تواند درست باشد؛ اما به طور كلي بازار سرمايه، بازاري با بازي مجموع صفر نيست. چيزي كه اجازه مي دهد بازار سرمايه بر خلاف اين عقيده حركت كند اين است كه تا زماني كه بازار روند صعودي دارد، همه سرمايه گذاراني كه سرمايه گذاري بلندمدت دارند سود مي برند، بنابراين حتي اگر سرمايه گذاري در سال جاري زيان كند، ممكن است با خريد سهام ديگر سود كند و در مجموع مي توان گفت كه در بلندمدت همه سرمايه گذاران سود خواهند كرد؛ البته اگر بازار روند صعودي داشته باشد. فقط در يك مرحله كوتاه مدت و گذرا مي توان فرض كرد كه بازار سرمايه مانند بازي zero-sun است، جايي كه يك سرمايه گذار سرمايه خود را از دست مي دهد و ديگري بدست مي آورد.

3- خريد و نگهداري بهترين راهبرد است.

عقيده آن است كه بهترين راه براي افزايش ثروت اين است سهامي را كه دوست داريد، پيدا كنيد و تا زماني كه مي توانيد به پاي آنها بنشينيد؛ زيرا شما نمي توانيد از بازار سرمايه پيشي بگيريد و فقط مي توانيد براي مدت طولاني منتظر آن بمانيد.

متاسفانه اين اصل به عنوان يك اصل درست و از سالها قبل استفاده مي شود، اما حقيقت آن است كه استراتژي خريد و نگهداري سهام، نه تنها امروزه و بلكه در دوران عمر بازار سهام يك راهبرد شديداً ضعيف است.

4- شما نمي توانيد از بازار سرمايه پيشي بگيريد.

پيشي گرفتن از عملكرد بازار سرمايه ممكن نيست و كساني كه واقعاً اين شاهكار را انجام داده اند، اقبال آنها تا زمان طولاني دوام نخواهد داشت. براي پيشي گرفتن از بازار سرمايه خود را به زحمت نيندازيد؛ فقط بپذيريد كه نمي توانيد بر ميليونها سرمايه گذار ديگر كه معتقدند بازار سهام غير قابل غلبه است، پيشي بگيريد،اما واقعيت اين است كه بازار سهام مي تواند در دوره هايي نسبت به برخي سرمايه گذاران بازدهي كمتري داشته باشد، سرمايه گذاراني هستند كه اين كار را هر ساله انجام مي دهند و بعضي ها هر ساله از بازار پيشي مي گيرند. از آنجاكه انجام آن آسان نيست، امكان آن بسيار كم است. با چيزي كه گفته شد، بيشتر سرمايه گذاران به سادگي زمان زيادي ندارند تا فعالانه سبد سرمايه گذاري خود را مديريت كنند تا بتوانند نسبت به بازار عملكرد بهتري داشته باشند.

* "داستان اولين سرمايه گذاري من:

يادآوري خاطرات اولين روزي كه من به شركت كارگزاري مراجعه كردم و اولين سهام را خريداري كردم برايم جالب است. راجع به سرمايه گذاري، بازار سرمايه و اقتصاد آن زمان بسيار كم مي دانستم. اما نمي توانستم كم توجه باشم؛ من به سبب علاقه اي كه به بازار سهام داشتم جذب آن شدم و در ابتدا تمام قوانين عقلايي بازار سرمايه را مانند مردي كه در يك درياي بزرگ و در ميان كوسه هاي سفيد گرسنه قرار گرفته، ناديده گرفتم. اين هم داستان رقت انگيز و خنده دار معرفي من در بازار سرمايه.

چگونه شروع شد؟

سرمايه گذاري من زماني شروع شد كه (اواخر سال 2005) با دوستم صحبت مي كرديم و او در طول صحبت هايش اشاره مي كرد كه صاحب تعدادي سهام شركت كوكاكولاست. همواره فكر مي كردم كه كار جالبيست، اما راجع به آن زياد فكر نكردم و گفتگوي ما به سوي موضوعات ديگري كشيده شد، اما بعد از زمان كوتاهي شروع به فكر كردن راجع به بازار سرمايه كردم و بازي ويدئويي كه سابقاً با آن بازي مي كردم و راجع به اقتصاد نيز بود را به ياد آوردم، البته زماني كه آن بازي را انجام مي دادم، به طور باور نكردني سعي مي كردم كه بيشترين طلا را داشته باشم پس به سرعت پيچ و خم آن بازي اقتصادي را فرا گرفتم. همواره به اين مساله فكر مي كردم كه اگر من در بازار سرمايه واقعي اين علاقه شديد را به كار گيريم، شگفت انگيز خواهيد بود.

به سايت شركت كارگزاري رفتم و روي يك سهم سرمايه گذاري كردم. به ياد مي آورم كه فكر مي كردم كه چقدر همه چيز سخت بود. به قسمت هاي مختلف سايت مي رفتم و چيزهايي نظير اين كه "دستور بازار چيست؟ "، "چه سهمي را بايد بخرم؟ "، "حجم چيست؟ " را از خودم مي پرسيدم . بالاخره اولين سهم را خريداري كردم.

اولين سهام من

من براي اولين سرمايه گذاري، كارخانه napster را انتخاب كردم. نمي توانم به ياد بياورم كه چرا napster را انتخاب كردم. من هرگز از سرويس پرداخت آنها استفاده نكردم، و هرگز فكر نكردم كه چقدر ارزشمند است. با اين وجود احساسم مانند يك مالك مغرور بود و همواره با دوستانم شوخي مي كردم كه من مالك 000017درصد از شركت napster هستم؟ البته مالك آن درصد كوچك هم نبودم، براي اينكه من محاسبات خود را بر اساس حجم روزانه به جاي ارزش بازاري آن انجام مي دادم ( تفاوتها را نمي دانستم).

من حدود 800 دلار از آن سهام را خريده بودم، و هيجان زده مي شدم زماني كه ديدم قيمت سهم كمي افزايش يافت. من مفهوم درصدها را نمي دانستم و فقط به تغييرات ناگهاني قيمت علاقه مند بودم. سرانجام با فروش سهام به 6 دلار سود دست يافتم.

نمي توانم باور كنم كه چقدر ساده لوح بودم و چطور با تفكرات مضحك قصد سرمايه گذاري در سهام شركتها داشتم. مي نشستم و فكر مي كردم كه شركت پربازده بعدي كدام است؟ پس از آن در سهامي مانند شركتnike سرمايه گذاري كردم! البته نه با دلايل واقعي و قابل بحث. البته اين را هم نمي توانم بگويم كه پشيمانم؛ چونكه اين عمل باعث شد كه من حركت در مسير سرمايه گذاري موفق را آغاز كنم.اگر شما سرمايه گذار نبوده ايد و در فكر كسب سود از بازار سرمايه هستيد، مي توانيد درس هايي از اين داستان سرمايه گذاري من در بازار سرمايه بگيرد .

اگر مي خواهيد وارد سرمايه گذاري ، تجارت يا بازار سرمايه شويد فقط به يادداشته باشيد كه نظرات، روشها و اصطلاحاتي وجود دارند كه نيازمند يادگيري آنها هستيد. مثلا در ابتدا من مفهوم انواع سفارشات، حجم سهام، ارزش بازار و غيره را نمي فهميدم.

پس از درك اصلاحات مختلف، تا زمانيكه طرح و راهبرد مشخصي نداشتيد، سرمايه گذاري نكنيد. اگر من مي خواستم دوباره سرمايه گذاري كنم، قبل از شروع، تمام كتاب هايي كه راجع به بازار سهام است، را مي خواندم. تنها بخش خوب تمام اينها اين است كه من با پول بسيار كم كه مي توانستم از عهده از دست دادن آن برآيم، سرمايه گذاري كردم. پس اگر تمام سرمايه ام را از دست مي دادم، وضعيتم نامشخص بود در حالي كه در شرايط كنوني با شكست و از دست دادن پول اندك، درس زيادي گرفتم.

شما چگونه آغاز كرديد؟

شما سرمايه گذاري يا تجارت را چگونه در بازار سرمايه آغاز كرديد و چه درسهايي از آن گرفتيد. هر چند اين متن ترجمه اي از تجربه هاي يك سرمايه گذار در بازار ايالات متحده آمريكا است؛ ولي من دوست دارم بدانم كه تك تك شما چگونه آغاز كرديد؟ چه اشتباهاتي داشتيد؟ خجالت نكشيد و داستان سرمايه گذاريتان را برايمان بنويسيد. داستان شما مي تواند راهنماي بسياري از سرمايه گذاراني باشد كه مي خواهند وارد بازار سهام شوند.

پس بياييد به آن ها كمك كنيد.

تاریخ ارسال پست: 18 / 1 / 1399 ساعت: 5:18 بعد از ظهر

شاه کلیدی که مشاوران مالی آن را به شما نمی گویند

امروز برای شروع می خواهم با شما در مورد یکی از شاه کلیدهای بزرگان بورس صحبت کنم که بسیار کمک می کند وارد محدوده سودهای عظیم در بورس شوید،سودهایی که می توانید ادعا کنید زندگی شما را عوض کرده است.شاه کلید امروز بسیاری از کارشناسان و مشاوران بازار به صورت سطحی با شما مطرح می کنند اما من می خواهم به صورت موشکافانه تر وارد این موضوع شوم.

موضوع بحث امروز تنوع بخشیدن به سبد سهام است.همین حالا که این موضوع را مطرح می کنم اولین چیزی که به ذهن اکثر شما خطور می کند این است که می خواهم بگویم که بهترین راه برای کنترل ریسک و سودآوری مناسب تشکیل سبدی از چند سهم از گروه های مختلف است تا ریسک سبد را کاهش دهید!اما موضوع این نیست.تنوع بخشیدن به سبد سهام پیشنهادی است که کارشناسان بازار به صورت کلیشه ای و گاه اشتباه به سهام داران تازه وارد می دهند تا صرفا جلوی ریسک سبد آنها گرفته شود و متحمل ضرر زیادی نشوند.به نظر شما تنوع بخشیدن به سبد سهام صرفا چنبه ی کاهش ریسک دارد،آن هم در کوتاه مدت و میان مدت.یعنی وقتی که شما چند سهم از صنعت های مختلف در سبد خودتان دارید.زمانی که بازار خیلی مثبت است سودی در حد شاخص دارید و زمانی که بازار منفی است ضرری در حد شاخص یا کمتراز شاخص؛اما هیچ وفت این لحظه را نخواهید دید که سبد سهام شما در مدت کوتاهی مثلا چند ماهه-دوبرابر یا چند برابر شود،این اتفاق بعید است.مثلا فرض کنید سبد سهامتان از پنچ سهم تشکیل شده است و سرمایه تان را به 5 قسمت تقسیم کرده اید و از صنعت های مختلف سهم دارید.فرض کنید یکی از سهم های شما قیمتش دوبرابر می شود؛یعنی مثلا شما در عرض یک مدت کوتاه شش ماهه صددرصد در یک سهم سود می کنید،اگر بنشینید و حساب و کتاب بکنید می بینید این صددرصد سود در یک سال در کل سبد شما حدود 20-30 درصد سود ایجاد می کند.قطعا این درصد سود،سود معقول و خوبی است؛اما مسئله این است که آیا از این مقدار سود راضی هستید یا خیر؟اگر راضی هستید می توانید به همین شیوه عمل کنید اما اگر دنیال سودهای خیلی بالاتری هستید داستان عوض می شود.معمولا بزرگان بورس یک یا دوصنعت و سهم را انتخاب می کنند و درصد بالایی از دارایی های خود را روی آن صنعت یا سهم سرمایه گذاری می کنند.این موضوعی است که شاید واقعا کم شنیده باشید.یادم است زمانی که فاسمین درقیمت هر سهم 600تومان و ایران خودرو 150 تومان بود به ملاقات ریاست و اعضای یک شرکت سرمایه گذاری رفت بودم تامشورت کنیم،مشاوره بدهم و و تبادل نظر کنیم.درصد بالایی از سبد این شرکت سرمایه گذاری به این دو سهم اختصاص داشت،یعنی"فاسمین"و"خودرو".این سرمایه گذاری دلایل بسیار محکمی داشت که مبنی بر رشد این دو سهم بود.آن ها بررسی کامل و دقیق روی این دو سهم انجام داده بودند از لحاظ بنیادی و تکنیکال نظر سنجی کرده بودندو بسیار مفصل این دوسهم را بررسی کرده بودندوبااطمینان بسیار بالایی روی این دوسهم نظر مثبت داشتند و در نهایت فاسمین 600تومانی،تانزدیک 1200تومان در عرض کمتر از 6 ماه رفت و یک سود صددرصدی برایشان داشت و ایران خودروی 150 تومانی تا 380 تومان در کمتر از 5 ماه رشد کرد و این سهم بیشتر از صددرصد برایشان سود داشت.درمجموع چون درصد بالایی از سبد سهامشان را به این دو سهم اختصاص داده بودند تواتستند در مدت 6 ماه سرمایه شرکت خود را دوبرابر کنند.

شاید باورتان نشود ولی چیزی که در بورس بسیار پول ساز است،این است که شما بتوانید به طور مستمر پولتان را دوبرابر کنید.که شما بتوانید به طور مستمر پولتان را دوبرابر کنید.چطور این کار انجام شدنی ست؟وقتی به همین روش بتوانید با تحقیق و بررسی یک یا دوسهم را پیدا کنید که نسبت به رشد آن ها خیلی مطمئین هستید،می توانید تقریبا در بازه زمانی چند ماهه واقعا سهم هایی را پیدا کنید که سرمایه ی شما را صددرصد افزایش دهد و حتی گاهی اوقات بیشتر فرض کنید شما بتوانید هر سال صد در صد از بازار سود بگیرید یعنی هر 12 ماه،این زمان نسبتا زیادی است،خیلی ها می توانند در بازه زمانی کمتری این سود را کسب کنند.اگر شما نگاهی به بازده شرکت های سرمایه گذاری بیاندازید می بینید که سودهای بالاتری از این نیز داشته اند.فرض کنید سال اول پول شما دوبرابر می شود.10 میلیون شما می شود 20میلیون،با مثال عددی می گویم که ملموس باشد،20میلیون تومان دارید سال دوم دو برابر شده و 40میلیون تومان می شود،سال سوم 40میلیون دوبرابر می شود،می شود 80 میلیون تومان،سال چهارم 80 میلیون تومان دوبرابر می شود،می شود 160 میلیون تومان،سال پنچم دوبرابر می شود،می شود 320 میلیون تومان،سال ششم می شود 640 میلیون تومان،یعنی شما در عرض 6سال که اگر خیلی حرفه ای عمل کنید،این بازه می تواند خیلی کمتر از این باشد و به 5-4 سال هم برسد-10میلیون را به 640میلیون تومان،تبدیل کرده اید،یعنی 64 برابر سود کرده اید،اینجاست که شما به صورت حرفه ای و پیوسته یاد گرفته اید در بورس سودهای بزرگ بکنید و این سودهای بزرگ معمولا با تشکیل سبد ایجاد نمی شود،بلکه با خرید روی سهم های خاص و با تعداد محدود انجام می شود،در این میان ریسک هم وجود دارد ولی هرچه شما آگاهی خود را بالا ببرید و بیشتر تحقیق کنید،تحلیل تکنیکال و تحلیل بنیادی انجام دهید و نظر کارشناسان مختلف را جویا شوید قطعا انتخابتان دقیق تر و رسیدن به این هدف سریع تر می شود.

اصلا این حساب و کتاب را کنار بگذاریم.این روش سرمایه گذاری،روش بسیاری از بزرگان بورس است.من در این مدت که کارکرده ام افراد بسیاری را دیده ام که سودهای خوبی در بازار داشته اند،این افراد،افرادی هستند که معمولا یکی دو سه سهم را بااطمینان پیدا می کنند و روی آن ها سرمایه گذاری می کنند.اجازه دهید در پایان جلسه امروز چند موضوع را مطرح کنم تا جلسه ناقص نماند،اول این که این بزرگان بر اساس تحقیقات و بررسی های زیاد و اطلاعات کامل و بادانش بالا اقدام به این خریدها می کنند.متوجه شدم همین شرکت سرمایه گذاری که درمورد آن با شما صحبت کردم،برای تحلیل این دوسهمی که ماجرای آن را شنیدید،اسناد و مدارک زیادی دارند که تحلیل گران مختلف آن ها را بررسی کرده اند.

چندین تحلیل بنیادی به اندازه چند کتابچه از این سهم ها داشتند و نظر کارشناس های مختلف بازار را می گرفتند،یعنی با تحقیق و بررسی بسیار بالایی خرید می کردند.هیچگاه این کار صرفا با شنیده ها،شایعه ها و خبری های سری که خیلی ها به آن رانت می گویند،انجام نمی دهند،حتی اگر رانت هم داشته باشند بررسی خودشان را به طور کامل انجام می دهند و تحقیق می کنند.یعنی پایه و اساس کارشان بر اساس تحقیق،بررسی و مطالعه،علم،تحلیل تکنیکال،تحلیل بنیادی،و نظر کارشناسان است و بعد نیم نگاهی به اخبار و شایعات و حرف هایی که از این طرف و آن طرف می شنوند می اندازند.

اما به طور خلاصه برای این این خروجی را می خواهیم و این تفکر را در خودمان ایجاد و تقویت می کنیم که تشکیل پرتفولیویی متشکل از چندین سهم با اینکه کار خوبی است اما کاربزرگان بورس نیست،کارافرادی است که می خواهند به بورس به عنوان یک کار روتین و با یک سود معمولی نگاه کنند.آن کسی که می خواهد به رشدهای بسیار بالایی در بورس درست یابد و درصدهای بالایی از بورس سود ببرد که زندگی اش متحول شود،جز بزرگان بورس است و این بزرگان محدود هستند،رسیدن به آن سطح کار بسیار سختی است،بنابراین شما باید در انتخاب آگاهانه تک سهم هایی که قرار است زندگی شما را متحول کند بسیار تلاش کنید،ما این تفکر را داریم که برای ثروتمند شدن وبزرگ بودن در این بازار باید بتوانیم تعداد محدودی سهم پیدا کنیم و نهایتا انتخاب آگاهانه ای روی یک،دو یا سهم سهم داشته باشیم و سپس روی این انتخاب های آگاهانه،سرمایه گذاری کنیم.

در انتها جمله ای از کتاب مارک تایر در مورد اصول موفقیت وارن بافت،یکی از موفق ترین سرمایه گذاران بازار بورس می خوانیم که ثروت خودش را از طریق سرمایه گذاری در بازار بورس به دست آورده است.ماخیلی افراد ثروتمند در دنیا داریم که از طرق مختلفی ثروتمند شده اند،مثلا بیل گیتس از طریق راه اندازی شرکت مایکروسافت ثروتمند شده است ولی وارن بافت توانسته است از طریق بورس و سرمایه گذاری در بورس ثروتمند شود.شما در کتاب مارک تایر این جمله را می خوانید:((سابقه ی خیره کننده ی وارن بافت از تشخیص تعداد محدودی سهم های برجسته و سپس سرمایه گذاری کلان تنها در همین چند شرکت ناشی می شود))

تاریخ ارسال پست: 15 / 1 / 1399 ساعت: 1:26 بعد از ظهر

معاملات اینترنتی و آنلاین در بازار سرمایه(بورس)

شما نزد کارگزارتان به چند روش می توانید معامله بکنید؛دومورد اصلی آن ها معاملات اینترنتی و معاملات آنلاین است.

معاملات آنلاین،فرد سرمایه گذار مستقیما با هسته معاملات در سازمان بورس متصل است و کارگزار در تایید و رد آن نقشی ندار.اما معاملات اینترنتی به این صورت است که فرد سرمایه گذار از طریق حساب کاربری اینترنتی خود نزد کارگزاری،سفارش را برای کارگزاری ارسال می گردد.هر فرد در کارگزاری یک کد معاملاتی آنلاین و یک کد معاملاتی اینترنتی به صورت مجزا (درصورت تمایل)دارد.

تاریخ ارسال پست: 27 / 11 / 1398 ساعت: 10:45 بعد از ظهر

فریب مارها را در بورس نخورید

«هنری دیوید ثارو» میگوید :«مساله این نیست که شما به چه چیزی نگاه میکنید بلکه مساله این است که چه چیزی به نگاه شما میآید»

1 آیا شما سهام میخرید تا خیلی سریع ثروتمند شوید؟ اگر خیلی خوش شانس باشید، با سرمایهگذاری در سهام در طول یک سال پول خود را دو برابر میکنید چنین موفقیتی حاصل نمیشود مگر این که ریسک زیادی را متحمل شوید و از سرمایهگذاری عبور کرده و وارد مسیر سفته بازی شوید .اگرچه از نظر تاریخی سهام نسبت به سایر داراییها بالاترین بازده را داشته اما این بازده نوسانات زیادی را هم تجربه کرده است اگر انتظارات صحیحی از بازده و نوسانات نداشته باشید، هنگام سرمایهگذاری در سهام رفتار غیرمنطقی از خود نشان میدهید پذیرفتن ریسک بسیار بالا برای سریع پول دار شدن، فروش سریع سهام خوب به دلیل زیان کوتاه مدت و دایم معامله کردن از جمله رفتارهای غیرمنطقی هنگام سرمایهگذاری در سهام است.

2 ساده بگیرید، ساده گرفتن سرمایهگذاری احمقانه نیست. «بلیز پاسکال» فیلسوف قرن هفدهم، میگوید: « تمام بدبختی بشر از این است که نمیتوند در یک اتاق، تنها و به آرامی بنشیند.» این نکته دقیقاً فرآیند سرمایهگذاری را توضیح میدهد آنها همواره در حال معاملهاند یا برنکاتت و اطلاعات غیرمرتبط تکیه کرده یا میکوشند تا غیرقابل پیشبینی را پیشبینی کنند بنابراین احتمالاً بارویدادهای ناخوشایندی در سرمایهگذاری روبه رو میشوند . ساده انگاشتن با تمرکز بر شرکتهایی که مزیت رقابتی و فرصت سودآوری دارند در نظر گرفتن یک حاشیه امن هنگام خرید و سرمایهگذری با دید بلندمدت میتواند احتمال موفقیت سرمایهگذار را به طور چشمگیری افزایش دهد.

3 ممکن است در کوتاه مدت سهام نوسنات زیادی داشته باشند و قیمت ها در کوتاه مدت همگام با عکسالعملهای «آقای بازار» به شنیدهها و شایعات پرفراز و نشیب باشند پیشبینی نوسانات کوتاه مدت بازار غیرممکن نیست اما بسیار سخت است بنجامین گراهام در این باره میگوید: «بازار در کوتاه مدت، همانند یک ماشین رایگیری است که نشان میدهد چه شرکتهایی شناخته شده و چه شرکتهایی ناشناختهاند. اما در بلند مدت ، بازار همانند یک ترازو است و اساس و جوهره شرکت را میسنجد با این وجود، بسیاری از سرمایهگذاران هنوز بر اخبار روزانه متمرکزند و در صورتی که این اخبار تغییری در قیمت سهم ایجاد نکنند، دچار یأس و ناامیدی میشوند. اما در برخی مواقع ممکن است این شنیدهها درست از آب درآمده و سود خوبی نصیبت آنها کنند. صبور باشید و برعملکرد بنیادی شرکت تمرکز کنید. پس از مدتی بازار سودهایی که شرکت کسب کرده درک و به درستی ارزشگذاری میکند.»

4 رسانههای زیادی وجود دارند که به دنبال جلب توجه سرمایهگذارن هستند و اغلب به ارائه دلیل و توجیه نوسانات قیمتی در بازارهای مختلف میپردازند این به این معنا است که حدس و گمانهای زیادی درباره دلایل تغییرات قیمت بسیاری از کالاها، قیمت سهام، قیمت نفت، قیمت ارز، قیمت کالاهای کشاورزی ، صنعتی و … وجود دارد. متاسفانه تغییرات قیمتی به ندرت تغییرات واقعی در ارزش را نشان میدهند و تغییرات قیمت صرفاً نوسانات ذاتی بازار آزاد را نشان میدهند. با توجه نکردن به این بازار پرهیاهو نه تنها در وقت خود صرفهجویی میکنید بلکه بر عوامل مهم موفقیت در سرمایهگذاری بیشتر متمرکز میشوید یعنی برعملکرد شرکتهایی که سهام آنها را در اختیار دارید همان گونه که شما تنها با مطالعه کتابهای آموزشی کشتی، کشتیگیر خوبی نخواهید شد مهارتهای سرمایهگذاری شما هم تنها با بررسی قیمتهای سهام یا نمودارها بهبود نمییابد مهارت ورزشکاران باتمرین و ممارست سرمایهگذاران با بیشتر دانستن درباره شرکتها و دنیای اطرافشان بهبود مییابد.

5 اگرچه وضعیت کسب و کار یک شرکت نکته بسیار مهم و کلیدی است اما مدیران شرکت هم نقش مهم و تاثیرگذاری دارند. اگر مارها کنترل شوند حتی شرکتهای پرمزایا نیز میتوانند عملکرد ضعیفی داشته باشند اگر شرکتی را مشاهده کردید که رفتارهای مدیریتی نامناسبی داشت مراقب باشید هنگام ارزیابی مدیریت به خاطر آوردن قضیه مار مفید خواهد بود عصر یک روز زمستانی مردی در حال عبور از کنار یک مار بود. مار از او پرسید: «ممکن است به من کمک کنید؟ من بسیار گرسنهام و هوا هم بسیار سرد است اگر به دادم نرسید میمیرم.» مرد پاسخ داد: « تو یک مار هستی و مطممئنم مرا نیش میزنی .» مار گفت : « خواهش میکنم به من کمک کنید . من بدبخت هستم و قول میدهم شما را نیش نزنم» مرد اندکی تامل کرد و سپس تصمیم گرفت مار را به خانهاش ببرد. مردم مار را گرم کرد و به او غذا داد . پس از صرف غذا، مار مرد را نیش زد . مرد از او پرسید: «چرا مرا نیش زدی؟ من زندگی تو را نجات دادم.» مار به آسانی پاسخ داد:« شما هنگامی که تصمیم گرفتید به من کمک کنید، میدانستید که من مار هستم.»

کانال تلگرامی عشق پول،دنیای تجارت کلیک کنید

تاریخ ارسال پست: 4 / 4 / 1397 ساعت: 7:28 بعد از ظهر

توصیه های جهت موفقیت در بورس :

هرگز به یک سهم تعصب نشان ندهید

انتخاب سهام مناسب

اولین گام پیش از سرمایه گذاری در بازار بورس انتخاب سهامی مناسب است. بررسی دقیق وضعیت سهام شرکت هایی که به واسطه گزارش های تحلیلی و تبلیغات رسانه ای به خرید آنها علاقمند شده اید از اهمیت بسیاری برخوردار است. با انجام این کار و انتخاب سهامی مناسب در واقع قسمت دشوار سرمایه گذاری در بورس را پشت سر گذاشته و می توانید به کسب سودی سرشار در آینده امیدوار باشید.

طرح و برنامه ریزی مدون

زمانی که قصد دارید پول خود را در بورس سرمایه گذاری نمایید برنامه ریزی و تدوین نحوه فعالیت شما از اهمیت بسیاری برخوردار است. طرح های دقیق و برنامه ریزی شده در جهت کنترل سرمایه و مدیریت گردش مالی، برای رسیدن شما به اهداف و تحقق خواسته هایتان نقش مهمی را ایفا می نماید.

نکته مهم دیگر اختصاص قسمتی از سرمایه خود به عنوان بودجه پشتیبان است. این امر می تواند امنیت فعالیت های مالی و اقتصادی شما را در زمان بروز بحران های اقتصادی و تاثیر آن بر بازار بورس تامین نماید.

در سقف بفروشید و در کف بخرید

به نظر ساده است؟ بله اما ساده نیست برا ی اینکه اگر شخص از اکثریت بازار تبعیت کرده باشد، پول زیادی را در بازار از دست نخواهد داد. همیشه رازی را در نظر بگیرید که میتواند موفقیت شما را در بازار سرمایه تضمین کند. هر ۶ ماه یا در هر سال قیمت سهام حدود ۳۰درصد پایین میآید، یعنی زمان خرید است و برعکس اشخاصی هستند که بر اساس اخبار و شایعات قیمت سهام را بالا میبرند که آن، زمان فروش است.

ترس و طمع را از خود دور کنید

ترس و طمع بزرگترین دشمن سرمایهگذاران است و تنها راه گریز از آن داشتن برنامه ورود به معامله است قبل از اینکه عملا وارد شوید. برنامه خرید و فروش شما باید راه حلی برای معاملات اشتباه باشد، چه مقدار سود مد نظر شماست، چه مقدار از سود قابل ذخیره کردن است. اگر شما به برنامه خود تکیه کنید به ترس و طمع فائق خواهید آمد.

استقراض پول

هرگز با پولی که متعلق به شما نیست سهام نخرید. شما تنها باید با پول خودتان سهام خریداری کنید پولی که در آینده نزدیک مورد نیازتان نیست و تصور نکنید که قسمت عمده آن را در بازار از دست خواهید داد.

ثبات و تعیین اهداف مشخص

البته ارزش پولی که برای خرید سهام در بورس هزینه نموده اید با توجه به شرایط حاکم بر بازار قابل تغییر است، حفظ ثبات و تعیین اهداف مشخص می تواند عامل موفقیت شما در بازار سرمایه گذاری گردد. این امر می تواند زمان کافی را در اختیار شما قرار دهد تا با کسب مهارت های مورد نیاز، سرمایه گذاری های بزرگ و موفقی را در بورس انجام داده و از درآمد و سود سرشاری در آینده برخوردار شوید.

کنترل منظم وضعیت بازار و استفاده از آن در جهت شناخت بسترهای مناسب سرمایه گذاری می تواند آینده ای تضمین شده را برای شما به ارمغان بیاورد.

زمان

این موضوع در بازار سهام بسیار مهم است اما کمتر در این مورد صحبت شده است. هر سرمایهگذاری از کارشناس سرمایه سوال میکند چه سهمی را باید بخرد. اما هرگز سوال نمی کند چه زمانی برای خرید سهام مناسب است. اگر وارد سهمی خوب شوید اما در زمان نادرست، شما ضرر خواهید کرد و اگر وارد سهم بدی شوید اما در زمان درست، ممکن است به طور تصادفی سود کنید. اگر شما سهم خوبی خریداری کنید بعد از اینکه به اندازه کافی بالا رفت شما برای یک ضرر آماده میشوید.

طرح های بلند مدت سرمایه گذاری

طرح های سرمایه گذاری کوتاه مدت در نگاه اول جذاب به نظر می رسند اما باید به این نکته توجه داشت که در آمد و سود حاصل از اینگونه سرمایه گذاری نمی تواند اعتبار و ثبات شما را در بازار بورس تضمین کند،. اما طرح و برنامه ریزی برای انجام سرمایه گذاری های بلند مدت در بورس توصیه همیشگی شرکت های تجاری و سرمایه گذاری بوده است.

سود بیشتر و تضمین شده مزیت اصلی این قبیل سرمایه گذاری ها در برابر سرمایه گذاری های کوتاه مدت است البته در صورتی که بازارهای سرمایه از ثبات لازم برخوردار باشند.

@eshghepool

تاریخ ارسال پست: 31 / 2 / 1396 ساعت: 10:23 قبل از ظهر

راه های پنهان کردن سود در شرکت ها:

پنهان کردن تعدیلات سود در شرکت ها و ارایه صورت های مالی مبهم و خلاف واقعیت در زمره اقداماتی است که بارها و بارها از سوی مجموعه های بورسی و غیر بورسی رخ داده است.

متأسفانه طی سال های اخیر تکرار چنین اقداماتی از سوی مدیران شرکت های بورسی بسیار متواتر و مشهود شده به گونه ای که گاهی با یک نگاه اجمالی به گزارش های مالی شرکت ها و یادداشت های توضیحی می توان به راحتی مبهم و خلاف و اقعیت صورت های مالی را پیدا کرد.

آنچه بیش از هرچیز تعجب برانگیز بوده این است که چطور ممکن است حسابرسان شرکت اصلی و همچنین ناظران و حسابرسان سازمان بورس متوجه چنین پنهان کاری هایی در گزارش های مجموعه های بورسی نشوند و بسیار ساده از کنار آن بگذرند؟!

در این گزارش قصد داریم به متداول ترین روش هایی که شرکت ها می توانند از طریق آن سودهای خود را صورت های مالی پنهان کنند اشاره نماییم.

وجود کارگزار خرید در شرکت

یکی از متداول ترین شیوه ها برای مخفی کردن تعدیلات سودها انتقال آنها به شرکتی است که در واقع وظیفه خرید مواد و تجهیزات مورد نیاز شرکت اصلی را به عهده دارد.

این اقدام اینگونه صورت می پذیرد که شرکت اصلی با یک شرکت مستقل و یا یکی از شرکت های زیرمجموعه خود قرار داد کارگزار خرید بسته و به این طریق وظیفه خرید کلیه مواد و تجهیزات مورد نیاز شرکت را به آن محول می نماید. حال آنکه در این بین برای عدم انتقال سودهای شناسایی شده به شرکت اصلی، کلیه اجناس و تجهیزات خریداری شده توسط شرکت کارگزار به قیمت هایی بالاتر از قیمت خرید اصلی آن فاکتور شده و در صورت های مالی شرکت اصلی نمایان می گردد به این طریق اگر موجودی مواد مصرفی به قیمت N ریال توسط کارگزار خرید، تهیه شده است، شرکت اصلی این مواد را با قیمت N+X ریال در فاکتورهای خود می آورد و به این طریق بخش اعظمی از سود شناسایی شده در شرکت اصلی با رشد بهای تمام شده مواد مصرفی و تجهیزات در صورت های مالی از بین می رود حال آنکه در واقعیت این سود از بین نرفته بلکه در شرکت تحت قرارداد “که بعضاً هم متعلق به مدیران شرکت ها است“ مخفی شده.

وجود کارگزار فروش در شرکت

از دیگر راهکارهای مدیران جهت دور ساختن اطلاعات صورت های مالی از واقعیت، پنهان کردن سودها در شرکت هایی است که وظیفه فروش صادراتی محصولات تولیدی آنها را به عهده گرفتند. در این روش برخلاف کارگزاران خرید، شرکت اصلی قیمت فروش محصولات تولیدی خود را با قیمتی کمتر از واقع فاکتور می نماید و در صورت های مالی خود نمایان می سازد. به عنوان مثال کارگزار فروش، محصول تولیدی شرکت را به قیمت N+X ریال می فروشد اما شرکت اصلی در صورت های مالی خود درآمد فروش حاصله را N ریال ثبت می کند و به این ترتیب بازهم بخشی از سود شناسایی شده شرکت اصلی در شرکت بازرگانی که وظیفه فروش محصولات را به عهده دارد پنهان می شود.

نکته حائز اهمیت این است که به طور معمول این شرکت های بازرگانی در خارج کشور به ثبت می رسند و حسابرس جداگانه ای هم دارند که کار حسابرسی را سخت می کند و منافع در جیب افراد خاص می رود نمونه این شرکت ها در بورس تهران زیاد است.

اجرای پروژه ها و طرح های توسعه ای

پروژه ها و طرح های توسعه ای نیز از جمله مواردی هستند که به دلیل حجم سرمایه گذاری بالا در آنها به راحتی شرایطی را فراهم می کنند که مدیران بتوانند از طریق آن سودهای خود را پنهان نمایند.

به این صورت که اگر طرحی در مجموع N ریال سرمایه نیاز دارد و قرار است طی N سال خاتمه یابد، شرکت ها به راحتی با بالا نشان دادن هزینه های اجرای طرح در صورت های مالی می توانند سودهای مجموعه را از طریق استهلاک سرمایه در شرکت نگه دارند و بعضاً هم پروژه را با قیمت بسیار بالاتر از حد معمول انجام می دهند و سودهای کلانی از این محل به جیب می زنند.

این روش از جمله روش هایی است که شناسایی تخلف مدیران در آن دقت بیشتری لازم دارد چراکه کلیه هزینه ها، طی چند سال صورت گرفته و به ندرت می توان قیمت ثابتی برای تجهیزات تهیه شده یافت و به آن استناد کرد و فاکتورها به نوعی گم می شود و اصولاً حسابرسان نیز دانش لازم برای فهمیدن قیمت اجناس را ندارند.

خرید دارایی

یکی دیگر از روش ها خرید دارایی در شرکت ها و بالا جلوه دادن قیمت آن در صور های مالی است. اتفاقی که شاید به حرف بسیار مسخره جلوه کند اما تعداد زیادی از شرکت ها با تهیه فاکتورهای جعلی، دارایی را به قیمت N ریال خریداری کرده و در صورت های مالی به قیمت N+X ریال به ثبت می رسانند بی آنکه کسی در جستجوی یافتن قیمت واقعی دارایی باشد. یعنی خرید جنس به روش زیر میزی و کسر پورسانت از فاکتور خرید برای برخی افراد خاص صورت می گیرد.

کانال تلگرامی ما

https://telegram.me/joinchat/CpyMq0BT2QhELQqOq49UFg

تاریخ ارسال پست: 19 / 11 / 1395 ساعت: 9:11 بعد از ظهر

بسیاری از افراد فکر می کنند ریسک به معنی ضرر و زیان است،اما چنین نیست.ریسک وقتی پیش می آید که آن چیزی که در واقعیت در حال وقوع است با پیش بینی،فکر و تحلیل ما تفاوت داشته باشد.

هرچقدر تفاوت بین واقعیت با آن چیزی که ما پیش بینی کرده ایم بیشتر باشد،ریسک هم بالاتر می رود.

درواقع ما با آموزش هایی که در حوزه بورس یا هر بازار مالی دیگری می بینیم و با تحلیل هایی که انجام می دهیم سعی می کنیم خودمان را آماده کنیم تا قدرت پیش بینی مان به آینده نزدیک تر باشد.

یکی از راه های مقابله با ریسک در بورس این است که باتشکیل سبد سهام،سرمایه گذاری کنید،به این معنی که از هر صنعت موجود در بورس بهترین سهم آن را بخرید.این کار ریسک سرمایه گذاری را کم می کند.

اگر به هر دلیلی یکی از سهم های سبد شما افت کرد با سود یک سهم دیگر موچود در سبد می توان آن را جبران کرد و درمجموع به بازدهی مورد نظر رسید.

یک سری از ریسک ها در بازار بورس،پیش از به وجود آمدن علائم هشداردهنده،خود را نشان می دهند.باید حواستان به این علائم باشد تا بتوانید سرمایه تان را درست مدیریت کنید.

حدود 70 تا 80 درصد سهام پیش از ریزش یا نزول نشانه های هشدار خود را نمایان می کنند:مثلاممکن است حجم معاملات شان یک مرتبه متفاوت شود یا یکسری واگرایی هایی در نمودارهای قیمتی شان پیش می آید که همه از نشانه های آفت آن سهم است.

دسته دیگری از ریسک ها هستند که ممکن است در کوتاه مدت اثر بدشان کم باشد اما اگر به آنها توجه نکنیم مطمئنا در بلند مدت آثار بسیار مخربی خواهند داشت.اگر شما بدون برنامه و استراتژی اقدام به خرید و فروش کنید این خطرات به سراغ تان می آیند و دربلند مدت نه تنها سودی نمی کنید بلکه سرمایه اصلی تان را هم از دست خواهید داد.

دسته دیگری از ریسک ها کاملاغیر قابل پیش بینی هستند.به این نوع،ریسک های سیستماتیک می گویند.این گروه از ریسک ها در واقع عوامل بیرونی ای هستند که در بازار بورس تاثیر می گذارند،مثل جنگ،رکود اقتصادی و .....درصد وقوع این ریسک ها بسیار پایین و افرادی که در آن فعالیت می کنند هستند.این ریسک ها به میزان مطالعات،بررسی سهام و تصمیمات شما بر می گردند.هرچه تسلط شما بر بازار و سرمایه تان بیشتر باشد این ریسک ها کمتر شما را تهدید می کنند.

تاریخ ارسال پست: 4 / 11 / 1395 ساعت: 10:48 بعد از ظهر

سرمایه گذاری در بورس

کسانی که می خواهند در بورس اوراق بهادار سرمایه گذاری کنند دو راه در پیش دارند:

1 خودشان مستقیما سهام مورد نظر خود را خریداری کنند.

در این حالت ضروری است خودشان پیگیر نوسانات بازار و وضعیت سهام خود باشند و یا شخصا به تشکیل سبد سهام اقدام کنند.

خبرگان، انتخاب شیوه سرمایه گذاری مستقیم را برای همه مناسب نمیدانند. زیرا چنین کاری نیازمند تجربه و تخصص برای بررسی وضعیت بازار، شرکت، اقتصاد کشور و ... است. علاوه بر این که سرمایه گذار میبایست بخش عمده ای از وقت خود را صرف این کار بنماید که مقرون به صرفه نیست. از این رو، راه دوم را توصیه میکنند:

2 سرمایه گذاری غیرمستقیم

در این روش سرمایه گذار اقدام به خرید واحدهای صندوق های سرمایه گذاری میکند، که از این طریق علاوه بر انتخاب یک سبد سهام مناسب، از تخصص، تجربه، امکانات و سایر خدمات صندوق ها بهره مند می شود.

کانال تلگرامی ما

https://telegram.me/joinchat/CpyMq0BT2QhELQqOq49UFg

تاریخ ارسال پست: 27 / 10 / 1395 ساعت: 10:14 بعد از ظهر

چندین روش برای سرمایه گذاری در سطح بین المللی:

***سهامی را مثل ریگلی و کوکاکولا که فعالیت بین المللی گسترده ای دارند،خریداری نمائید.

***سهامی بین المللی که در بورس های معتبر دنیا پذیرفته شدند یا گواهی سپرده در این بورس هامنتشر نمودند،خریداری کنید.

***سهام بین المللی در یک بورس خارجی خریداری کنید

***در صندوق های سرمایه گذاری سهمی بین المللی،سرمایه گذاری کنید

تاریخ ارسال پست: 1 / 10 / 1395 ساعت: 5:4 بعد از ظهر

◀️1. دید بلند مدت داشته باشید

هميشه ابتدا افق های بلندمدت را در ذهن داشته باشيد و بعد دست به اقدامهاي كوتاه مدت بزنيد.نوسان جزئی در بورس است و یک روز صف خرید یا صف فروش شرکتی شما را ورشکست یا ثروتمند تر نمی سازد،سعی کنید همیشه با دید بلند مدت سهمی را بخرید تا صف فروش سهم شما را هیجان زده نکند سهام های زیادی هستند که در مدت رشد خود روز هایی هم صف فروش داشته اند.

دو راه که به شما دید بلند مدت می دهد:

تحلیل تکنیکال و مبحث امواج الیوت

در بحث دید بلند مدت دانستن تئورری امواج الیوت و دانستن نحوه استفاده از آن به عنوان نقشه راه موضوع بسیار مهمی است که به تحلیلگران تکنیکال کمک می کند بدانند در کجای مسیر قرار دارند و بالا و پایین های مقطعی نگرانی برای آنها ایجاد نمی کند

تحلیل بنیادی

تحلیل بنیادی و دانستن چشم انداز یک سهم و صنعت آن سهم باعث می شود بسیاری از تحلیلگران درگیر بازی های مقطعی و هیجانات نوسان ها نشوند، به گونه ای که وارد صف خرید سهمی که آینده خوبی ندارد نمی شوند و در صف فروش سهمی که آینده خوبی دارد قرار نمی گیرند.

در مجموع ترکیب هر دو علم کمک بسیار بزرگی به سرمایه گذار در بازیچه قرار نگرفتن در صف های خرید و فروش می کند.

2. حرف دیگران را در مورد صف تحلیل کنیم

از آنجايي كه در اکثر مواقع هركس منافع خودش برایش اولویت دارد اگر فردی سهمی را داشته باشد و آن سهم صف خرید و یا فروش شود بسته به منافع خود برای آن سهم تبلیغات مثبت و منفی می کند. شما همه چيز را بشنويد و بررسی کنید،ولی با تصميم شخصي و به دور از هیجان اقدام کنید.

در اين حالت اگر اشتباه هم كنيد، برنده ايد و كسي بازنده نيست زیرا تصمیمات اشتباه باعث ایجاد تجربه در شما می شود و این ضرر را در جایی دیگر جبران خواهید کرد. در نتیجه با کارهای فوق،ديگر با حرف و اقدام كسي عمل نكرده ايم بلكه آنها را به عنوان یک کمک و یک راهنمایی شنیده ایم و هر كدام را از جهت هاي مختلف سبک و سنگین می کنیم و به دور از هیجان و با تحلیل خودمان بهترین انتخاب را انجام می دهیم.

تاریخ ارسال پست: 19 / 5 / 1395 ساعت: 7:1 بعد از ظهر

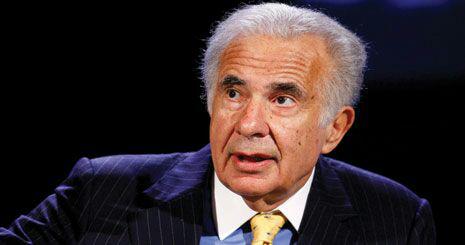

موفقیت به سبک کارل ایکان

مردی که با بورس میلیاردر شد.

این آقا تونست پس چرا شما نتونید؟

تاریخ ارسال پست: 9 / 5 / 1395 ساعت: 7:46 بعد از ظهر