آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

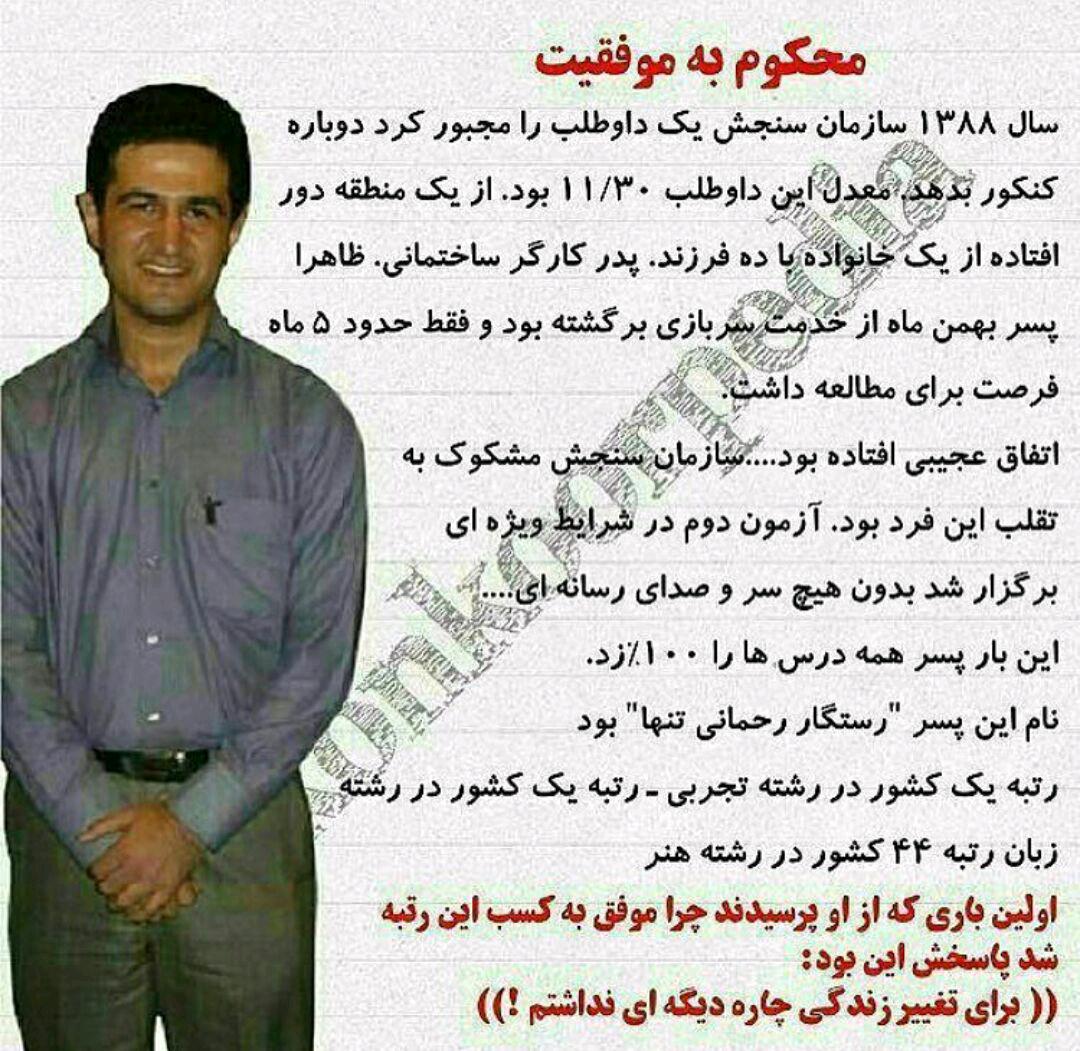

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

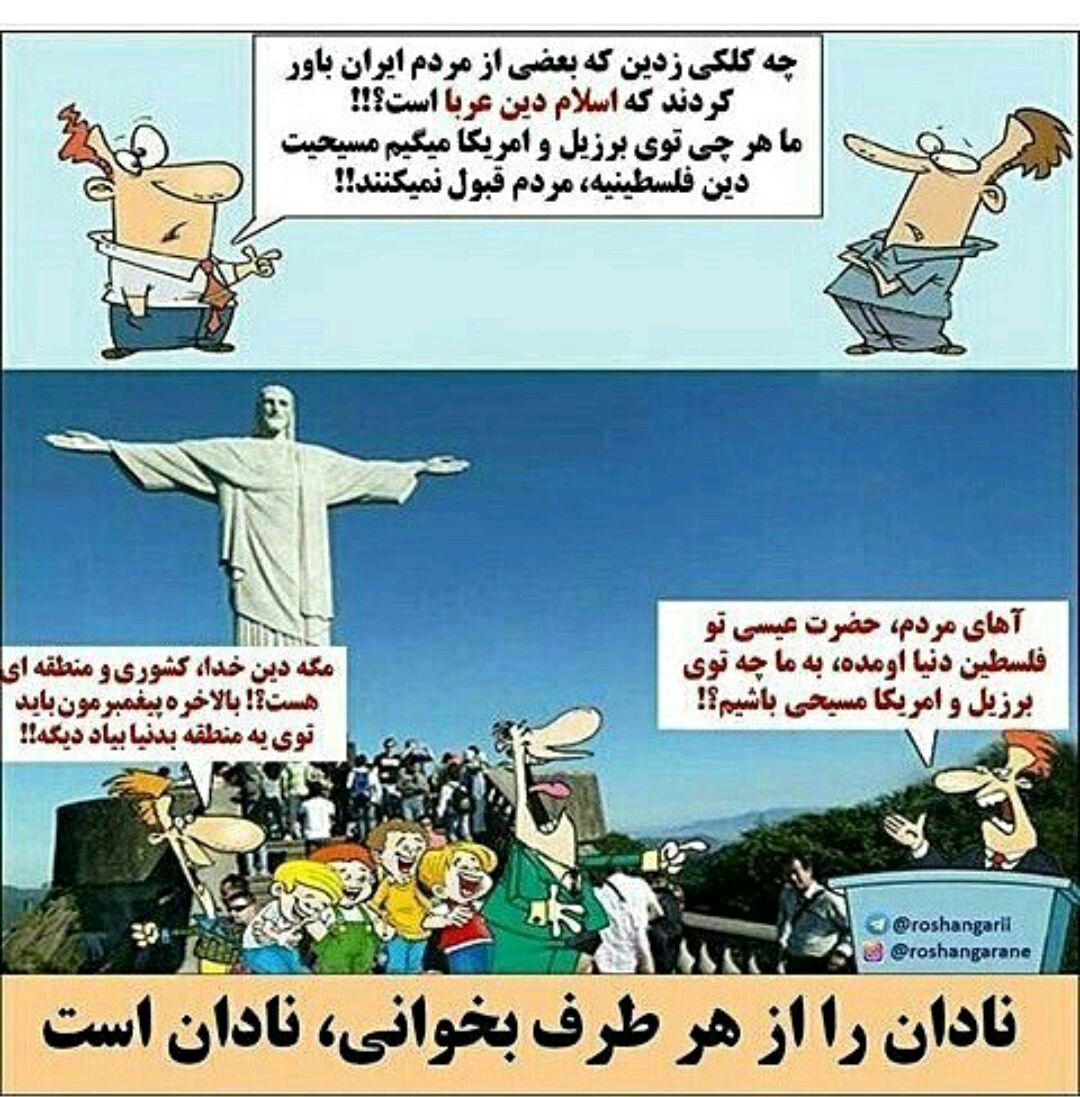

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

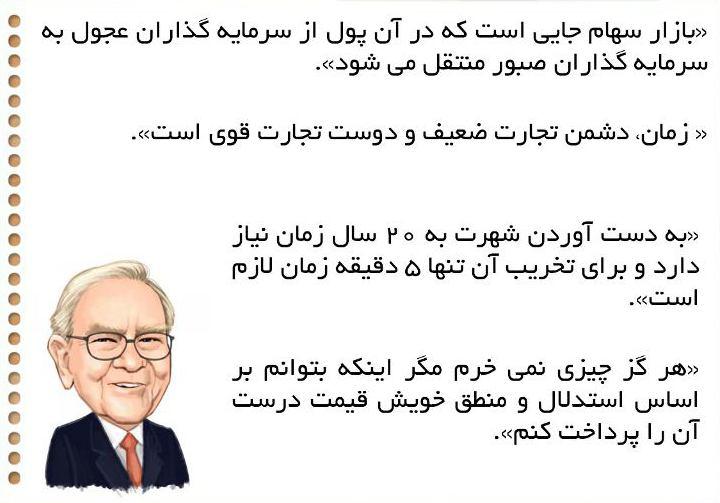

جمله انگیزشی بصورت یک عکس سخنانی از وارن بافت

سخنانی از وارن بافت پیشنهادات دواین جانسون در خصوص زندگی

پیشنهادات دواین جانسون در خصوص زندگی سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک) سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)تصادفی

لطفا خودتان باشید

لطفا خودتان باشید چگونه نگرش مثبت ایجاد کنید؟

چگونه نگرش مثبت ایجاد کنید؟ اگر می خواهی موفق شوی باید چه کار کنی؟

اگر می خواهی موفق شوی باید چه کار کنی؟ سردرگمی در اثر شکست

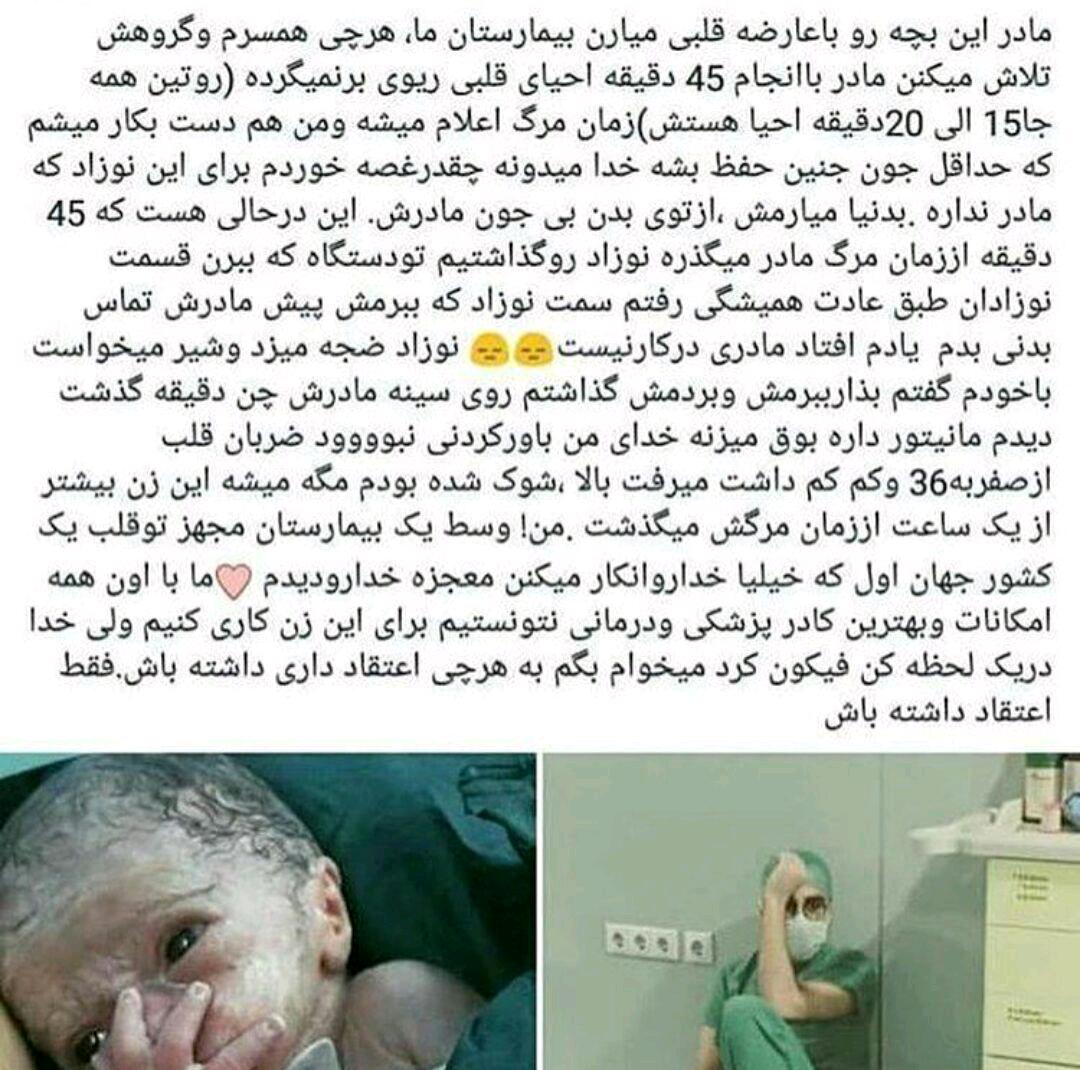

سردرگمی در اثر شکست معجزه ی خداوند در کشوری که خدا را انکار می کنند

معجزه ی خداوند در کشوری که خدا را انکار می کنند سلامتی در برابر پول با پول در برابر سلامتی

سلامتی در برابر پول با پول در برابر سلامتی اسم اعظم خدا را می دانی

اسم اعظم خدا را می دانی اگر چیزی می خواهی باید چه کار کنیم

اگر چیزی می خواهی باید چه کار کنیم آدمهای منفی و آدمهای مثبت

آدمهای منفی و آدمهای مثبت بیش از ۷ میلیارد آدم رو زمین هست و تو اجازه میدی یک نفر روزت رو خراب کنه اجازه نده.

بیش از ۷ میلیارد آدم رو زمین هست و تو اجازه میدی یک نفر روزت رو خراب کنه اجازه نده. من در برخی از امتحاناتم مردود شدم(بیل گیتس)

من در برخی از امتحاناتم مردود شدم(بیل گیتس) مدیریت زمان در فضای مجازی

مدیریت زمان در فضای مجازی این فوبیا شما را متوقف خواهد کرد: تصمیم هراسی

این فوبیا شما را متوقف خواهد کرد: تصمیم هراسی درسهایی از ناپلئون هیل درباره هدفگذاری

درسهایی از ناپلئون هیل درباره هدفگذاری مهم ترین چالش های استارت آپ ها

مهم ترین چالش های استارت آپ ها نکاتی برای افزایش کاریزما و بهبود ارتباطات

نکاتی برای افزایش کاریزما و بهبود ارتباطات برای شاد کردن همکارانتان تلاش کنید

برای شاد کردن همکارانتان تلاش کنید شغل هایی که در ۲۰۱۸ شانس بیشتری دارند !

شغل هایی که در ۲۰۱۸ شانس بیشتری دارند ! چگونه کارمندان را تشویق به انجام وظایفی فراتر از نقششان کنیم؟

چگونه کارمندان را تشویق به انجام وظایفی فراتر از نقششان کنیم؟ 6 مهارت شغلی تاثیرگذار برای افزودن به رزومهتان

6 مهارت شغلی تاثیرگذار برای افزودن به رزومهتانتبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

بورس اوراق بهادار، رفتار احساسي و بازارهاي موازي

در تحولات اقتصادي كشورها همواره بورسها نقشي غيرقابلانكار بر عهده داشته و دولتها به عنوان نماگر تصميمات اتخاذشده تيم مديريتي خود، توجه خاصي به روند شاخصهاي مختلف در آنها دارند.

اين روزها بازار اوراق بهادار شرايط پرابهامي را پشتسر ميگذارند و عمده سرمايهگذاران را در حالت انتظار و انفعال جدي قرار داده است. اين موضوع تنها به اشخاص حقيقي بازار محدود نميشود و شركتهاي سرمايهگذاري و اشخاص حقوقي نيز، حفظ سرمايه را تا روشن شدن شرايط آتي حاكم بر بازار در برنامه قرار دادهاند و بهرغم افت قيمتي بسياري از سهام شركتهاي موجود در سبد سرمايهگذاري خود، حضور پررنگ آنها را در بازار شاهد نيستيم. موضوعي كه پيشتر قبل از جلسات شوراي امنيت درخصوص اعمال تحريمها و جلسات 1+5 يا تصميمات مهم تاثيرگذار بر شرايط بازار نيز شاهد آن بودهايم و معمولا با روشن شدن ماجرا، سرمايهگذاران حقيقي و حقوقي فعاليت خود را از سر ميگيرند و در مدت زماني كوتاه، گويي به طور كلي دلايل عملكرد منفعلانه خود را از خاطر ميبرند. اما با توجه به تاثير قيمت سهام شركتها در پرتفوي اشخاص حقيقي و حقوقي در اين ميان بسياري از سرمايهگذاران قابلمشاهده هستند كه در هر صورت در حال غبطه خوردن از تصميمات خويش هستند و در همه حال بر تجربياتي كه بارها آن را تجربه كردهاند ميافزايند و چه بسا سالها است كه به امر تجربهاندوزي مشغول هستند و گاه قيمت سهام شركت آنان نيز مبين همين رويكرد معاملاتي است.

اما اين روزها، اجرا شدن طرح تحول اقتصادي به موضوعي مشابه در دوران گذشته تبديل شده است و فعالان بازار براي تعيينتكليف، بيصبرانه منتظر اجراي آن به عنوان موضوع تعيينتكليفكننده و خروج بازار از حالت انتظار و كسالتبار كنوني هستند، اما موضوعي كه اين روزها تفكر سرمايهگذاران را به خود جلب كرده است فعال شدن و حاشيهسازيهاي ايجادشده در برخي بازارهاي موازي است.

اين بازارها را ميتوان به صورت كلي در قالبهايي همچون مسكن، ارز، طلا، اتومبيل و كالا خلاصه كرد. در اين مطلب قصد داريم به طور اجمالي وضعيت و حاشيههاي هر يك را مورد بررسي اجمالي قرار دهيم. در بازار ارز عمده نظرات كارشناسان از انتظار افزايش ارزش حدود 20 درصدي ارزهاي مطرح در يك سال آتي حكايت دارد، اما ورود و خروج به اين نوع سرمايهگذاري با توجه به محدوديتهاي ايجادشده توسط دولت، عدمرضايت حداقل ظاهري دولتمردان از افزايش نرخ ارز به دلايل سياسي و بحث نگهداري آن نزد سرمايهگذاران موضوعي است كه كسب اين ميزان بازدهي را با توجه به حواشي اشاره شده، با امكان كمتري مواجه ميسازد.

در بازار مسكن با اجراي طرحتحول، افزايش بهاي تمامشده توليد منازل مسكوني به دنبال افزايش نرخ توليدات سيمان، فولاد، هزينه نيروي انساني، دستمزدها و ... ميتواند رشد 10 تا 15 درصدي اين بخش را نيز با توجه به مكان، زمان ساخت و ساير مسائل تاثيرگذار به همراه داشته باشد، اما كاهش نقدينگي افراد با اجراي طرح تحول و بنيه مالي آنان موضوعي است كه ميتواند بازار پرعرضه كنوني مسكن را تنها با ركود تورمي (رشد قيمتي در عين عدموجود تقاضا) مواجه كند و با گذشت زماني كوتاه مجدد براي رسيدن به تعادل و انجام معاملات به نرخهاي كنوني برگشت دهد.

بازار طلا كه مدتي بود به عنوان سرمايهگذاري سنتي توجه فعالان اقتصادي را به خود جلب ميكرد در هفتههاي جاري رو به آرامش نهاده است و از منظر فعالان اين بخش بازدهي اصلي آن با نزديك شدن به محدوده 1.400 دلاري به ازاي هر اونس پايان يافته تلقي ميشود و انتظار فاصله گرفتن از اين مرز در بازه ميان مدتي پيشرو بعيد به نظر ميرسد. عواملي همچون تفاوت نرخ معاملات هنگام خريد و فروش سكه و غيره و سال توليد و موارد اين چنيني موضوعاتي است كه در عمل، بخشي از بازدهي فعالان اين بخش را به خود اختصاص ميدهد.موضوعي كه با راهاندازي معاملات آتي توسط سازمان بورس مقداري از مشكلات آن كاهش يافته است، اما چشمانداز بازدهي قابلتوجه و مجدد آتي آن، مقداري جذابيت كوتاهمدت و ميانمدت آن را تحتشعاع قرار داده و آن را در وضعيت كنوني به عنوان رقيب اصلي بورس برجسته نميسازد. بازار اتومبيل نيز مدتها است در خواب زمستاني به سر ميبرد و با توجه به افزايش قابلتوجه حجم توليدات در مقايسه با تقاضا، شركتها را به سمت بهكارگيري عوامل انگيزشي در بخش فروش سوق داده است. موضوعي كه با تبديل اين كالاي ارزشي سابق به كالاي مصرفي در اين مقطع زماني، به طور كلي خودرو را از جمع رقباي جذب سرمايه خارج ساخته است.اما بازار كالا، بازاري است كه پتانسيلهاي زيادي با اجراي طرح تحول ميتواند در آن پديدار شود، اما هر گونه بياخلاقي در آن احتمالا با توجه به تاثير منفي در اجراي طرح تحول و فضاي آرامش اقتصادي ميتواند با بازخوردي سنگين از سوي دولت و مراجع قضايي و اطلاعاتي مواجه شود و فشارهاي متفاوتي را براي فعاليتهاي سرمايهگذاري در آن براي افراد و شركتهاي فعال در آن به همراه داشته باشد.

اما نياز شركتها به نقدينگي براي تطابق تكنولوژيكي خود با شرايط جديد و افزايش سطح بهرهوري انرژي و غيره نيازمند رونق در بازار سرمايه است. حمايتهاي دولتي از صنايع مسلما طولانيمدت نخواهد بود و در بازار بيرونق و بدون چشمانداز، اشخاص حقيقي و حقوقي تمايل چنداني براي حضور در افزايش سرمايهها و تامين مالي شركتها از خود نشان نخواهند داد. اين مساله با توجه به سياست انقباضي دولت در دادن وامها و تزريق پول به صنايع و شركتها ميتواند چشمانداز صنعت كشور را بيش از پيش مبهم سازد. با توجه به موارد اجمالي و سطحي فوق، الزام رونق در بورس، براي جذب سرمايهاي غيرمولد، بهبود ساختارهاي تكنولوژيكي، مالي و صنعتي، در جهت حفظ رقابتپذيري شركتها روشن به نظر ميرسد و ميتواند آنها را براي دوران كاهش تعرفههاي وارداتي با سياست هموارسازي مسير ورود به سازمان تجارت جهاني، به عنوان سياست كلان اقتصادي ياريرسان باشد. بنابراين با توجه به جميع مطالب يادشده اگر چه در هر يك از بازارهاي موازي نام برده شده و از قلم افتاده در فوق، جذابيتهايي وجود دارد، اما با توجه به موارد اشاره شده در خصوص ساير رقباي جذب سرمايه در كنار ريزشهاي قيمتي سهام شركتها، الزامات محيط اقتصادي و سياسي يادشده بالا و آساني بازدهي در اين بازار، همچنان جذابيت سرمايهگذاري در بورس اوراق بهادار در مقايسه با ساير بازارهاي موازي، حفظ شده است. هر چند كه مسائل سياسي حاكم، تاثير تحريمها در تامين مواد اوليه برخي صنايع و تاخير در اجرايي شدن طرحهاي توسعهاي آنها، موضوعي جدي براي آنها تلقي ميشود، اما با توجه به كوچكي بازار سرمايه كشور و كنترلپذيري آن، روشن شدن تصميمات كلان اقتصادي كشور براي سرمايهگذاران به عنوان مشكل هميشگي، ميتواند به سرعت با بهبود فضاي رواني به عنوان مولفهاي پرتاثير در بازار، سرمايهگذاران حقيقي و حقوقي را از وضعيت انتظار و احتياط كنوني خارج سازد و برگشت دوباره رونق و تقويت معاملات را به همراه داشته باشد.

تاریخ ارسال پست: 19 / 1 / 1399 ساعت: 6:37 بعد از ظهر

بورس اوراق بهادار استانبول

نويسنده: كريم كريمي

چکيده:

در سال ۱۹۸۱، قانون بازار سرمايه وضع و يك سال بعد، مرجع قانونگذار اصلي بهنام ”هيأت بازارهاي سرمايه CMB)a) تأسيس شد. در اكتبر ۱۹۸۳، مجلس ”مقررات تأسيس و عملكرد بورسهاي اوراق بهادار“ راتصويب نمود كه اين امر راه را براي تأسيس بورس اوراق بهادار استانبول ISE)b) هموار نمود و اين بورس رسماً در سال ۱۹۸۵ افتتاح شد.

● ساختار بورس

نظارت بر ISE بر عهده ”هيأت بازارهاي سرمايه (CMB)“ ميباشد كه مسئوليت عملكرد مناسب بورس و اعضاء آن را برعهده دارد. منبع درآمدهاي ISE بهعنوان يك سازمان مستقل، تخصصي و دولتي از محل كارمزد دريافتي از دادوستد، فرآيند پذيرش شركتها و خدمات متفرقه حاصل ميشود. مديريت بودجه بورس بر عهده خود بورس بوده كه پس از تأئيد ”هيأت بازارهاي سرمايه“ نهائي ميشود.

بورس استانبول توسط يك ”شوراي اجرائي“ مركب از ۵ عضو اداره ميگردد: ۴ تن از اين اعضاء توسط مجمع عمومي و رئيس كل اجرائي نيز توسط دولت و به مدت ۵ سال انتخاب ميشوند. مجمع عمومي كه از اعضاء ISE تشكيل ميشود، بدنه اصلي تصميم گيرنده بورس به شمار ميرود.

● عضويت

دو نوع عضو وجود دارد:

۱) بانكها

۲) شركتهاي كارگزاري.

مجوز فعاليت اعضاء در زمينههائي نظير پذيرهنويسي سهام جديد، دادوستد در بازار ثانويه، مديريت پرتفوي خريداران، ارائه خدمات مشاورهاي سرمايهگذاري و دادوستد بر موافقت نامه باز خريد / موافقت نامه بازخردي معكوس، واسطهگري در ابزار مشتقه، وام دادن و گرفتن (قرض دادن و گرفتن) اوراق بهادار، دادوستد اعتباي (margin) و فروش استقراضي توسط CMB صادر ميگردد. تا پايان سال ۲۰۰۵، تعداد اعضاي مجاز ۱۰۷ براي ”بازار سهام“ و ۱۳۵ براي ”“

بازار اوراق قرضه و برات ميباشد.

● ساعات رسمي دادوستد

الف) بازار سهام: از ۹:۳۰ تا ۱۲:۰۰ و ۱۴:۰۰ نت ۱۴:۳۰ برجسب بازارهاي مختلف، متفاوت است.

ب) بازار اوراق قرضه و برات: از ۹:۳۰ تا ۱۲:۰۰ . ۱۳:۰۰ تا ۱۷:۰۰ برحسب بازارهاي مختلف، متفاوت است.

ج) بازاربينالمللي : از ۱۳:۰۰ تا ۱۶:۳۰.

ب) بازار اوراق قرضه و برات بينالمللي از ۱۰:۰۰ تا ۱۷:۰۰.

● اندازهبازار

ارزش جاري بازار تا پايان ۲۰۰۵ معادل ۱۶۲،۸ ميليارد دلار و تعداد شركتهاي پذيرفته شده جمعاً ۳۰۴ ميباشد (بازار ملي: ۲۸۲، بازار ملي ثانويه: ۱۶، بازار شركتهاي جديد: ۲، بازار شركتهاي تحت نظر Watch List: ۴).

● شاخصهاي اصلي

- شاخص كل سهام (ISE National All Shares Index)

- شاخص ISE National - ۳۰

- شاخص ISE National - ۵۰

- شاخص ISE National - ۱۰۰

- شاخص بازار ملي ثانويه ISE

- شاخص بازار اقتصاد جديد ISE

- شاخص تراستهاي سرمايهگذاري ISE

- شاخص اصول حاكميتي شركتهاي ISE

- شاخص قيمت اوراق قرضه و برات دولتي ISE

- شاخصهاي عملكرد سبداوراق قرضه و برات دولتي ISE (شاخصهاي وزني برابر)

- شاخصهاي عملكرد سبد اوراق قرضه و برات دولتي ISE (شاخصهاي وزني برابر)

- شاخصهاي عملكرد سبد اوراق قرضه و برات دولتي ISE (شاخصهاي وزني ارزش بازار)

شاخص كل سهام ISE تمام سهام معامله شده در بازار ملي به جز تراستهاي سرمايهگذاري را شامل ميشود.

شاخص ISE National - ۳۰۳۰ شركت برتر از نظر ارزش جاري و نقدينگي را پوشش ميدهد.

شاخص ISE National - ۵۰۵۰ شركت برتر از نظر ارزش جاري و نقدينگي را پوشش ميدهد.

شاخص ISE National - ۱۰۰، تعداد ۱۰۰ شركت به جز تراستهاي سرمايهگذاري را شامل ميشود. اين شركتها براساس معيارهائي از پيش تعيين شده انتخاب و ۳۰ شركت موجود در شاخص ISE National - ۳۰ نيز بهطور خودكار وارد اين فهرست ميشوند. اين شاخص كه بر مبناي لير جديد تركيه قرار دارد، داراي عدد پايه يك و تاريخ مبناي ژانويه ۱۹۸۶ ميباشد.

شاخص بازار ملي ثانويه، تمام سهم شركتهاي موجود در اين بازار را پوشش ميدهد.

شاخص بازار اقتصا جديد، تمام سهام شركتهاي موجود در اين بازار را پوشش ميدهد.

شاخص تراستهاي سرمايهگذاري، تمام سهام تراستهاي سرمايهگذاري قابل معامله در بازار ملي را در بر ميگيرد.

شاخص اصول حاكميتي شركتهاي ISE، نماگري است كه عملكرد قيمت وبازده شركتها با امعان نظر اصول حاكميتي شركتهاي ”هيأت بازارهاي سرمايه (CMB)“ را نشان ميدهد. جهت منظور نمودن شركتي در اين شاخص، رتبه اصول حاكميتي آن بايد توسط نهادهاي مجاز رتبهبندي تعيين و نمره حداقل ۶ از ۱۰ را كسب نمايند.

لازم به ذكر است كه شاخصهاي فرعي و زير مجموعهاي ديگر نيز وجود دارند.

از ابتداي ۱۹۹۶، يك شاخص عملكرد GDSc و يك شاخص قيمت GDS براي ”بازار اوراق قرضه و برات“ مورد محاسبه قرار ميگيرد. اين شاخصها بهگونهاي طراحي شدهاند كه تغييرات قيمت در اسناد خزانه و اوراق قرضه دولتي با سررسيدهاي متفاوت را منعكس سازند. اين اشخاصها بر منباي بازده ساده بر نرخهاي معامله شده وزني ميانگين و روزهاي منتهي به سر رسيد قرار دارند.

شاخص قيمت GDS نماگري است كه نوسانات قيمتي اوراق قرضه و برات را در نتيجه تغييرات نرخهاي بهره جاري با توجه به ثابت ماندن سررسيد، نشان ميدهد. تغييرات قيمتها با دوره مبنا مقايسه ميشود.

شاخص عملكرد GDS نه تنها نواسانات قيمتي اوراق قرضه و برات را در نتيجه تغييرات در نرخهاي بهره جاري نشان ميهد، بلكه زمان انقضاي سررسيد را نيز در نشر ميگيرد. اين شاخص، نماگري است كه سود حاصل از سوي سرمايهگذاري طي دوره معين را نشن ميدهد.

شاخصهاي GDS يك بار در روز و پس از بسته شدن بازار محاسبه ميشوند.

باري رفع نياز از شاخصي كه خلاصه عملكرد روزانه بازار ”برمبناي زمان واقعي“ را نشان دهد، شاخصهاي عملكرد سبد GDS با نحوه محاسبه متفاوت از ماه مارس ۲۰۰۴ معرفي شدهاند.

● اوراق قرضه قابل دادوستد

دادوستد سهام، اوراق قرضه و برات، ابزارهاي بازار مالي (موافقتنامه بازخردي / موافقتنامه باز خريد معكوس (repo/reverse repo) در بورس اوراق بهادار استانبول انجام ميشود.

بورس اوراق بهادار استانبول ۳ بازار اصلي دارد: بازار سهام، باار اوراق قرضه و برات، و بازار بينالمللي. ”بازار سهام (Stock Market)“ زير مجموعهاي متعددي دارد:

بازار ملي (National Market)، بازار ملي ثانويه (Second National Market)، بازار اقتصاد جديد (New Economy Market)، صندوقهاي قابل معامله در بورس (ETFs)، بازار شركتهاي تحت نظر (Watch List)، باار معاملات عمده (Wholesale)، بازار كوپن حقتقدم (Rights Coupon Market) بازار حراج رسمي (Official Auction Market) و بازار اصلي (Primary Market). شركتهائي ميتوانند در ”بازارملي“ دادوستد داشته باشند كه شرايط پذيرش در بورس را احراز كرده و تواتر معاملاتي بيتشري داشته باشند.

ايجاد ”بازار ملي ثانويه“ با هدف تسهيل در امر كسب وجوه از بازار سرمايه براي شركتهاي كوچك و متوسطي كه امكان رشد بالقوه داشتهاند، با فراهم آوردن بازاري سازمان يافته و شفاف در محيطي رقابتي، انجام گرفته است.

”بازار اقتصاد جديد“ در جهت ايجاد بازاري ويژه شركتهاي فنآوري فعال در زمينههاي ارتباطات راه دور، سيستمهاي اطلاعرساني، ساخت رايانه، نرمافزار و سختافزرا، و رسانهاي و به جهت رفع نياز مالي فزاينده بخش فنآوري تشكيل شده است. براي دادوستد در ”بازار ملي ثانويه“ و ”بازار اقتصاد جديد“، نظر ”شوراي اجرائي بورس استانبول“ در مورد جايگاه مالي و حقوقي، فعاليتها و امكان بالقوه رشد شركت كافي است.

”بازار ETFD“ با هدف ايجاد بازاري سازمانيافته و شفاف براي دادوستد اوراق مشاركت ETF ايجاد شده است. ”شوراي اجرائي بورس استانبول“ به محض دريافت درخواست كتبي از CMB بر امر پذيرش و دادوستد اين اوراق تصميمگيري ميكند. در حال حاضر سه نوع اوراق مشاركت در اين بورس دادوستد ميشود.

”بازار شركتهاي تحت نظر“ بازاري است سازمان يافته براي شركتهائي كه بنا به عللي نظير افشاي ناكامل اطلاعات، ارائه اطلاعات ناقص يا ارائه اطلاعات بعد از زمان مقرر به عموم، دادوستد خارج از چارچوب قوانين و مقررات و ساير شرايطي كه باعث خروج موقت يا دائم از فهرست ميشود. اين گونه شركتها نياز به نظارت و تحقيقات ويژه دارد و اين بازاردر راستاي حفاظت از حقوق سرمايهگذاران و عموم ايجاده شده است.

”بازار معاملات عمده“، دادوستد سهام در كميتهاي بالا را ممكن ميسازد. اين بازار، فروش سهامي كه در ”بازار ملي“ و ”بازار ملي ثانويه“ و نيز شركتهائي كه در بورس معامله نميشوند، از طريق افزايش سرمايه يا فروش سهام موجود در دست سهامداران به خريداران - چه بهصورت از پيش مشخص شده و چه بهصورت گمنام - را مجاز ميشمارد. فروش عمده در چارچوب طرح خصوصي سازي نيز از طريق اين بازار صورت ميگيرد. دادوستدهاي عمده در زمان معاملات بازار اوليه انجامپذير است.

”بازار كوپن حق تقدم“ بازاري است براي دادوستد كوپنهاي متصل به سهام شركت قابل معامله كه به دارنده آن، حق خريد سهام جديد منتشره توسط شركت براي افزايش سرمايه را اعطا ميكند.

”بازار اوراق قرضه و برات“، تنها بازار سازمان يافته خريد و فروش يكجا و نيز دادوستد موافقت نامه باز خريد / موافقت نامه باز خريد معكوس (repo/reverse repo) بهشمار ميرود. هدف اين بازار، تأمين محيطي شفاف، پويا، رقابتي و كارا براي دادوستد بازار ثانويه بهادار با درآمد ثابت، از قبيل اوراق قرضه دولتي، اوراق خزانه، اوراق قرضه منتشره از سوي ”اداره خصوصيسازي“ است.

”بازار اوراق قرضه و برات“ سه بازار زير مجموعه دارد: بازار خريد و فروش يكجا، موافقت نامه باز خريد / موافقت نامه باز خريد معكوس، و بازار اوراق مستغلات (اموال غير منقول).

تاريخ اعتبار سفارشات در بازار خريد و فروش يكجا بين همان روز تا ۹۰ روز متغير است. اگر ارزش اسمي سفارش خريد و فروش يكجا كمتر از ۱۰۰،۰۰۰ لير تركيه باشد، بهعنوانس فارش كوچك در نظر گرفته خواهد شد. سفارشات بهصورت مضاربي از ۱۰۰،۰۰۰ ليرتا ۵ ميليون لير ارائه خواهند شد. سفارشات كوچك بايد از مضارب ۱،۰۰۰ لير تا ۵ ميليون لير تبعيت كنند. تمام سفارشات ميتوانند به سفارشهاي متعدد ديگر ”جور“ شوند، يعني امكان تفكيك (تقسيم) وجود دارد. در بازار موافقتنامه بازخريد / موافقت نامه بازخريد معكوس، اوراق بهادار طي فرآيند دادوستد، از طرف كاربر در حسابهاي مجزا با امنيت كامل نگهداري ميشوند.

هدف ايجاد بازار اوراق مستغلات (اموال غير منقول)، تسريع در امر پروژههاي ساختمانسازي از طريق كسب وجوه از بازار سرمايه است. همچنين اين بازار ابزار سرمايهگذاري جايگزيني را در اختيار سرمايهگذار قرار ميدهد. در اين بازار سيستم نرخ چندگانه و سيستم حراج چندگانه و سيستم حراج پيوسته وجود دارد و دادوستد بهصورت ”جور شدن“ سفارشهاي خريد و فروش انجام ميگيرد.

در سال ۱۹۹۷، با پذيرش اوراق قرضه بينالمللي منتشره توسط ”نايب رئيس خزانهداري“ براي دادوستد در خارج از كشور، ”بازار اوراق قرضه و برات بينالمللي“ شروع بهكار كرد. همچنين در همان سال، ”بازار رسيدهاي سپردهگذاري“ بورس استانبول با دادوستد رسيدهاي سپردهگذاري سهام منتظره در سطح جهان فعاليت خود را آغاز كرد.

در حال حاضر رسيدهاي سپرهگذاري بزرگترين بانك قزاقستان بهنام ”Kazkommertsbank“ در بازار رسيدهاي سپردهگذاري بينالمللي“ و اوراق قرضه اروپا بهنام ”Eurobond“ كه توسط دولت جمهوري تركيه منتشر ميشود در ”بازار اوراق قرضه و برات بينالمللي“ دادوستد ميشوند.

● وام (قرض) دادن / گرفتن اوراق بهادار، دادوستد اعتباري (margin) و فروش استقراضي

اعضاي مجاز ISE ميتوانند در فعاليتهاي مربوط به وام (قرض) دادن / گرفتن اوراق بهادار، دادوستد اعتباري (margin) و فروش استقراضي در چارچوب مقررات CMB مشاركت كنند. اعضاي مجاز ISE ميتوانند در از اين امتياز در ”بازار ملي“، ”بازار ملي ثانويه“، ”بازار اقتصاد جديد“ و بازار ETF بهرهمند شوند.

● سيستم دادوستد بازار سهام

سيستم تمام رايانهاي بورس، امكان دادوستد سهام و كوپنهاي حق تقدم را براي اعضا ميسر ميسازد. فعاليتهاي دادوستد سهام در دو جلسه دو ساعته مجزا، يكي در صبح و ديگري در بعداظهر، صورت ميگيرند.

نرخها بر پايه روش ”حراج پيوسته - نرخ چندگانه“ تعريف ميشوند، يعني سفارشات خريد و فروش بهصورت خودكار برمبناي تقدم نرخ و تقدم زمان با هم جور ميشوند. خريداران و فروشندگان سفارشات خود را از طريق پايانههاي معاملاتي واقع در ساختمان بورس و نيز دفاتر خود وارد سيستم ميكنند. سازوكار سفارش بهصورت ”حفظ اطلاعات مربوط به طرفين معامله“ بوده و تنها پس از جور شدن سفارشات، خريداران و فروشندگان قابل شناسائياند. تمام اطلاعات مربوطه به شفافيت به جزء اطلاعات شخصي خريداران و فروشندگان طي جلسات معاملات در سيستم نمايش داده ميشود.

طي ساعات بين ۹:۳۰ بهعنوان بخشي از دادوستد صبحگاهي و ساعات بين ۱۴:۰۰ تا ۱۴:۱۰ بهعنوان بخشي از دادوستد عصرگاهي بهنام ”فرآيند سفارش انباشته ISE, AOP)e)“ تنها سفارشات را بهصورت الكترونيك ميپذيرد: يعني دريافت سفارش بهصورت دستي و از طريق پايانههاي مستقر در بورس امكانپذير نيست. بنابراين سفارشهائي كه از طريق اينترنت و يا پيش از جلسات اول و دوم معامله (دادوستدهاي صبحگاهي و عصرگاهي)، و نيز طي زمان AOP توسط اعضاي ISE آماده شده است، تنها بهوسيله فلاپي ديسك و از طريق پايانههاي معاملاتي دفاتر كارگزاري مستقر در بورس و دفتر اصلي كارگزاران وارد سيستم ميشوند. لوح فشرده اين سفارشها بر مبناي تقدم نرخ و زمان با هم جور ميشوند. اين نوع سفارش تنها براي شركتهاي مورد معامله در بازارهاي ”ملي“، ”ملي ثانويه“ و ”اقتصاد جديد“ اعمال شده و فرآيند انباشته طبق قوانين معاملاتي موجود، تنها براي ”سفارشهاي محدود“ است.

نرخ پايه يك سهم، نرخي است ك براي تعيين حد بالا و حد پائين نرخ سهام مورد استناد قرار ميگيرد . اين نرخ با ”گرد كردن“ و ميانگين وزني نرخ سهام طي جلسه معاملاتي قبل مشخص ميشود. در هنگام پرداخت سود و افزايش سرمايه، نرخ مبنا توسط ISE تعيين ميشود. همين روش براي تعيين نرخ مبنا در بازار ETF اعمال ميشود. اما باري اولين جلسه دادوستد يا براي جلسهاي كه در پي جلسهاي بدون معامله انجام گرفته، نرخ مبنا نرخي خواهد بود كه توسط كاربر مجاز ETF يا ”founder“ اعلام ميشود.

محدوده نوسان قسمتها حداكثر ۱۰ درصد (بالا و پائين) نرخ مبنا در هر جلسه دادوستد است. اما در مورد حق تقدم، اين ميزان ۲۵ درصد است.

ميزان سفارشهاي ويژه در ”دادوستد عمده“ حداقل ۱۰ درصد سرمايه ثبت شده شركت ميباشد. اجراي اين سفارشهاي ويژه منوط به تأئيد كارشناسان تالار ميباشد. هرگونه سافرش ويژه كه وارد سيستم شده ميتواند پيش از اجراء از سيستم پاك شود. سفارشهاي ويژه بهعنوان ”دادوستد ثبت شده“ محسوب نميشوند اما در محاسبه حجم معاملات و تعداد سهام معامله شده مورد محاسبه قرار ميگيرند.

● بازار اوراق قرضه و برات

يك سيستم جور كردن و ارائه گزارش سفارشات رايانهاي براي بازارهاي ”خريد و فروش يكجا“ و ”موافقت نامه بازخردي / موافقت نامه بازخريد معكوس“ است كه مورد استفاده قرار ميگيرد. اعضاء بايد سفارشات را از طريق پايانههاي مستقر در دفاتر خود وارد كنند. پس از ورود سفارش به سيستم، فرآيند بر مبناي تقديم نرخ و تقدم زمان خواهد بود. عملكرد هر دوبازار بهصورت سيستم ”حراج پيوسته چند نرخي“ است.

● بازار بينالمللي

تمام عمليات اين بازار برحسب دلار آمريكا بوده و امور تسويه آن از طريق Citibank و Euroclear و از طريق سپردهگذاري مركزي تركيه بنام ”تاكاس بانك (Takasbank)“ صورت ميگيرد.

● امور تسويه و پاياپاي

”تاكاس بانك“، تنها نهاد مجاز امور تسويه و پاياپاي تركيه به شمار ميرود كه خدمات امور تسويه و نزد امانتپذير را براي سرمايهگذاران و ناشران فراهم ميآورد. تاكاس بانك، يك بانك سرمايهگذاري فراهم ميآورد.تاكاس بانك، يك بانك سرمايهگذاري بوده كه مالكيت آن در دست ISE و ۹۰ نفر از اعضاي آن ميباشد. تاكاس بانك، امور تسويه اوراق قرضه و موافقت نامه باز خريد انجام گرفته در ISE را بر عهده دارد.

عمليات تسويه اوراق بهادار توسط ”حساب موقت تسويه تاكاس بانك f“ با ”آژانس ثبت مركزي“ CRA)g)“ صورت ميگيرد. سيستمهاي CRA و تاكاس بانك كاملاً برمبناي زمان واقعي (real - time) ميباشند. بنابراين انتقال اوراق بهادار بلافاصله در CRA منعكس ميشود.

حسابهاي اماني در CRA نگاهداري ميشوند؛ كاربران در كنار حساب پرتفوي خود و حسابهاي زير مجموعه مشتريان خود، يك حساب موقت تسويه نيز دارند. حسابهاي نقدي بر مبناي كاربر بوده و توسط تاكاس بانك نگهداري ميشود.

در پايان معاملات هر روز، ISE جزئيات تمام دادوستدهاي صورت گرفته در دو جلسه معاملات (صبح و بعدازظهر) به تاكاس بانك منتقل ميكند. تاكاس بانك به محض دريافت اين گزارش تعهدات هر كارگزار در هر سهم را بهطور چند جانبه بررسي و خالص تسويه را حساب ميكند.

مدت زمان تسويه براي سهام T+۲ و براي اورا قرضه و برات بين T و T+۹۰ روز ميباشد.

يك سيستم شبكهاي چند منظوره براي سهام و اوراق قرضه، و خدماتي نظير مشاركت سهامي شركتها مانند صدور اوراق حق تقدم و سهام جايزه و انباشت / پرداخت با استفاده از روش DvP و در همان روز انجام ميگيرد.

موقعيت تسويه اوراق بهادار برمبناي هر مشتري در روز معامله (T) به CRA منتقل ميشود. در همان روز (T)، جزئيات عمليت تسويه به صورت الكترونيك در اختيار كاربران قرار ميگيرد و زمان سر رسيد تسويه را مشخص ميكند. در پايان روز، اوراق بهادار مربوط به مشتريان ”تحويل دهنده“ به دلايل مربوط به امور تسويه بهطور ودكار توسط CRA مسدود ميشود. رسيد جزئيات مربوط به انتقال اوراق بهادار از حسابهاي كاربر به حسابهاي فرعي مشتري از طريق سيستم CRA شكل ميگيرد.

● كارمزد

كارگزاران از هر مشتري مبلغي به ازاي هر معامله تحت عنوان ”كارمزد كارگزار“ اخذ ميكنند. اين ميزان نسبت به حجم و تواتر معاملات بهصورت توافقي بين مشتريان و كارگزاران تعيين كه در بازار سهام برابر با ۰،۰۰۱ درصد از ارزش معاملات ميباشد.

● قوانين و امور مالياتي براي سرمايهگذاران خارجي

محدوديتي بر سرمايهگذاران خارجي بهصورت پرتفوي اعمال نميشود. اعلاميه شماره ۳۲ مورخ اوت ۱۹۸۹، تمام محدوديتهاي اعمال شده بر سرمايهگذاران انفرادي و نهادي خارجي براي كليه اوراق بهادار پذيرفته شده در ISE را از پيش رو برداشت. از اين رو هيچ گونه محدوديتي نسبت به خروج اصل سرمايه و سود سالانه در بازارهاي سهام و اوراق قرضه تركيه براي سرمايهگذاران خارجي وجود ندارد. همين اعلاميه، سرمايهگذاري شهروندان تركيهاي در خريد اوراق بهادار خارجي مجاز ميشمارد.

نحوه مالياتبندي و مبناي مالياتي براي محلهاي مشخص درآمد خارجيان، متفاوت است.

● جزئيات حمايت از سهامدار

طبق متمم قانون سرمايه در سال ۱۹۹۹، براي پوشش پرداخت نقدي و تعهدات تحويل سهام حاصل از دادوستد سهام انجام شده از طرف شركتهاي كارگزاري و بانكها، يك ”صندوق حمايت از سرمايهگذار h“ تأسيس شده است. هر سرمايهگذاري كه سهامش در حساب سپردهگذاري يا وجود نقد حاصل از دادوستد از سوي واسطهگريها (كارگزاران، بانكها يا ساير نهادهاي مرتبط) مورد سودء استفاده قرار گيرد تا سقف ۴۴،۷۱۵ لير (در سال ۲۰۰۶) جبران ميشود. تمام واسطهگريها مؤظفند سالانه مبلغي را به اين حساب واريز كنند.

در سال ۱۹۹۲ متممي در قانون بازار سرمايهگنجانده شد كه به موجب آن جريمه انجام دادوستد نهاني معادل ۲ تا ۵ سال زندان و جريمه ندقي سنگين ميباشد. فعاليتهائي نظير دستكاري در قيمتها، انتشار اطلاعات شركتها به صورت غير واقعي و ارتكاب هرگونه اعمالي كه توسط CMB منع شده است نيز مجازاتهاي مشابهي را در پي دارد. چنانچه دو يا بيش از دو جرم عنوان شده در قانون انجام گيرد، آنگاه مجازات زندان حداق ۳ و حداكثر ۶ سال خواهد بود. طبق متمم پيشنهادي، ميزان جريمه نقدي حاصل از اين اعمال كمتر از ۳ برابر منفعت حاصل از اين اعمال خلاف نميباشد.

● اقدامات در دست اجرا

اولين مرحله از تهيه يك سيستم نرمافزار در چارچوب ”پروژه نظارت مركزيi“ - كە با همكاري مشترك ISE و CMB انجام ميشود - از ژانويه ۲۰۰۶ آغاز شده است. اين نرمافزار، امور نظارتي را برمبناي زمان واقعي (real time) و بهصورت الكترونيكي و با كارآئي بهينه فراهم ميكند. تلاش براي فاز دوم ادامه دارد.

”پروژه اتوماسيون افشاj“ كه شركتها را قادر ميسازد تا افشاي اطلاعات را مستقيماً و با استفاده از فنآوري اينترنت و گواهيهاي ديجيتال انجام دهند، در مرحله آزمون قرار دارد. به محض تكميل، اطلاعات مالي، اخبار، توضيحات تكميلي و ساير اطلاعات مربوط به شركتها همسو با استانداردهاي امنيتي دريافت و بهصورت الكترونيك در اختيار عموم قرار خواهد گرفت.

”مجمع بورسهاي اوراق بهادار بينالمللي k“ با هدف ارتفاي سطح همكاري بين بورسهاي اوراق بهادار كشورهاي عضو ”سازمان كنفرانس اسلامي OIC)l“ در تركيه برگزار شد. در اين نشست دو كميته كاري بهنامهاي ”كميته فني“ و ”كميته فنآوري اطلاع رساني IT)m)“ فعاليت بر روي زمينههاي همكاري تأسيس شدند. كيته فني در مورد مسائل نظير ايجاد شاخص، ”رسيدهاي سپردهگذاري اسلامي IDRs)n)“ فرصتهاي پذيرش شركتها در بورسهاي كشورهاي مختلف، تبادل كاركنان و فرصتهاي آموزشي، تعريف زمينههاي همكاري، فعاليت و تحقيقاتي در مورد ارزيابي بورسهاي اوراق بهادار را انجام خواهد داد.كميته IT در مورد ارزيابي سطوح تكنولوژيكي بورسهاي اوراق بهادار مشاركت كننده در اين طرح و ايجاد يك ”مركز اطلاعات“ فعال است.

منبع: The Handbook of World Stock, Stokd Stonk Derinative & Commidity Exchanges, ۲۰۰۶.

منبع : منبع: مجله بورس

تاریخ ارسال پست: 19 / 1 / 1399 ساعت: 6:35 بعد از ظهر

سرمایه گذاری در بورس

کسانی که می خواهند در بورس اوراق بهادار سرمایه گذاری کنند دو راه در پیش دارند:

1 خودشان مستقیما سهام مورد نظر خود را خریداری کنند.

در این حالت ضروری است خودشان پیگیر نوسانات بازار و وضعیت سهام خود باشند و یا شخصا به تشکیل سبد سهام اقدام کنند.

خبرگان، انتخاب شیوه سرمایه گذاری مستقیم را برای همه مناسب نمیدانند. زیرا چنین کاری نیازمند تجربه و تخصص برای بررسی وضعیت بازار، شرکت، اقتصاد کشور و ... است. علاوه بر این که سرمایه گذار میبایست بخش عمده ای از وقت خود را صرف این کار بنماید که مقرون به صرفه نیست. از این رو، راه دوم را توصیه میکنند:

2 سرمایه گذاری غیرمستقیم

در این روش سرمایه گذار اقدام به خرید واحدهای صندوق های سرمایه گذاری میکند، که از این طریق علاوه بر انتخاب یک سبد سهام مناسب، از تخصص، تجربه، امکانات و سایر خدمات صندوق ها بهره مند می شود.

کانال تلگرامی ما

https://telegram.me/joinchat/CpyMq0BT2QhELQqOq49UFg

تاریخ ارسال پست: 27 / 10 / 1395 ساعت: 10:14 بعد از ظهر

6توصيه به سهامداران در بازار خرسي

6 توصيه به سهامداران در بازار خرسي فعالان و كارشناسان بورس اوراق بهادار و بازار سرمايه اذعان دارند بازارهاي سهام در همه كشورها ماهيت هاي يكساني داشته و نوسان ذاتي هميشگي اين بازار پيچيده، بي رحم اما جذاب و پرسود است كه با بالا و پايين شدن طبيعي و گاه غير طبيعي، فرصت هاي خريد و فروش سهام را براي سرمايه گذاران فراهم مي كند. در واقع هيچ بازار سهامي بدون نوسان قابل تصور نيست و با همين فراز و فرودها است كه بورس هاي اوراق بهادار به حيات خود ادامه مي دهند. بنابراين نگراني اصلي بايد در مواردي باشد كه هر بازار سهامي از جمله بازار سهام ايران در مقاطع مختلف زماني با روند طولاني صعود و يا سقوط همراه شده و بي توجه به مسائل حاكم و قايع مثبت و منفي به حركت خود ادامه دهد. *تبديل بازار گاوي به بازاري خرسي اين اصل و ذات هميشگي در شرايطي مورد توافق همه سرمايه گذاران حرفه ايي است كه بازار سهام 44 ساله ايران بعد از ارايه بازدهي دور از انتظار ميانگين سود 85 درصدي در سال گذشته ، هفته هاي آغازين سال جاري را هم با شروعي طوفاني و ثبت ركوردهاي بي سابقه در ارقام شاخص و حجم معاملات مواجه شد. اين روند كه بورس اوراق بهادار تهران را به بازاري گاوي (Boll Market )تبديل كرده بود شايد براي گروهي از فعالان خصوصا " تازه واردان به بازار، خوشايند بود اما به باور كارشناسان در صورت ادامه اين روند (كه ناشي از عواملي چون تداوم ركود بازار هاي رقيب مانند ، كاهش نرخ سود بانكي ، حمايت دولت از بازار سرمايه ، رشد قيمت هاي جهاني محصولات، هجوم سرمايه هاي كوچك و بزرگ به بورس و البته عدم عرضه سهام شركت هاي جديد از سوي سازمان خصوصي سازي بود) مي توانست بازار سهام را با وضعيت حبابي روبرو كند. بر همين اساس ناظران و حتي تعدادي از مسئولان در برابر سير صعودي قيمت ها و شاخص برخلاف معمول و به درستي ابزار نگراني كرده و منتظر رفتار منطقي فعالان بودند،چرا كه به اعتقاد اين دسته رشد متغيرهاي مهم بازار سهام نبايد شتابان باشد بلكه متغيرهايي مانند شاخص كل بورس و نسبت قيمت به درآمد بازار بايد به مرور و به آهستگي با رشد پايدار و نه كوتاه مدت حركت كنند تا جا براي تثيبت رونق بازار فراهم شود. اين خواسته و نظر در فروردين ماه 90 محقق نشد، اما در روزهاي آغازين ارديبهشت ماه با هشدار برخي از صاحب نظران و عمومي تر شدن رفتار منطقي فعالان، نشانه هايي از نزول قيمت ها و شاخص بورس هويدا شد تا اينكه در جرياني غيرقابل پيش بيني كه متاثر از مسائل روز سياسي كشور است، شاخص بورس چهارشنبه با ثبت بيشترين ريزش روزانه در سه سال اخير به ثبت رسيد تا نشانه هاي تبديل شدن بورس به بازاري خرسي (Bear Market ) برابر ديدگان همه فعالان باشد. *افزايش سهامداران " ترسو " در اين نوع بازار كه در همه جاي دنيا با حذف صف هاي خريد، افت شديد قيمت ها، تشكيل شدن صف هاي فروش، حاكم شدن جبهه منفي ، وجود آشفتگي در تصميم گيري ها ، بروز نگراني و گاه خروج سرمايه ها همراه است، معمولا " به تعداد سهامداران موسوم به " بزدل " و "ترسو " افزوده شده و در عوض گروهي از سرمايه گذاران كه به سهامداران " بزخر " معروفند با خريد سهام شركت هاي ارزنده آن هم به پايين ترين نرخ،سعي مي كنند از فرصت هاي پيش آمده كه در بازار گاوي كمتر شكل مي گيرد نهايت استفاده را ببرند. سهامداران ترسو عمدتا " شامل افرادي مي شوند كه تازه وارد بازار سهام شده و يا با وضعيت خرسي بازار روبرو نشده و در نتيجه تجريه ايي ندارند تا رفتاري منطقي داشته باشند. تصميم هاي اين گروه غالبا " بدون تحليل از واقعيت شركت ها و با نگاهي كوتاه مدت و خصوصا " با رفتاري احساسي همراه است،اما تجربه سال هاي گذشته نشان داده بعد از برگشت بازار كه هيچ زمان دقيقي براي آن نمي توان پيش بيني كرد اين گروه در زمره پشيمان كارترين سرمايه گذاران قرار مي گيرند كه اوج آن در سال گذشته با ميانگين بازدهي 85 درصدي بازار سهام به وضوح مشهود بود. چون افرداي كه در نتيجه كاهش قيمت ها طي سال هاي 84 تا 87 از بازار خارج شده و يا در سال 88 اقدام به فروش ارزان سهام خود كردند، سال گذشته را با آه و حسرت سپري كردند. *جهش بازار بعد از جمع شدن فنرها با اين اوصاف و با درنظر گرفتن همه واقعيت هاي حاكم بر بورس،شركت ها، اقتصاد فعلي، مسائل سياسي ، عوامل دورن و برون سازماني، ريسك هاي سيستمايك و غير سيسمايتك و غيره مي توان گفت فارغ از عامل يا عوامل موثر بر شكل گيري بازار خرسي در اين روزهاي بورس اوراق بهادار تهران ، بايد از تعديل قيمت ها و شاخص استقبال كرد. چرا كه باتكيه بر تجارب موجود، پر واضح است بازار سهام بعد از طي هر دوران ركودي و نزولي شاهد تعديل قيمت ها و شاخص بوده و با رشد اعداد و ارقام روبرو مي شود. اين وضعيت خصوصا " بعد از رشد مداوم قيمت ها بيشتر نمود دارد و بازار سهام بعد از جمع شدن فنر مانند با جهش هايي بيش از گذشته به حيات خود ادامه مي دهد. *چند توصيه به سهامداران در بازاري خرسي به هر حال در اين شرايط كه بازار سهام كشور با وضعيت خرسي و سقوط قيمت ها و شاخص روبرو شده ، جا دارد سهامداران چند نكته را مدنظر داشته باشند. اول اينكه از هر گونه رفتارهاي احساسي و تقليد از ديگر بازيگران بايد خودداري شود و به جاي آن با شناخت از درجه ريسك پذيري خود و افق سرمايه گذاري و انتظارات از سرمايه گذاري در بورس ، چارچوب و برنامه استراتژيكي را پياده كنند،چرا كه اين نكته ظريف را نبايد فراموش كرد كه هر سرمايه گذاري با د رنظر گرفتن نوع شخصيت ، ميزان سرمايه ، انتظار سود و درجه ريسك پذيري و افق سرمايه گذاري با ديگر سرمايه گذاران حقيقي و حقوقي متفاوت است. دوم اينكه كه با در نظر گرفتن وجود صف هاي فروش چند ده ميليوني سهام اغلب شركت ها، مي توان در صورت كسب سود و امكان خروج اقدام به فروش سهام كرد اما به دليل وجود صف هاي فروش سنگين و عدم خروج عمده سهامداران، يكي از بهترين اقدامات سرمايه گذاران مي تواند خريد پله اي سهام ارزشمند در پايين ترين قيمت هاي ممكن باشد. اين روش مي تواند موجب كاهش قيمت تمام شده سهام شركت هاي ارزشمند و آينده دار و جا نماندن از برگشت غيرقابل پيش بيني بازار شود. چرا كه به تجربه ثابت شده هنگام برگشت رونق به بازار امكان خريد سهام شركت هاي آينده دار با توجه به شكل گيري صف هاي خريد كمتر وجود خواهد شد. سومين توصيه هم به تغيير شرايط عمومي بازار مربوط است به اين معني كه هنگام حاكم شدن بازار گاوي و رشد قيمت ها مي توان از گروه سهام "رشد " گزينه هايي براي خريد انتخاب كرد اما در مواقعي كه بازار خرسي است مي توان به سراغ سهام حاضر در گروه " ارزشي " رفت كه داراي مشخصاتي چون سودآوري بالا، نسبت قيمت به درآمد مناسب، در پيش رو بودن مجمع سالانه با سياست تقسيم سود بيش از 50 درصدي، برخورداري از سهامداران عمده حامي و ارزش ذاتي مناسب هستند. چهارمين نكته هم به بلند مدت كردن افق سرمايه گذاري برمي گردد. به اين معني كه هر چند در بازار رونق مي توان از محل خريد و فروش كوتاه مدت سهام سود مناسبي را كسب كرد اما در بازار خرسي كه چنين امكاني وجود ندارد مي توان با ديدگاه ميان و بلندمدت، دريافت سود سالانه و حتي حضور در افزايش سرمايه شركت ها راحت تر سرمايه گذاري كرد. پنجمين توصيه هم كه معمولا " از سوي سرمايه گذاران حرفه ايي صورت مي گيرد نگاه نكردن لحظه اي به شرايط منفي است. در اين شرايط برخي از سهامداران بهترين زمان را براي مسافرت انتخاب كرده و با بررسي عمومي بازار به مسافرت هاي كوتاهي مي روند تا بتوانند با تجهيز روحيه و گرفتن انرژي بارديگر در كوران روزهاي رونق بازار باشند. توصيه آخر هم استفاده از روش خريد و فروش سهام با تكيه بر روش بنيادگرايي و يا همان فوندمنتالي مربوط است. تجربه بازار سهام ايران نشان داده در ميان دو روش تكنيكي (چارتيستي) و بنيادي، استفاده از روش تكنيكي در دوران رونق بازار با نگاهي كوتاه مدت بسيار كارساز است اما به دليل تحت تاثير قرار گرفتن اين روزهاي بازار از مسائل سياسي، مي توان از روش بنيادي بهره گرفت كه در آن متغيرهايي چون مسائل جهاني و منطقه ايي اقتصاد، قيمت محصولاتي چون نفت و فلزات اساسي و طلا، مزيت هاي نسبي صنايع، بودجه، سودآوري و آينده شركت ها، خالص ارزش دارايي ها و غيره مطرح است. به هر روي اين توصيه ها صرفا " جنبه يادآوري داشته و سهامداران حرفه ايي و پرريسك بازار با عملكرد خود نشان داده اند نه تنها از از وجود نوسان بازار سهام واهمه ايي ندارند، بلكه با بررسي همه عوامل بهترين زمان خريد سهام را چنين مواقعي مي دادند كه مي توان سهام شركت هاي آينده دار را به قيمت هاي بسيار مناسب خريداري كرد و به هنگام رونق بازار و وجود صف هاي خريد اقدام به فروش كرد.

تاریخ ارسال پست: 22 / 6 / 1395 ساعت: 5:31 بعد از ظهر