آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

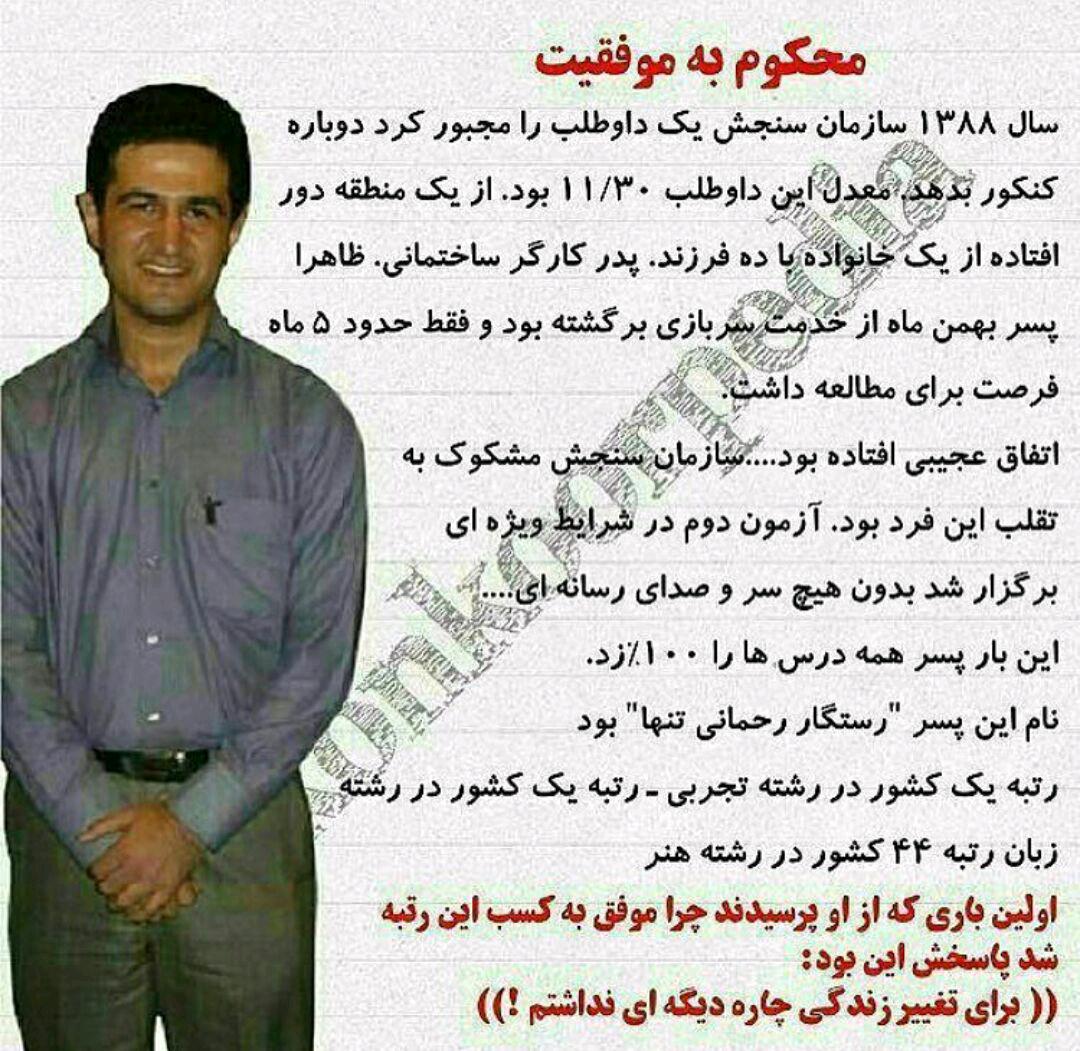

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

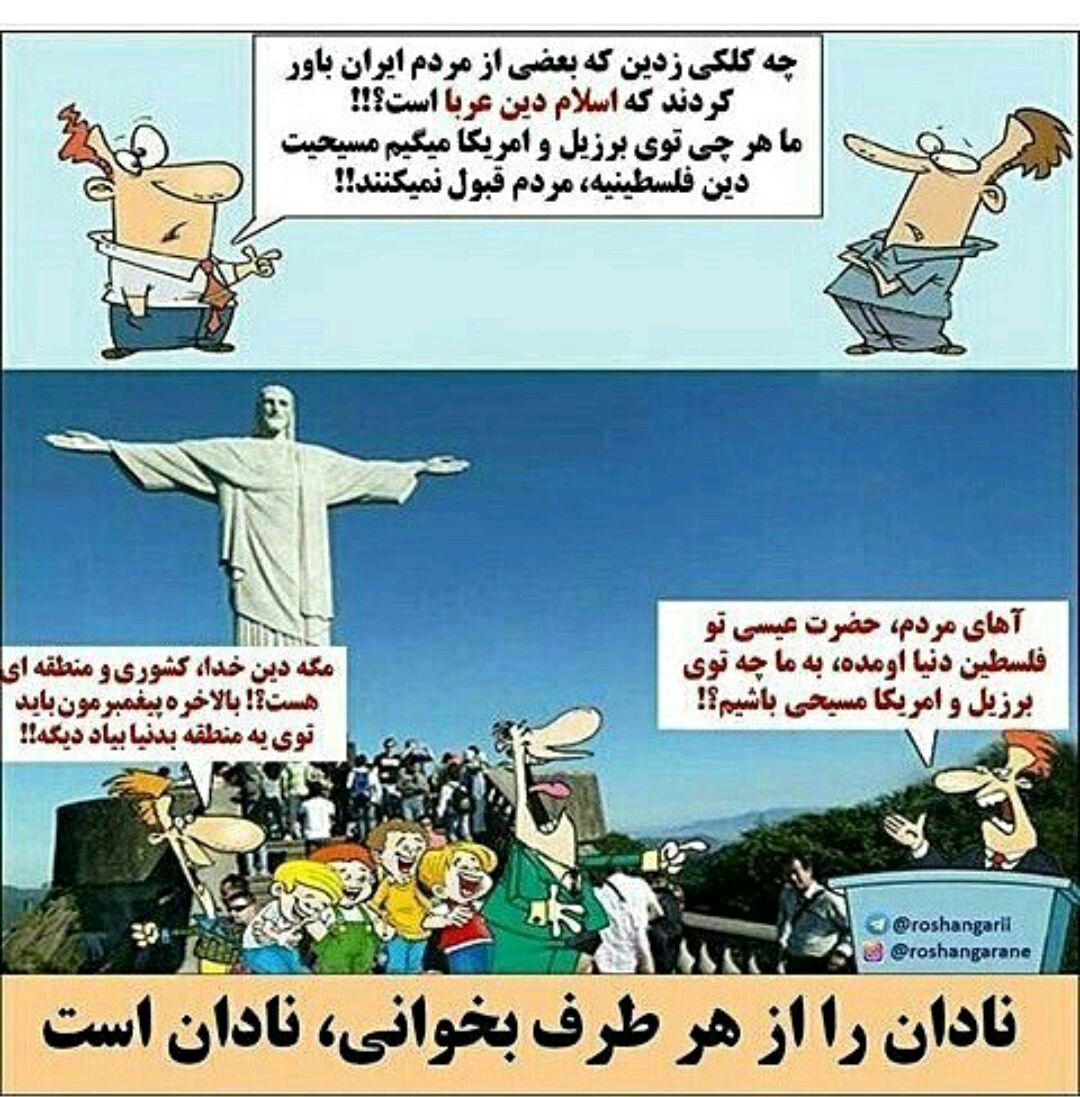

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

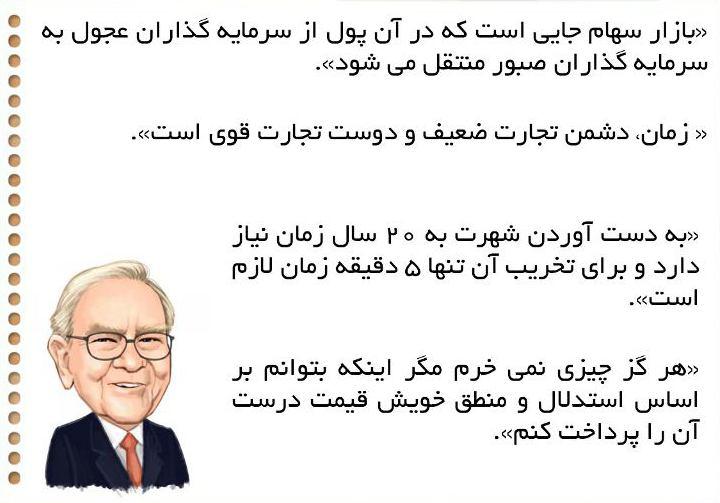

جمله انگیزشی بصورت یک عکس سخنانی از وارن بافت

سخنانی از وارن بافت پیشنهادات دواین جانسون در خصوص زندگی

پیشنهادات دواین جانسون در خصوص زندگی سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک) سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)تصادفی

شرکت سامسونگ و کارهایی که در دنیا انجام داده است(قسمت دوم)

شرکت سامسونگ و کارهایی که در دنیا انجام داده است(قسمت دوم) انگیزش بیرونی

انگیزش بیرونی پنج توصیه برای تخمین هزینههای شروع کسب و کار

پنج توصیه برای تخمین هزینههای شروع کسب و کار 7نکته طلایی برای عزت نفس

7نکته طلایی برای عزت نفس تمام دارایی گاندی

تمام دارایی گاندی رقیب اصلی شما کیست؟

رقیب اصلی شما کیست؟ ما چگونه عادت ها را شکل می دهیم

ما چگونه عادت ها را شکل می دهیم داستان غلام و معلمش

داستان غلام و معلمش ساده ترین راه برای پولدار شدن

ساده ترین راه برای پولدار شدن برنده ها خیرخواه هستند

برنده ها خیرخواه هستند دوستت دارم به 25 زبان دنیا

دوستت دارم به 25 زبان دنیا در اینجا لیستی از 30 کاری را عنوان میکنیم که هیچوقت نباید در حق خودتان انجام دهید

در اینجا لیستی از 30 کاری را عنوان میکنیم که هیچوقت نباید در حق خودتان انجام دهید تفاوت فروش و بازاریابی با الهام از فیلم "گرگ وال استریت"

تفاوت فروش و بازاریابی با الهام از فیلم "گرگ وال استریت" شما چقدر جرأت اصلاح دارید ؟

شما چقدر جرأت اصلاح دارید ؟ فروشندگان حرفه ای چگونه حرف می زنند

فروشندگان حرفه ای چگونه حرف می زنند چهار مرحله اصلی فروش

چهار مرحله اصلی فروش لطفا مغز خود را خالی نکنید

لطفا مغز خود را خالی نکنید تاثیر فوق العاده سحر خیزی در موفقیت کار انسان ها

تاثیر فوق العاده سحر خیزی در موفقیت کار انسان ها کاری که هر فرد کارآفرین انجام میدهد، معادل کار سه کارمند معمولی است!

کاری که هر فرد کارآفرین انجام میدهد، معادل کار سه کارمند معمولی است! چرا پول در اقتصاد به چرخش در نمی آید؟!

چرا پول در اقتصاد به چرخش در نمی آید؟!تبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

موسسا ت تامين سرمايه در ايران

چکيده:

موسسات تامين سرمايه نه يك شركت سرمايهگذاري هستند، نه يك بانك؛ بلكه فعاليت آنها بيشتر مربوط به تامين مالي شركتها است

شيوههاي مختلفي براي تامين مالي وجود دارد كه موسسات تامين سرمايه از طريق آن منابع مورد نياز براي نقدينگي و سرمايه در گردش طرحها را تجهيز ميكنند كه از جمله ميتوان به تامين مالي از روش فروش سهام و اوراق بهادار ديگر اشاره كرد. موسسات تامين سرمايه در مقابل بانكهاي تجاري قرار ميگيرند.

بانكهاي تجاري از طريق سپردهگذاران و مشتريان و حسابهاي پسانداز اقدام به اعطاي تسهيلات ميكنند، در حالي كه موسسات تامين سرمايه فاقد نقدينگي براي اعطاي وامهاي نقدي هستند. اين موسسات به عنوان واسطه عمل ميكنند و فروشندگان سهام را به خريداران آن متصل ميكنند. در واقع، شركتهايي كه ميخواهند به غير از اخذ وام از روشي ديگر تامين مالي كنند به سراغ اين موسسات ميآيند. به همين دليل نقش اين موسسات در اقتصاد، بسيار حائز اهميت است.

با تاسيس موسسات تامين سرمايه در ايران، اين گمان نميرفت كه اين موسسات بتوانند تمام فعاليتهاي مربوط به وظايف اصلي خود را به جز چند مورد انجام دهند. بر اين اساس، موسسات تامين سرمايه در ايران هنوز داراي نقايص و محدوديتهايي هستند. در اين نوشتار سعي شده است علاوه بر بيان اين محدوديتها و نقايص، پيشنهادهايي هم براي بهبود وضعيت اين موسسات بيان شود كه بعضي از آنها به شرح ذيل هستند:

1- پذيرهنويسي سهام يكي از وظايف اصلي اين موسسات است؛ ولي اين فعاليت هنوز در ايران به صورت گستردهاي انجام نميشود (يكي از دلايل پذيرهنويسي سهم، شفافسازي قيمت آن است). شركتهايي كه موفق نميشوند سهامشان را به فروش برسانند، از طريق اين موسسات آن را ميفروشند كه اين فعاليت به نوبه خود منجر به بهبود وضعيت بازار سرمايه و در نتيجه رونق اقتصادي ميشود. علاوه بر پذيرهنويسي سهام، اوراق مشاركت و ساير ابزارهاي مالي نيز توسط اين موسسات پذيرهنويسي ميشود.

2- فعاليت اين موسسات در حوزه تملك و ادغام و همچنين ساختار دهي مجدد شركتها در ايران هنوز مطرح نيست و كمتر به آن توجه ميشود، در صورتي كه اين كار يكي از فعاليتهاي اصلي اين موسسات است و در بيشتر كشورها به عنوان مهمترين فعاليتشان تلقي ميشود.

3- نگرش بورس به اين موسسات در ايران با نگرش بورسهاي جهان به اين موسسات متفاوت است. در واقع، در ايران اين دو نهاد حرف يكديگر را درست درك نميكنند و به سختي ميتوانند فعاليت خود را با هم هماهنگ كنند كه اين نيز يكي از نقايص و محدوديتهاي اين موسسات است كه بايد اين دو به ميزان قابلتوجهي به هم نزديك شوند. اين نزديك شدن، خود منجر به رونق هرچه بيشتر اين موسسات و همچنين رونق بازار سرمايه ميشود.

4- تعداد اين موسسات در ايران بسيار كم است. اين نيز يكي از عواملي است كه باعث شده اين شركتها نتوانند تا حدودي نقايص و محدوديتهاي خود را رفع كنند، زيرا افزايش تعداد اين موسسات، منجر به افزايش رقابت بين آنها شده و در نتيجه كيفيت كار اين موسسات بالا ميرود. اين كيفيت هم به نوبه خود منجر به كارآيي و بهبود وضعيت بازار، به خصوص بازار سرمايه ميشود و در نتيجه رونق اقتصادي را به همراه خواهد داشت؛ بنابراين دولت براي رسيدن به اهداف اقتصادي خود بايد به اين موسسات بيشتر توجه كند.

5- ارتباطات بينالمللي در موسسات تامين سرمايه در ايران ضعيف است كه خود دلايل مختلفي دارد كه يكي از دلايل آن ناشي از روابط سياسي است. به دليل تاثير بازارهاي جهاني بر يكديگر و همچنين نزديك بودن آنها بههم، بايد اين ارتباطات به نوبه خود قوي شود؛ يا اين كه حداقل با كشورهايي كه قوانين آنها شبيه قوانين ايران است، به خصوص كشورهاي اسلامي، اين ارتباطات گسترش يابد.

6- در فرآيند اجراي اصل 44 قانون اساسي، اين موسسات ميتوانند راهگشا باشند. اين احساس وجود دارد كه بخش خصوصي براي خريد شركتهاي قابلواگذاري با كمبود منابع مالي مواجه است و سيستم بانكي ايران آنگونه كه بايد از بخش خصوصي حمايت نميكند؛ بنابراين اين موسسات ميتوانند با كمك به بخش خصوصي، فرآيند واگذاري شركتهاي دولتي را تسهيل و تسريع كنند.

در نتيجه بهتر است توجه دولت به اين موسسات افزونتر شود.

7- فرآيند شكلگيري و ايجاد يك نهاد يا ابزار جديد مالي در ايران كند و مشكل است. در واقع، يك ابزار جديد براي اينكه فعاليت خود را آغاز كند، نياز به گذشت زمان بسيار است و اين نيز يكي از عواملي است كه باعث شده است اين موسسات در ايران نسبت به ديگر كشورها عقب تر باشند.

در واقع بايد فيلترها و بوروكراسي حاكم براي فعال شدن ابزار جديد كمتر شده تا فعاليت اين موسسات تسهيل و تسريع شود.يكي از دلايل اين موضوع، كمبود قوانين و مقررات، به خصوص در حوزه مسائل مالياتي، ابزارها و نهادهاي جديد است كه با تصويب قانون «توسعه ابزارها و نهادهاي مالي جديد به منظور تسهيل اجراي سياستهاي كلي اصل چهل و چهارم قانون اساسي» به نظر ميرسد روند توسعه ابزارها سريعتر شود.

8- اين موسسات هنوز توسط تعدادي از نهادها و سازمانها مورد پذيرش قرار نگرفتهاند. براي مثال، سازمان خصوصيسازي نقش اين موسسات را آنگونه كه بايد قبول نكرده است. در صورتي كه فعاليت اين دو نهاد مكمل يكديگر است و ميتواند در بسياري از زمينهها واگذاري شركتهاي دولتي به بخش خصوصي، راهگشا باشد.

9- بانك مركزي به بورس و ساير موسساتي كه با بورس رابطه نزديك دارند به عنوان يك رقيب نگاه ميكند؛ بنابراين تمايل زيادي به ورود ابزارهاي جديدي كه به بازار پول مربوط ميشوند ندارد. اين نيز به نوبه خود موجب محدوديت و عدمرشد مناسب اين موسسات ميشود.

10- عدمآشنايي و آگاهي سرمايهگذاران و شركتهايي كه به تامين مالي نياز دارند با اين موسسات از يك طرف و عدمسابقه طولاني اين موسسات از طرف ديگر، سبب شده است كه اين موسسات نتوانند رونق و رشد مناسبي داشته باشند. بديهي است تلاش در جهت حل و فصل اين مشكلات و توجه به پيشنهاداتي كه ارائه شده است منجر به تقويت هرچه بيشتر نقش موسسات تامين مالي در بازار سرمايه كشورمان خواهد شد.

* مدرس دانشگاه - حسابدار رسمي

تاریخ ارسال پست: 13 / 8 / 1399 ساعت: 11:21 بعد از ظهر

"مسئولیت های اجتماعی نظام بانکی کشور"

در نظام اقتصاد اسلامی کمک به تامین مالی اقشار کم درآمد و متوسط جامعه و نیز کمک به تامین مالی صاحبان عوامل تولید و جلوگیری از سقوط آنها به دامن رباخواران از مسئولیتهای اجتماعی بزرگ بانکها محسوب می شود .

صاحبنظران بخوبی می دانند که ، متعاملین عقود خرید و فروش (بیع) به طور یکسان در معرض سود و زیان ناشی از معاملات هستند . اما شبهه ربوی معاملات از آنجایی نشات می گیرد که در برخی قراردادهای غیر اسلامی یکی از طرفین معامله ، مخاطرات ناشی از پذیرش زیان احتمالی معامله ذیربط را ، از سمت خود به طرف دیگر انتقال داده و تلاش میکند تا تحت هیچ شرایطی زیانی متحمل نشود . در خرید و فروش و معاملات صحیح شرعی ، سود و زیان بین طرفین به میزان تعهدات آنها تسهیم بالنسبه می شود ، مضافاً می توان با استفاده از ابزار پوشش مخاطرات مانند خدمات بیمه گران ، زیان پیش بینی نشده طرفین را تحت پوشش یکی از انواع بیمه نامه های بیمه گر ، قرار داد تا علاوه بر جلوگیری از اتلاف دارایی ها ، از بروز اشکالی شرعی بر وقوع معامله نیز پرهیز نمود .

در تمام کشورها بانک ها به عنوان ذخیره منابع مالی شناخته می شوند و به همین دلیل انتظار می رود ، به ازای ثروتی که بانک ها از محل سرمایه گذاری و پس اندازهای مردم بدست می آورند ، خدمات مالی مناسبی به طیف های نیازمند منابع مالی ارائه دهند . در جهان پیشرفته بانک های بزرگ ، نظام مندی مطلوبی را برای خدمت رسانی به آحاد جامعه مدیریت کرده که بیشتر بر حول ارائه خدمات مالی با کیفیت ، ارزان قیمت یا حتی رایگان به اشخاص حقیقی و حقوقی استوار است .

صندوق های «قرض الحسنه» بانک ها ابزاری جهت مقابله با شبهات ربوی سیستم پولی کشور هستند ، پرداخت وام های قرض الحسنه برای اموری چون درمان ، تحصیل ، خرید کالا و جهیزیه و ... صورت می پذیرد ، اما متاسفانه اغلب بانک ها انتظارات سودآوری خود را با مسئولیت اجتماعی بانک متناسب نمی کنند . اگر بانک ها به مسئولیت های اجتماعی خود عمل نمایند کمک شایانی به بهبود فضا ی پولی کشور می شود . سیستم بانکی کشور باید توانایی تامین مالی واحد های کوچک تسهیلات مورد نیاز آحاد جامعه را به نحوی تحصیل نماید که ضمن توجیه هزینه و فایده این عملیات ، متقاضیان وام های کوچک به سوی بازار غیررسمی بویژه موسسات مالی اعتباری غیرمجاز و در نهایت معامله گران بهره پول نروند مضافاً بانک ها در چارچوب ضوابط خود و ذخیره نقدینگی ، روشهای پرداخت تسهیلات خُرد به مردم را تسهیل سازند.

فقها بر این باورندکه نه تنها ربا در اسلام مذموم و زشت بوده و رباخواران را عذابی الیم وعده داده شده است ، بلکه حل مشکلات مالی از طریق عقود اسلامی بانکی ، بساط ربا از سطح جامعه را برچیده و سیستم بانکی کشور را تطهیر خواهد ساخت .

کانال تلگرامی عشق پول،دنیای تجارت کلیک کنید

تاریخ ارسال پست: 15 / 7 / 1396 ساعت: 6:12 بعد از ظهر

راههای جذب سرمایهگذاری خارجی

فریال مستوفی/ رئیس کمیسیون سرمایهگذاری اتاق بازرگانی ایران

متاسفانه در سالهای تحریم اقدامات لازم برای آمادهسازی بسترهای سرمایهگذاری آنطور که باید، انجام نشده بنابراین نخستین اقدام، آمادهسازی بسترهای لازم برای سرمایهگذاری است.

موضوعی که در اینباره مهم است بحث امنیت سرمایهگذاری و اقدام برای تامین آن است.

از اینرو در وهله نخست، باید فضای کسبوکار را بهبود بخشید و این مهم میتواند از سوی حاکمیت و از طریق اصلاح قوانین و ایجاد شفافیت و همچنین حمایت از بخش خصوصی واقعی در تصمیمسازیها، تحقق پذیرد.سرمایه خارجی در صورتی میتواند نقش مثبت در اقتصاد یک کشور ایفا کند که بستر آن مهیا باشد. در اینباره میتوان به استقرار نظام موثر قانونی، نبود فساد مالی در جامعه و سرانجام ثبات سیاسی اشاره کرد. اقتصاد ایران دارای شرایط لازم برای جذب سرمایه خارجی، بدون عوامل یادشده نیست، بنابراین لازم است دولت برنامه منسجمی برای جذب و کنترل سرمایه خارجی تهیه کند.

اگر برنامهریزیها با استراتژی هدفمند و اصولی هدایت شود بهطور قطع امنیت تامین خواهد شد و ریسک اقتصادی هم پایین خواهد آمد. این عوامل همگی لازم و ملزوم هستند و بهبود یکی از عوامل باعث بهبود سایر عوامل خواهد شد.درحالحاضر مسئله Due Diligenceیکی از مهمترین موضوعاتی است که مهمترین انتقاد سرمایهگذاران خارجی از بازار ایران را تشکیل میدهد. در این بین مهم است که صاحبان کسبوکارهای خارجی بدانند با چه شخص یا شرکتی معامله میکنند.درباره موضوع تامین مالی و فاینانس پروژهها (موضوعی که درتبصره ۳ بودجه امسال نیز باید مد نظر باشد) باید گفت تا به امروز بیشتر پروژهها بدون وجود توجیه اقتصادی فنی واقعی و از سوی دولت اجرا میشدند. بخش خصوصی نیز بهطور قطع از عهده سپردن وثیقههای بانکی بر نمیآید از اینرو پیشنهاد میشود خود پروژه تحت ضمانت بازپرداخت قرار گیرد. البته این پیشنهاد مستلزم ایجاد فرهنگ تنظیم صادقانه و واقعی طرحهای توجیهی است.موضوع مهم دیگری که وجود دارد اینکه تغییرات نرخ ارز و زیرساختهایی که باید برای پوشش ریسک نرخ ارز وجود داشته باشد درحالحاضر در ایران وجود ندارد مگر اینکه با راهاندازی ابزارهایی همچون خرید و فروش آتی ارز، این امکان را فراهم کرد که سرمایهگذاران ریسک نوسانات نرخ ارز خود را پوشش دهند.

مسئله مهم دیگر نبود معرفی کامل و درست از ایران پسابرجام است. بهدلیل نبود اطلاعات کافی متاسفانه کشورهای دیگر از شرایط امروز کشور ما اطلاع زیادی ندارند. مشکلات مراودات بانکی از دیگر مسائلی است که برای جذب سرمایهگذاری خارجی باید به آن توجه کرد.

کانال تلگرامی ما

https://telegram.me/joinchat/CpyMq0BT2QhELQqOq49UFg

تاریخ ارسال پست: 1 / 2 / 1396 ساعت: 1:14 بعد از ظهر

موانع جذب سرمایه گذاری خارجی

ریسک هایی که مانع جذب سرمایه گذاری خارجی می شوند را می توان به سه دسته کلی تقسیم کرد که جزئیات آن ها نیز در ادامه ذکر می شود.

ریسکهای سیاسی، ریسکهای تجاری و ریسکهای قانونی

ریسکهای سیاسی:

• ریسک بازگشت تحریمها

• ریسک تغییر ذهنیت به شرکتهای خارجی خاص با تغییر دولتها

• ریسک محدودیتهای یکجانبه آمریکا (صدور ویزا، محروم شدن از خدمات اعتباری بانکهای امریکایی و ...)

• شمول شرکای ایرانی در تحریمهای جدید یا به روز کردن تحریمهای قبلی

• اقدامات احتمالی خودسرانه از سوی رژیمهای صهیونیستی و سعودی

ریسکهای تجاری

• در اولویت بودن تامین مالی از طرف بانکها (در حالی که بانکهای ایرانی خود در حال صرف منابع موجود در بنگاه-های زیر مجموعه خود هستند.)

• ناشفاف بودن بازار سرمایه و صورتهای مالی

• مشکلات زیر ساخت و کمبود توان دولت برای رفع آن

• نبود تضمینهای مناسب برای اصل و سود سرمایه

• کاهش بودجه عمرانی دولت برای پیمانکاران

• نوسان نرخ ارز

• مشکلات بروکراتیک، اقتصادی و زیرساختی برای صادرات

• عضو نبودن ایران در پیمانهای جهانی تجارت مانند WTO و نبود پیمانهای قوی تجاری دو جانبه در راستای صادرات به برخی بازارهای هدف

• ذهنیت منفی تاریخی و سنتی نسبت به خارجیها و بی اعتمادی در همکاری با آنان

• شناسایی و تبلیغ کم یا اشتباه در زمینهی شناسایی فرصتهای سرمایه گذاری در ایران

• در دسترس نبودن موسسات جهانی مانند MIGA که سرمایههای بین المللی را بیمه میکنند

ریسکهای قانونی و اداری

• رتبه 144 ایران در شاخص احساس فساد در میان 177 کشور جهان

• برخی روابط غیر رسمی در درون نظام بروکراتیک ایران که شرکتهای خارجی را با قوانین کشور خود دچار چالش میکند (مانند قانون منع ارتشا در اروپا)

• تفاوت میان بیمه گذار ایرانی و خارجی در قوانین بیمه ایران و مشکل ورود بیمههای خارجی

• مشکلات در تهیهی ویزای ایران، خرید املاک، زمین کشاورزی و عدم رسمیت تابعیت مضاعف

برگرفته از سایت اینترنشنال

کانال تلگرامی ما

https://telegram.me/joinchat/CpyMq0BT2QhELQqOq49UFg

تاریخ ارسال پست: 23 / 1 / 1396 ساعت: 4:27 بعد از ظهر

تراژدی خفگی در کوچه بن بست در شهری پر از آزادراه

بگذارید با یکی دو مثال آزاردهنده شروع کنم

اینفوسیس یک شرکت هندی گمنام در سال 1981 و تنها با شش کارمند تاسیس شد. امروز که این مطلب را در انتهای سال 2016 برای شما می نویسم 190 هزار کارمند از 129 کشور دارد! جزو 8 شرکتبرترخدماتفناوریاطلاعات دنیاست. درآمدی حدود 10 میلیارد دلار دارد و از طریق شش بازار سهام مختلف در دنیا تامین مالی می کند! تصورش را بکنید این شرکت توانسته است از 129 کشور دنیا، سرمایه انسانی جذب کند.

کشوری هست که در آن فوتبال ورزش اول نیست. هیچکس این کشور را به فوتبال نمی شناسد. اما بیشترین توپ های دست دوز درجه اول فوتبال دنیا را این کشور تولید می کند. رونالد و مسی هر دو پاهایشان با توپ های ساخت این کشور معجزه می کنند. این کشور یاد گرفته است که با دنیا کار کند. فوروارد اسپورتز از کشور پاکستان آموخته است که با اکثر شرکت های معروف دنیا از جمله آدیداس کار کند.

این دو مثال را زدم که فکر نکنید فقط کشورهای پیشرفته جهانی عمل می کنند. جهان، جهانی شده است. این جمله یعنی چه؟ سرمایه، محصولات، خدمات، ایده ها، نیروی انسانی و دانش فنی از مرزها عبور می کنند. حتی کشاورزی هم دیگر بین المللی شده است. چین، کره و برخی کشورهای عربی در سرزمین خود کشاورزی نمی کنند.

اما متاسفانه ایران نه بواسطه تحریم های اقتصادی بلکه به واسطه محدودیت های ذهنی، در کوچه بن بست گیر افتاده است. ایران پر از پتانسیل های جهانی است اما این پتانسیل ها جهانی نشده است.

چرا می گویم محدودیت های ذهنی؟ بگذارید برای شما مثال دیگری بزنم: فکر می کنید که رییس کل بانک مرکزی انگلستان از چه کشوری است؟ خوب بدیهی است که چنین پستی را به هیچ کس جز یک انگلیسی نمی دهند اما ریاست کل بانک مرکزی این کشور را به یک اجنبی سپرده اند: یک کانادایی. دقت کنید ما داریم راجع به انگلستان صحبت می کنیم. کشوری که مهد صنعت مالی و همچنان پیشرو جهان در صنعت مالی و بانکداری است. آنها آموخته اند که باید جهانی عمل کنند. حالا این رفتار را مقایسه کنید با استخدام یک مربی خارجی برای یکی از تیم های ورزشی ما. مثلا فکرش را بکنید که بخواهند مدیر عامل ایران خودرو را یک خارجی بگذارند. اگر رییس جمهور استیضاح نشود حتما وزیر صنعت استیضاح می شود.

خب بلافاصله به ذهن ما می رسد که دولت باید کاری کند که کشور ما نیز بین المللی و جهانی عمل کند. دولت ناتوان تر و گرفتارتر از آن است که بتواند چنین کند. بهترین راهکار آن است که تک تک ما و سازمان ها و شرکت ها مسیر جهانی شدن را طی کنند.

تجویز راهبردی

برای شروع در سطح فرد چند توصیه کلیدی دارم: در شبکه های اجتماعی مانند لینکدین به افراد خارج از کشور وصل شوید. خود را از دایره تنگ رفقای محلی و بومی برهانید. یک زبان خارجی بیاموزید. فرهنگ، آداب و رسوم یک کشور خارجی را مطالعه کنید. هر ماه یک روز یک روزنامه خارجی مطالعه کنید.

به این فکر کنید در هر رشته ای که هستید چگونه می توانید هنر/توانمندی خود را در یک بازار خارجی عرضه کنید.

میزبان توریست های خارجی شوید آن ها را به یک عصرانه یا شام دعوت کنید.

شاید یکی از زیباترین شعرهایی که خوانده ام این شعر از ايرج جنتي عطايي باشد (شما هم با دقت بخوانید):

میون این همه کوچه که به هم پیوسته. کوچه قدیمی ما کوچه بن بسته

توی این کوچه به دنیا اومدیم. توی این کوچه داریم پا میگیریم

یه روز هم مثل پدربزرگ باید. تو همین کوچه بن بست بمیریم

اما ما عاشق رودیم مگه نه؟ نمیتونیم پشت دیوار بمونیم

ما یه عمره تشنه بودیم، مگه نه؟ نباید آیه حسرت بخونیم .

خداوند نیز نگران این است که ما در کوچه بن بست بمانیم و بمیریم از این رو گفته است: بروید و در زمین خداوند سیر کنید!

دکتر مجتبی لشکربلوکی

تاریخ ارسال پست: 30 / 9 / 1395 ساعت: 7:10 بعد از ظهر

چرا تامين مالي براي كسبوكارهاي كوچك دشوار است؟

مترجم: فرناز براري

شركتهاي كوچك به دنبال دستيابي به سرمايه رشد (روشي انعطافپذير در تامين مالي) هستند، ولي بانكها و سرمايهگذاران بسيار محتاط عمل ميكنند.

عبارت بالا به نقل از جان پاليا، استاد مالي و محقق ارشد پروژه بازارهاي سرمايه خصوصي پپرداين، آمده است. پروژه مذكور، نظرسنجياي است كه دو مرتبه در سال صورت ميگيرد و در آن اطلاعاتي راجع به كسبوكارهاي خصوصي و سرمايهگذاران و وامدهندگان به آنها جمعآوري ميگردد. گزارش اخير نشان ميدهد كه در طول 18 ماه گذشته، تلاشهاي متعددي از طرف شركتها براي كسب سرمايه بينتيجه ماندهاند. پاليا اخيرا با كارن اي كلين مقاله نويس Smart Answers مصاحبهاي داشته است كه متن آن را در ادامه ميخوانيد.

چه گروههايي در تحقيقات شما مورد مطالعه قرار گرفتهاند؟

ما در تحقيقات خود بانكها، اعطاكنندگان وامهاي رهني، سهامداران شخصي، سازمانهاي سرمايهگذاري مخاطرهآميز (venture capital organizations)، سرمايهگذاران شخصي براي شركتهاي نوپا، صاحبان كسبوكار، ارزيابان كسبوكار و كارگزاران را مورد مطالعه قرار دادهايم. اين تحقيق در شش ماه دوم سال 2009 آغاز شد و هماكنون در دسترس عموم است.

* شما 559 شركت خصوصي را مورد مطالعه قرار دادهايد كه تقريبا نيمي از آنها درآمد سالانه خود را حدود سه ميليون دلار گزارش كردهاند. مهمترين نگراني آنها چيست؟

اولين و مهمترين نگراني شركتهاي خصوصي بر اساس ادعاي 31 درصد از آنها، دستيابي به سرمايه است. حدود 27 درصد نيز اوضاع اقتصادي را مهمترين نگراني خود برشمردهاند. جالب اينجاست كه بيش از نيمي از شركتها (53 درصد) اعلام كردهاند كه درآمد آنها در شش ماه گذشته افزايش يافته است. اين در حالي است كه 70 درصد از شركتها بيان داشتهاند كه هزينههاي آنها در اين مدت كاهش يافته يا به ميزان درآمد آنها بوده است.

71 درصد از شركتها نيز گزارش كردهاند كه اگر سرمايه رشد بيشتري داشتند، درآمد آنها نيز بيشتر ميبود و همچنين 63 درصد اعلام كردهاند كه فرصتهاي رشد در شش ماه گذشته افزايش يافته است. تحقيقات شما نشان ميدهد كه بانكها ريسكگريزتر از گذشته هستند و بيشتر به ضامنهاي شخصي و وثيقه اعتماد ميكنند. به نظر ميرسد كه بانكداران، نسبت به گذشته، زمان بيشتري را براي رسيدگي به درخواستهاي وام صرف ميكنند. تا حدود دو يا سه سال گذشته ديدي سطحي به اين امور وجود داشت و با سختگيري كمتري عمل ميشد، اما پس از وقوع بحران، بانكها پروندهها را با دقت و موشكافي بيشتري بررسي ميكنند.بسياري از بانكداران اظهار ميدارند كه كاهش ميزان وامها نسبت به قبل به دليل كم شدن تقاضا براي وام است، ولي تحقيقات شما خلاف اين ادعا را نشان ميدهد.

به طور كلي، تقاضا براي وام در ميان صاحبان كسبوكار افزايش يافته است. همچنين 72 درصد از بانكهايي كه مورد مطالعه قرار گرفتهاند، بيان داشتهاند كه تعداد تقاضا براي وام در شش ماه گذشته افزايش پيدا كرده است؛ بنابراين ادعاي بانكها در مورد كاهش تقاضا براي سرمايه، عجيب به نظر ميرسد.

* در مورد نرخ قبول وام چطور؟

براساس گزارش بانكدارها، 72 درصد از وامهاي مبتني بر وجه نقد، 90 درصد از وامهاي مبتني بر املاك و 7/46 درصد از وامهاي مبتني بر وثيقه رد شدهاند. مهمترين دلايل رد شدن اين وامها، پايين بودن ميزان درآمد و حجم بدهيهاي موجود بانك بوده است.

* ولي تحقيقات شما نشان ميدهد كه برخلاف اوضاع اقتصادي موجود، اعتبار وامگيرندگان افزايش يافته است.

بله. اكثر بانكها (55 درصد) ادعا داشتهاند كه اعتبار درخواستكنندگان وام در شش ماه گذشته افزايش پيدا كرده است؛ بنابراين ميتوان اينگونه برداشت كرد كه بانكها ريسكگريزتر شدهاند و شركتها در حال افزايش استانداردهاي خود هستند. بر اساس آمار، 39 درصد از بانكها از كاهش ميزان قراردادهاي پرداخت وام خبر ميدهند.

* شما همچنين در مورد سازمانهاي سرمايهگذاري مخاطرهآميز و سرمايهگذاران شركتهاي نوپا تحقيق كردهايد. يافتههاي شما در اين زمينه چه بوده است؟

اينگونه شركتها نيز به دليل مشكلات اخير، ريسكگريزتر شدهاند. با توجه به نتايج تحقيقات، اين شركتها منابع مالي خود را بيشتر روي سازمانهايي كه قبلا در آنها سرمايهگذاري كردهاند يا آنهايي كه در مراحل پس از تاسيس هستند، متمركز ميكنند. بيش از 80 درصد از اين شركتها پيش بيني كردهاند كه تقاضا براي سرمايهگذاري اوليه در دوازده ماه آينده افزايش خواهد يافت، ولي محدوديتهاي سرمايهگذاري كماكان ادامه دارد. همچنين 57 درصد اذعان داشتهاند كه تمايل عمومي براي ريسكپذيري كاهش يافته است.

* اين ميزان از احتياط در سرمايهگذاري به طور كلي در اقتصاد چه معني خواهد داشت؟

اين روند، در آينده مشكلزا خواهد بود. اين نكته، به اين معني است كه فرصتهاي سرمايهگذاري در كسبوكارهاي نوپا كه ميتوانستند در آينده موفقيت اقتصادي به دنبال داشته باشند، از بين خواهد رفت.

تاریخ ارسال پست: 2 / 6 / 1395 ساعت: 5:56 بعد از ظهر